Тенговые доходы Нацфонда растут, когда сам тенге падает, — исследование

Иногда может показаться, что доходы выросли из-за эффективной модели управления, но причины несколько иные.

Курс тенге влияет помимо всего прочего на увеличение государственного долга и его обслуживание, пишет экономист Вячеслав Додонов в работе «Бюджетный процесс в Казахстане: тенденции, факторы, альтернативы». Между тем давление на тенге сохранится как минимум в среднесрочной перспективе. Причиной тому низкие цены на наши экспортные товары (главным образом нефть) и внешние факторы. В этих условиях стоит внимательнее относиться к прогнозам валютных курсов.

Окончание. Читайте также первую часть.

Полный вариант опубликован на официальном портале КИСИ.

Доллар дорожает — расходы растут

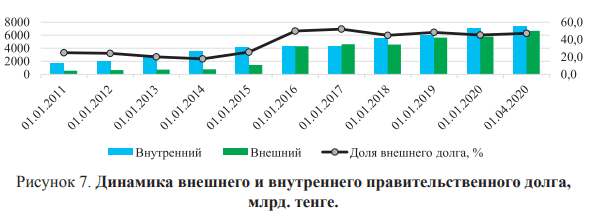

Правительственный долг растет (относительно государственного в целом) во многом из-за высокой доли в нем внешней части. Она существенно выросла в 2015 году и сейчас немногим менее половины общего объема. У долга Нацбанка (второй по размеру компонент) внешней части нет.

Запасов Нацфонда хватит, чтобы пережить кризис и снижение налоговых поступлений — КИСИ

В свою очередь связь между темпами роста какого-либо компонента и долей внешней части автор объяснил курсовым фактором, который также влияет на увеличение госдолга и расходы по его обслуживанию.

В 2015 году резко вырос тенговый объем внешнего правительственного долга. Случилось это в первую очередь из-за девальвации тенге и двукратного роста курса доллара в течение года.

Дополнительным фактором стало увеличение собственно внешнего долга с 7,9 до 12,7 млрд долларов

в результате эмиссии еврооблигаций. Рост был и в другие годы, когда дорожал доллар. В последний раз в первом квартале 2020 после очередного удешевления нацвалюты долг в тенговом выражении увеличился с 5,8 до 6,7 млрд тенге.

Снижение курса тенге негативно отражается на госфинансах.

— Во-первых, происходит увеличение абсолютного объема внешнего долга, выраженного в национальной валюте. В период 2015-2019 годов из-за снижения курса тенге к доллару США тенговый объем внешнего правительственного долга увеличился на 3 млрд тенге (около четверти общего объема правительственного долга на начало 2020 года), — пишет автор.

Во-вторых, растут расходы на обслуживание внешней части долга (на выплату процентов в валюте).

В-третьих, увеличивается удельный вес внешнего долга в общем объеме правительственного долга. В результате вся система госфинансов становится более уязвимой к внешним шокам и снижению курса тенге.

Занимать тенге или доллары?

— Основным фактором не только увеличения государственного долга, но и бюджетных расходов на его обслуживание является внешний правительственный долг,

рост которого значительно и, зачастую, неконтролируемо ускоряется из-за снижения курса тенге

На наш взгляд, именно внешняя, валютная часть государственного долга стала в последние годы, ознаменовавшиеся снижением курса тенге, основным фактором разбалансированности и дестабилизации бюджетного процесса, — утверждает автор.

«Вразумите ответственных за курс тенге» — Своик

Он полагает, что тенге в среднесрочной перспективе (3-5 лет) останется под давлением. Причиной тому будут низкие цены на наш экспорт и ряд внешних факторов. Соответственно, продолжит расти валютная часть госдолга.

— Ключевым направлением нормализации бюджетного процесса и предотвращения дальнейшего роста расходов на обслуживание долга

должно стать сокращение внешних заимствований

По возможности, их следует или полностью прекратить, или хотя бы минимизировать

на период достижения курсом тенге объективно обусловленного равновесия, после которого вероятность девальвации будет снижена,

— пишет автор.

Внешние заимствования он считает экономически неэффективными и в долгосрочной перспективе из-за все того же курсового фактора. Эксперт полагает целесообразным их

постепенное заменить займами в нацвалюте, что сделает процесс управления государственным долгом более стабильным и предсказуемым

Свою лепту вносит и Нацбанк

Появляется вопрос: целесообразно ли наращивать правительственный долг (равно как и внутреннюю его часть)?

— В условиях нестабильности на внешних рынках растет доходность государственных облигаций и на казахстанском рынке. Высокая ставка доходности по государственным ценным бумагам

обусловлена общей ситуацией на финансовом рынке Казахстана и, в том числе, базовой ставкой Нацбанка

В свою очередь, ставка Нацбанка повышается в периоды усиления внешних шоков и давления на курс тенге. В том числе, для предотвращения снижения этого курса, — считает экономист.

Поэтому возникает следующая последовательность событий:

внешние шоки (прежде всего падение нефтяных цен) – давление на тенге – повышение ставки Нацбанком – рост ставок денежного рынка

Что опять таки приводит к росту расходов по обслуживанию госдолга.

Главное — спрогнозировать поведение тенге

Автор уточнил, что объемы инвестдохода активов Нацфонда значительно больше объемов расходов на обслуживание долга. Это может доказывать эффективность модели управления госактивами, но только на первый взгляд.

Почему худеет Национальный фонд, рассказал экономист

— Такой вывод не совсем корректен по нескольким причинам. Во-первых, больший объем доходов Национального фонда обусловлен тем, что его активы значительно больше объема правительственного долга (в 2-3 раза в различные годы). Во-вторых,

значительные объемы доходов Нацфонда в национальной валюте в некоторые годы обусловлены девальвациями тенге (например, в 2015 году),

которые приводили к росту тенговых показателей фонда за счет переоценки его валютных активов, — пишет Додонов.

Зато когда нацвалюта стабильна, тенговая доходность Нацфонда снижается.

Как правило, становясь ниже доходности государственных облигаций в тенге

— Это значит, что решения о выборе источника финансирования бюджетных расходов должны приниматься на основе прогнозов курса тенге. Если ситуация ухудшается (как в периоды снижения цен на нефть) и давление на тенге возрастает, следует сохранять валютные активы Национального фонда и финансировать расходы бюджета за счет внутренних заимствований, даже по более высоким ставкам, — утверждает автор.

В этом случае валютные активы фонда дадут повышенную доходность.

— Если же ситуация на внутреннем валютном рынке стабильна и девальвации не ожидается, целесообразно сокращать заимствования в пользу трансфертов из Национального фонда, — резюмировал экономист.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472