Страховщики теряют прибыль и наращивают выплаты

Данные финансового регулятора об итогах деятельности страхового сектора в текущем году указывают на обостряющиеся проблемы в его развитии.

С одной стороны, согласно подсчетам аналитиков Агентства по регулированию и развитию финансового рынка (АРРФР), по состоянию на 1 июня совокупные активы 27 страховщиков, работающих на рынке, увеличились с начала года на 2,5% — до 1 трлн 874,8 млрд тенге.

При этом наибольшая доля в структуре этих активов (71,5%) приходилась на ценные бумаги с приростом за пять месяцев на 1,7% — до 1 трлн 318,6 млрд тенге. Далее следовали вклады, размещенные в банках второго уровня, с долей в 4,6%. Однако по этим активам произошло резкое снижение с начала года на 48,3% — до 85,8 млрд тенге.

Опережающими темпами росли в 2022 году активы в деньгах (60,5% — до 53,9 млрд), операциях обратного репо (52,5% — до 80,3 млрд), страховых премиях к получению от страхователей и посредников (40,7% — до 82,2 млрд), а также активы перестрахования (21,8% — до 86,2 млрд).

Однако при росте совокупных активов страховщиков произошло снижение и без того скромного их отношения к ВВП страны – до 2,2% на 1 июня 2022 года с 2,22% на его начало и 2,32% в 2021 году на начало лета.

Этот

показатель отражает роль страхового сектора в национальной экономике, которая по-прежнему остается весьма незначительной в сравнении с развитыми государствами

К примеру, в Японии общий размер активов страховщиков практически равен ВВП этой страны. В развитых экономиках страховщики в качестве институциональных инвесторов играют большую роль.

На низком уровне находится в Казахстане значение и другого важного показателя – отношения совокупного объема страховых премий к ВВП. По состоянию на 1 июня 2022 года оно составляло лишь 0,83% против 0,85% на его начало и 0,86% год назад на начало лета, тогда в развитых странах находится на порядок выше. При этом совокупный объем страховых премий увеличился за год на довольно скромные 2,7% — до 324,7 млрд тенге.

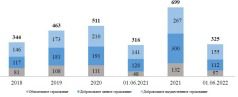

Примечательно, что по добровольному личному страхованию, включающему страхование жизни, от несчастных случаев, на случай болезни и аннуитетное страхование, произошло значительное снижение собранных премий на 12,1% — до 112,2 млрд тенге. Эти потери были компенсированы увеличением премий по добровольному имущественному страхованию на 10,5% — до 155,4 млрд; по обязательному страхованию 19,1% — до 57,1 млрд тенге.

Динамика страховых премий (Источник: Агентство РК по регулированию и развитию финансового рынка)

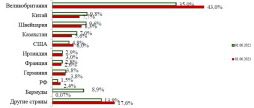

Уменьшился за год и объем страховых премий, переданных на перестрахование: на 1,3% — до 67,6 млрд, в том числе нерезидентам Казахстана на 11,1% — до 56,9 млрд тенге. В свою очередь от последних было принято на перестрахование 32,4 млрд премий с ростом за год на 9,4%.

Среди нерезидентов по-прежнему доминирует Великобритания, хотя ее доля уменьшилась с 43% до 35%.

Структура страховых премий, переданных на перестрахование и возмещение от перестраховщика (Источник: Агентство РК по регулированию и развитию финансового рынка)

Доля страховых премий, переданных на перестрахование по странам (Источник: Агентство РК по регулированию и развитию финансового рынка)

Доля страховых премий, переданных на перестрахование по странам (Источник: Агентство РК по регулированию и развитию финансового рынка)

На фоне скромного увеличения страховых премий

впечатляющим выглядит рост совокупного объема страховых выплат на 40,8% — до 67,0 млрд тенге

Первую скрипку в этой динамике играли выплаты по добровольному имущественному страхованию, общий объем которых вырос в годовом выражении на 91,2% — до 21,7 млрд. По обязательному страхованию выплаты увеличились на 33,1% — до 22,2 млрд, добровольному личному страхованию – на 23,7%, до 23,2 млрд.

Неважно выглядит и динамика финансового результата деятельности страховщиков. По сравнению с началом прошлогоднего лета в этом году заработанная ими совокупная чистая прибыль после уплаты налогов снизилась на 39,6% — до 32,9 млрд, в том числе по общему страхованию на 45% — до 20 млрд, по страхованию жизни – на 27,0%, до 12 млрд тенге.

Отношение чистой прибыли за последние 12 месяцев к средним совокупным активам (ROA) опустилось за год с 7,5% до 5,5%, а отношение чистой прибыли к среднему собственному капиталу (ROE) – с 17,7% до 13,9%.

Заметно ухудшились показатели достаточности собственного капитала страховщиков. Фактическая маржа платежеспособности страховых (перестраховочных) организаций опустилась по сравнению с 1 июня 2021 года с 538,6 до 471,2 млрд, или на 12,5%, а с начала 2022 года – на 17%. Норматив достаточности фактической маржи платежеспособности страхового сектора сложился в этом году на уровне 4,44 против 6,25 на его начало и 6,11 на 1 июня 2021 года.

Из позитивных статистических трендов можно отметить рост среднего размера страховой премии на душу населения

с 32 587,2 год назад до 36 831 тенге. Также произошло некоторое снижение концентрации страхового бизнеса. Например, доля первой десятки страховщиков компаний в совокупных страховых премиях опустилась за год с 77% до 61,4%, а их доля в совокупных страховых выплатах уменьшилась с 62,6% до 56,8%.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472