Финансовая пятилетка без сюрпризов — государство банки в беде не оставит

Агентство по регулированию и развитию финансового рынка РК (АРРФР) опубликовало план развития на 2020-2024 годы.

Документ представляет особый интерес, поскольку отражает видение регулятором финансовой пятилетки Казахстана. План утвердили практически сразу после начала работы АРРФР – 28 февраля прошлого года – приказом главы этого ведомства Мадины Абылкасымовой.

В чем миссия, Мадина?

Свою миссию регулятор видит не только в регулировании и развитии финансового рынка. Уточним, что сюда же входит содействие обеспечению стабильности финансового рынка и надлежащего уровня защиты интересов потребителей.

Агентство также берет на себя заботу о создании равноправных условий для деятельности финансовых организаций, не являющихся резидентами. Представить себе ранее такой компонент в миссии финансового регулятора было невозможно. Но по истечении пятилетнего переходного периода с момента вступления Казахстана в ВТО в конце 2015 года теперь АРРФР просто обязано способствовать экспансии иностранных финансовых организаций на внутренний рынок.

В Туркменистане продолжается продовольственный кризис

Правда, спустя почти год ни один такой филиал в нашей стране не появился. По всей видимости, до сих пор на низкой привлекательности отечественного финансового рынка сказывается значительное ослабление тенге к доллару. И соответственно падение покупательской способности казахстанцев.

Видение АРРФР результатов своей деятельности в первую пятилетку его существования сформулировано довольно лаконично.

Во-первых, это довольно высокий уровень доверия населения и бизнеса к финансовому рынку и политике регулирования и надзора финансовых организаций. Во-вторых, это стабильный финансовый рынок, обладающий активами и капиталом для поддержки экономического роста, развития частного бизнеса и удовлетворения потребностей населения.

Банки для экономики, а не наоборот

Второй раздел плана посвящен архитектуре взаимосвязи стратегического и бюджетного планирования. Главный ориентир – цели, установленные в Стратегии развития Казахстана до 2050 года.

А там указано, что казахстанские банки должны выполнять свое предназначение и обеспечивать потребность реального сектора экономики в кредитных ресурсах. При этом необходимо очищать банки от проблемных кредитов и вплотную заниматься вопросами фондирования. При этом контроль за финансовой системой должен сохраняться.

Какие проблемы нас ждут с переходом на чистую энергию — обзор иноСМИ

В Концепции по вхождению Казахстана в число 30-ти самых развитых государств мира говорится о проведении активной работы по расширению спектра предоставляемых услуг финансового сектора и развитии фондового рынка. Подразумевается расширение финансовых инструментов, включая проектное инвестирование.

Здесь же расширение механизмов защиты прав и законных интересов потребителей и инвесторов. Это планируется достичь за счет внедрения эффективной системы внутреннего контроля и риск-менеджмента в финансовых организациях, а также повышении прозрачности их деятельности.

Пять китов стратегии

На основе этих индикаторов и целей АРРФР сформулировало пять стратегических направлений своей деятельности на пятилетие:

- обеспечение стабильности финансового рынка

- повышение эффективности финансового сектора в финансировании экономик

- развитие системы микрофинансирования

- применение новых технологий на финансовом рынке

- цифровизация финансовых услуг

- повышение финансовой грамотности населения для обеспечения системной защиты прав потребителей финансовых услуг

Этим направлениям соответствуют пять целей:

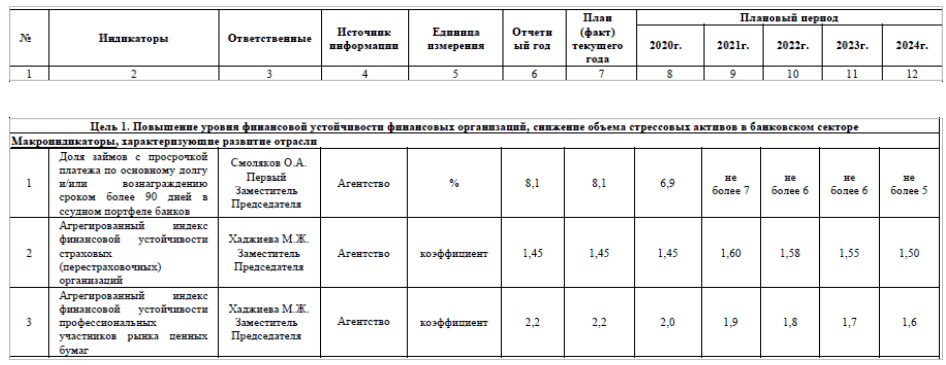

- повышение уровня финансовой устойчивости финансовых организаций, снижение объема стрессовых активов в банковском секторе

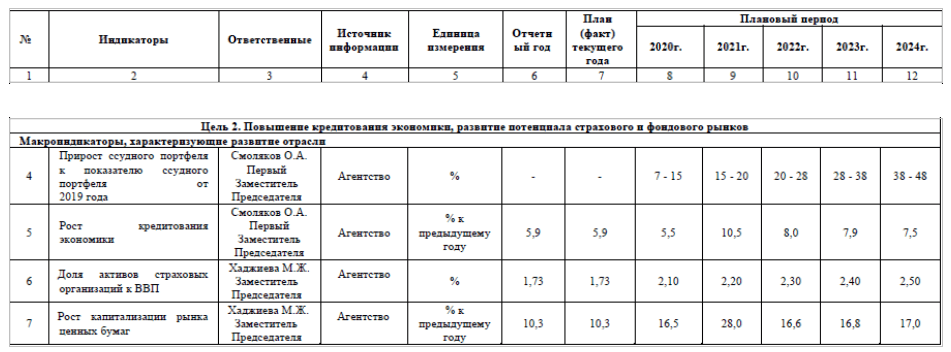

- повышение кредитования экономики, развитие потенциала страхового и фондового рынков

- совершенствование регулирования организаций, осуществляющих микрофинансовую деятельность, усиление их ответственности и ограничение системных рисков, связанных с закредитованностью населения

- повышение открытости финансовых организаций, расширение перечня цифровых финансовых продуктов и услуг для потребителей

- повышение финансовой грамотности населения

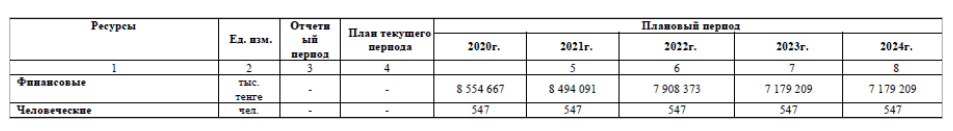

Для достижения этих целей деятельность АРРФР финансируется за счет бюджетной программы «Формирование и реализация государственной политики по регулированию и развитию финансового рынка».

О реальных целях…

Примечательно, что в отличие от Нацбанка, который уже сейчас явно не справляется с главной своей задачей — удержанием инфляции в целевом коридоре 4-6%, достижение целей, поставленных АРРФР, выглядит более реалистичным.

К примеру, по первой цели предусмотрено достижение доли займов с просрочкой платежей по основному долгу и/или вознаграждению сроком более 90 дней в совокупном ссудном портфеле банковского сектора к концу 2024 года не более 5%, а в текущем году – не более 7%.

В реальности же к началу осени значение этого показателя составило 4,61%.

Агрегированный индекс финансовой устойчивости страховых (перестраховочных) организаций в 2024 году ожидается на уровне в 1,50, в текущем – 1,60, а профессиональных участников рынка ценных бумаг – соответственно 1,9 и 1,6.

Источник: Агентство по регулированию и развитию финансового рынка РК

Столь же достижимыми выглядят и запланированные значения макроиндикаторов по второй цели.

Как прогнозируют в АРРФР, в 2024 году совокупный ссудный портфель банковского сектора увеличится на 38-48% к уровню 2019 года.

Рост кредитования к концу пятилетия закладывается в 7,5% к предыдущему году, капитализации рынка ценных бумаг — 17,0%. Доля совокупных активов страховых организаций к ВВП — 2,50%.

В принципе, если судить по текущей динамике этих показателей, намеченные на пятилетие цели выглядят вполне достижимыми. К примеру, у страхового сектора уже сейчас доля совокупных активов к ВВП приблизилась к 2,3%, а совокупный ссудный портфель банков второго уровня увеличился за восемь месяцев на 10,6%.

… и сомнительных

По третьей цели планы АРРФР выглядят не столь радужными. Они предусматривают постепенное замедление динамики совокупного ссудного портфеля организаций, осуществляющих микрофинансовую деятельность.

Если в текущем году регулятор ожидает увеличения этого показателя на 23% против 5% в прошлом, то на следующий год планируется прирост ссудного портфеля МФО на 19%, в 2023 – на 16%, в 2024 – на 14%.

В реальности же темпы роста этого портфеля выглядят гораздо выше, так как в текущем году по итогам первого полугодия увеличился на 26,9%. Но надо принять во внимание, что ведущие участники этого рынка и регулятор сейчас объединяют свои усилия по запуску механизма и созданию условий для трансформации крупных МФО в банки второго уровня.

Цель — обеспечить доступность широкого спектра финансовых услуг в регионах страны и в сельской местности.

Казахстанская энергетика интересна инвесторам только при тарифе 100 тенге за киловатт — эксперт

Об этом говорилось на недавней встрече в АРРФР с представителями Ассоциации финансистов Казахстана, Ассоциации МФО, Ассоциации кредитных товариществ агропромышленного комплекса, а также микрофинансовых организаций и кредитных товариществ. По мере трансформации крупных МФО в банки темпы роста совокупного ссудного портфеля оставшихся на рынке таких организаций будут замедляться естественным образом.

Достижение запланированных параметров четвертой цели предусматривается АРРФР через наращивание доли банков второго уровня, использующих Open API для финансовых продуктов и сервисов. Если в текущем году эта доля достигнет 25%, в следующем она поднимется до 45%. На 2023 год запланировано достижение 60%, а в 2024 – 80%. Почему не все банки будут использовать Open API, регулятор не сообщил.

Вопросы вызывает и запланированная регулятором динамика индекса финансовой грамотности населения. За пятилетие его значение увеличится незначительно – с 39,07 до 41.

Почему при нынешних возможностях СМИ, социальных сетей и мессенджеров АРРФР не может полностью завершить финансовый ликбез казахстанцев, остается загадкой.

К тому же регулятор располагает для этого необходимыми человеческими и финансовыми ресурсами. Правда, увеличения численности своих сотрудников в АРРФР не ожидают, так как и в 2024 году она останется на нынешнем уровне — 547 человек. Но при этом финансирование регулятора уменьшится с 8,5 млрд тенге в этом году до 7,2 млрд в 2024 году, или на 15,3%. В чем причина столь значительного снижения, в АРРФР не пояснили.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472