Почему банковская система не заинтересована в развитии экономики?

Банки второго уровня зарабатывают на высоких ставках кредитования для бизнеса и населения. И Нацбанк это устраивает.

Нацбанк довольно агрессивно отреагировал в СМИ на требования депутатов и экспертов снизить базовую ставку. Это в очередной раз подтвердило, что монетарные власти страны не намерены следовать путем, которым идут не только развитые страны мира, но и Россия. Попробуем разобраться в причинах и последствиях такого упорства.

При чем здесь Турция?

Еще летом против снижения базовой ставки до 4-5% годовых высказался зампредседателя Нацбанка Акылжан Баймагамбетов. Его основной аргумент – вкладчики начнут отказываться от тенговых депозитов в сторону валютных. А это может оказать сильное давление на национальную валюту.

Позднее у Нацбанка появился новый аргумент – посмотрите, что произошло в Турции, где пришлось сменить главу регулятора. Напомним, что к началу 2020 года под давлением правительства центробанк Турции снизил базовую ставку с 24,5% до 12%. Таргетируемый уровень инфляции обозначили в 5%.

https://365info.kz/2020/11/povody-dostat-dengi-za-natsfonda-my-vydumyvaem-beskonechno-ekspert

В реальности же инфляция сложилась гораздо выше, что и следовало ожидать. Зато темпы экономического роста Турции вновь стали положительными. В течение года центральный банк страны продолжил снижение ключевой ставки до 8,25%. В результате она опустилась ниже уровня инфляции, сделав цену денег отрицательной.

Курс лиры к доллару обвалился, валютные резервы центрального банка резко сократились, инвесторы начали активно выводить средства за рубеж. При этом темпы экономического роста вновь стали отрицательными. В ноябре сменили руководство регулятора, которое повысило базовую ставку, и турецкая лира заметно укрепилась против доллара.

«Анализируя турецкий кейс, мы прекрасно видим, к чему может привести необоснованное снижение ставки. При реализации монетарной политики в Казахстане нам следует брать это во внимание, чтобы не стать свидетелями той череды событий, которая имела место в экономической политике Турции»,

— заметил по этому поводу советник председателя Нацбанка Олжас Тулеуов.

Он также предупредил, что резкое снижение базовой ставки, безусловно, даст кратковременный эффект в стимулировании экономики. Однако «спустя время мы получим рост инфляции, снижение привлекательности тенговых вкладов, рост долларизации, давление на курс тенге, истощение золотовалютных резервов и снижение суверенного рейтинга страны».

О том, что структура турецкой экономики в принципе отличается от казахстанской, а посему сравнивать их заведомо некорректно, советник умолчал

Что говорят банкиры

Вторят Нацбанку и руководители некоторых БВУ. К примеру, глава «Банка ЦентрКредит» Галим Хусаинов резюмировал ситуацию в соцсети Facebook следующим образом:

«Если мы хотим дешевые процентные ставки для всех, надо снизить инфляцию. Чтобы ее снизить, надо снизить влияние на курс, а для этого надо снизить импорт. Чтобы его снизить, надо снизить спрос на импортные товары, а для этого необходимо отказаться от дешевых процентных ставок в различных программах, чтобы потом в целом получить низкую инфляцию и низкие процентные ставки в целом по системе».

Чья политическая карьера закончится с грядущими выборами?

Получается, что Нацбанк и банки второго уровня в большей степени заинтересованы не в стимулировании экономического роста и деловой активности, а в высокой цене денег. И это понятно, потому что таким образом они неплохо зарабатывают на дорогих кредитах для бизнеса и населения.

Таргетирование инфляции фактически перестало быть главной задачей Нацбанка, поскольку он и сам теперь вливает в экономику огромные средства. И при этом достижение заветной цели по инфляции в 4% переносит все дальше в будущее.

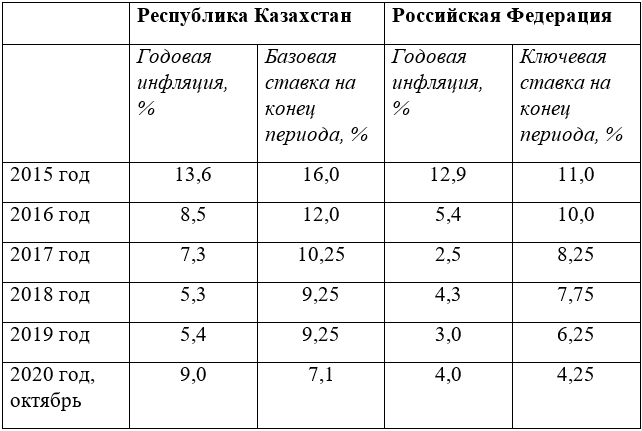

Что касается ссылок на значительные колебания ключевой ставки центрального банка Турции, здесь представители Нацбанка сами себя высекли. Ведь совсем недавно – в марте этого года – Нацбанк резко поднял свою ставку с 9,25% до 12%, а потом в начале апреля вновь опустил до 9,5%. В июле она была снижена до 9%, где и находится до сих пор.

На динамике годовой инфляции эти упражнения со ставкой сказались худшим образом, так как

в ноябре она поднялась с мартовских 6,4% до 7,1%, при одновременном падении ВВП и деловой активности

А как в России

Ссылаясь на негативный опыт Турции в играх со ставкой, представители Нацбанка упорно не замечают кейс России. Недавно глава Центробанка г-жа Набиуллина заявила, что в условиях пандемии коронавируса и вызванных ею кризисных явлений

Банк России проводит политику, которая призвана ограничить влияние пандемии на граждан и бизнес

Для этого был осуществлен переход к мягкой денежно-кредитной политике. Так, в текущем году ключевая ставка была снижена на 2% с целью повышения доступности кредита и поддержания спроса в экономике — как потребительского, так и инвестиционного.

Зеленую экономику превратили в кормушку для коррупционеров — ИноСМИ

Своими действиями Банк России стремится ускорить возвращение национальной экономики к ее потенциалу, одновременно таргетируя инфляцию вблизи 4%. Мягкой останется денежно-кредитная политика и 2021 году.

Набиуллина отметила ускорение кредитования экономики без опасного роста долговой нагрузки после значительного снижения ставок по кредитам в текущем году. По ее данным, за 10 месяцев кредиты компаниям выросли на 8,7% — это в два раза больше, чем за весь прошлый год. Розничное кредитование выросло в России на 12%, в том числе ипотека — на 14%.

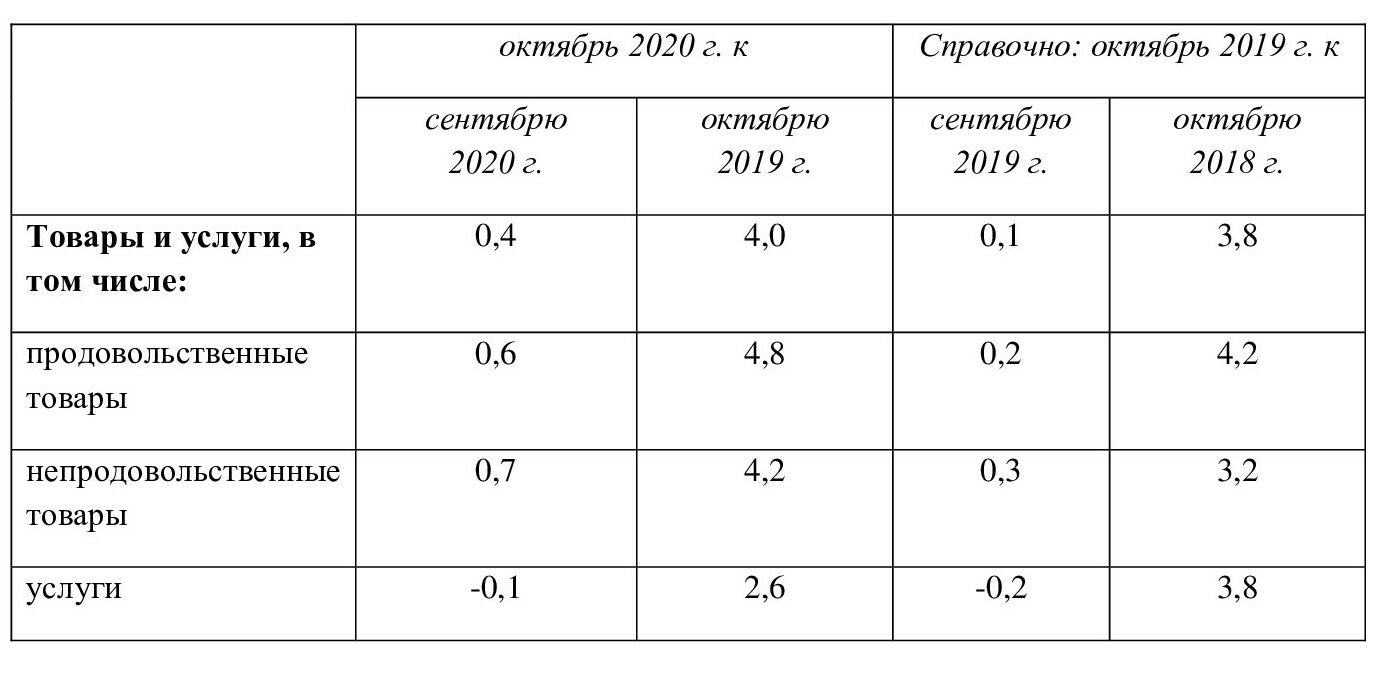

Судя по данным Росстата, хотя годовая инфляция в соседней стране и выросла за октябрь с 3,7% до 4,0%, ее центральному банку по-прежнему удается эффективно таргетировать этот показатель на желаемом уровне при относительно низкой ключевой ставке в 4,25%. В начале же года она была на уровне 6,25% при годовой инфляции в 3%.

Таким образом, реальная цена денег в России, то есть разница между ключевой ставкой и инфляцией, за 10 месяцев 2020 года опустилась с 3,25% до 0,25%. Добавим также, что

по ключевым параметрам инфляционная картина в соседней стране сейчас не особо отличается от прошлогодней

Инфляция в Российской Федерации в октябре 2020 года, %

С инфляцией бороться невыгодно

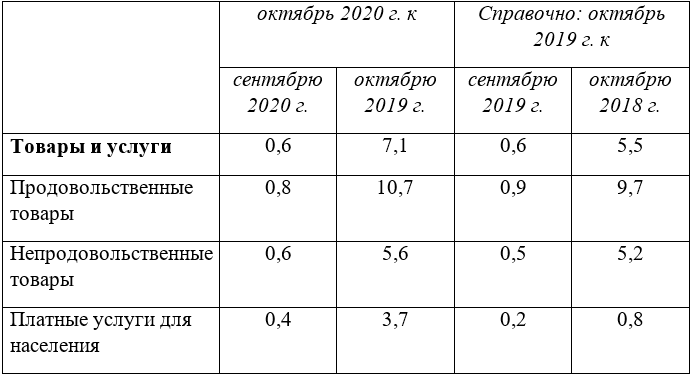

Зато из данных казахстанских статистиков хорошо видно, что Нацбанк явно отошел от политики инфляционного таргетирования. Ведь у нас не только выросла годовая инфляция, но и произошел одновременный рост цен на потребительские товары и услуги.

Годовые темпы роста цен на продовольствие ускорились с 9,7% в октябре прошлого года до 10,7%. Непродовольственные товары – с 5,2% до 5,6%. Платные услуги для населения – с 0,8% до 3,7%.

Охота на помогаек на таможне только поднимет цены в Казахстане — эксперты

И судя по тому, что Нацбанк наращивает вливание собственных средств в экономику, вместо того чтобы снизить цену денег на рынке, для него и впредь важнее будет поддерживать ее на высоком уровне, нежели бороться с инфляцией.

Ведь как заявил недавно зампредседателя Нацбанка Акылжан Баймагамбетов, в общей сложности центральным банком финансируются программы на общую сумму до 2,3 трлн тенге, или более 50% всего антикризисного пакета государства.

Так что высокая цена денег еще и поможет Нацбанку хорошо заработать на господдержке.

Инфляция в Республике Казахстан в октябре 2020 года, %

Декабрь покажет

Сколько еще времени Нацбанку удастся проводить свою линию высокой цены денег в Казахстане, задвигая на второй план таргетирование инфляции, сказать сложно.

Как заявил глава государства на внеочередном съезде партии Nur Otan, в течение трех лет инфляция будет снижена в Казахстане до 4%. Возможно, даже ниже этого показателя. Если политическому руководству страны будет по силам сломить сопротивление Нацбанка и банков второго уровня, заинтересованных в поддержании высокой цены кредитных ресурсов, инфляции в 4% и ниже при нынешней реальной цене денег в Казахстане будет соответствовать базовая ставка центрального банка не выше 6%.

И хотя сегодня верится в это с трудом, но схожая ситуация уже складывалась в 2013 году, когда бразды правления Нацбанком перешли от Григория Марченко к Кайрату Келимбетову. Тогда при годовой инфляции в 4,8% ставка рефинансирования Нацбанка была на уровне в 5,5%.

Возьмется ли наконец Нацбанк под руководством Ерболата Досаева за решение поставленной перед ним задачи по снижению инфляции до таргета в 4% с соответствующим понижением базовой ставки? Ответ на этот вопрос будет понятен очень скоро.

14 декабря Нацбанк объявит свое последнее в этом году решение по этому вопросу. А 18 декабря состоится заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне его ключевой ставки.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472