В 2018 году банки заработали 638,4 млрд тенге

2018 для банковской системы выдался успешным. Несмотря на отзывы лицензий и потрясения, коснувшиеся отдельных участников сектора, в целом основные показатели значительно выросли.

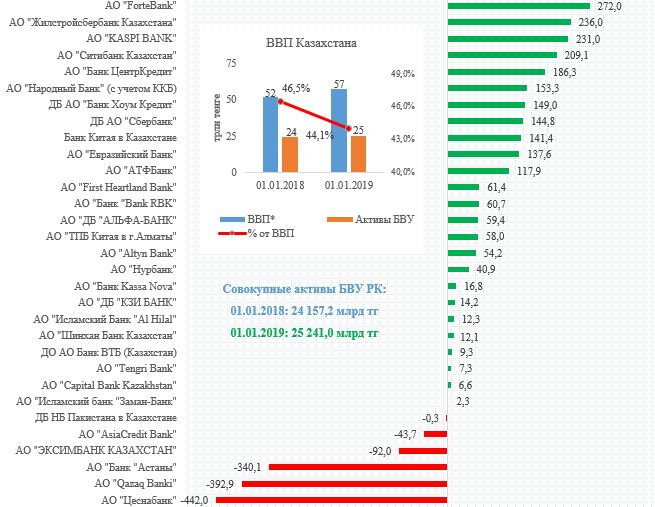

Почти 950 млрд тенге прироста обеспечили 4 банка:

- Forte bank +272 млрд тенге (+18,1%), поднялся с 5 на 3 место в списке крупнейших банков Казахстана,

- Жилстройсбербанк +236 млрд тенге (+31%), с 10 на 9 место,

- Kaspi bank +231 млрд тенге (+145,7%), с 6 на 5 место,

- Ситибанк Казахстан +209,1 млрд (+39,7%), с 12 на 10 место.

В процентном отношении наибольший рост показали банки, занимавшие в начале года места во втором-третьем десятке.

Лидером стал «Банк Китая в Казахстане» с ростом в 74,3% (до 331,5 млрд тенге),

следом расположились «ХоумКредитБанк»(+65% до 378,4 млрд) и First Heartland bank (+63% до 158,8 млрд тенге).

Изменение активов банков в млрд тенге по итогам 2018 года

Сокращение активов произошло в трех банках. Самое серьезное – в Цеснабанке (на 442 млрд тенге или 20,5%), что связано, в том числе, и с выкупом Фондом проблемных кредитов портфеля сельскохозяйственных кредитов в рамках мер по поддержке аграрного сектора.

Также сократились активы AsiaCredit bank (на 43,7 млрд тенге или 27%) и АО ДБ «НБ Пакистана» в Казахстане (на 280,6 млн тенге или 5,6%). Также стоит отметить уход с рынка Банка Астаны, Qazaq banki и Эксимбанка – на начало года их совокупные активы составляли 825 млрд тенге.

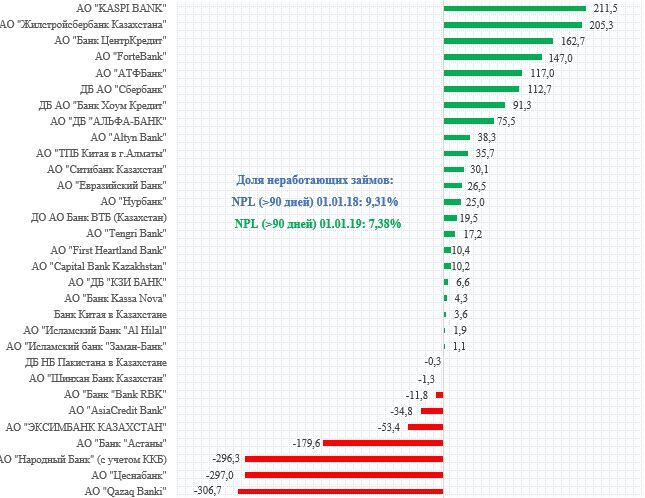

Объем кредитов растет

На рост активов повлияло, в том числе, и увеличение ссудного портфеля: прирост по итогам 2018 составил 172,2 млрд тенге (или 1,3%), достигнув 13,8 трлн тенге. Если не считать лишенных лицензии и реструктуризированные банки, то рост и вовсе достигает 18,4%.

Данный факт является следствием относительно стабильной ситуации в экономике республики, а также снижением ставок по кредитам (для населения – с 19,2% до 17,2%, для бизнеса – с 13,2% до 11,7%).

«Об активизации кредитования свидетельствуют и данные по их выдаче — в 2018 году было выдано новых кредитов на сумму 13,5 трлн тенге, что на 24,4% больше в сравнении с показателем 2017 года.

Анализ трендов кредитования по отраслям экономики указывает на то, что основной прирост приходится на промышленность (+39,1%), строительство (+28,7%) и прочие отрасли (непроизводственная сфера, индивидуальная деятельность +35,7%), в то время как снижение продемонстрировало сельское хозяйство (-36,3%)», — отмечают в Ассоциации финансистов Казахстана (АФК).

Выросло и качество портфеля: объем кредитов с просрочкой в 90 и более дней снизился на 248,9 млрд тенге до 1,0 трлн тенге,

что составляет 7,4% от ссудного портфеля (9,3% на начало года).

По итогам 2018 года наиболее сильный рост кредитования продемонстрировал Kaspi Bank (+211,5 млрд тенге), а максимальное снижение без учета лишенного лицензии Qazaq Banki (- 306,7 млрд тенге) приходится на Цеснабанк (- 297,0 млрд тенге).

Изменение ссудного портфеля банков в млрд тенге по итогам 2018 года

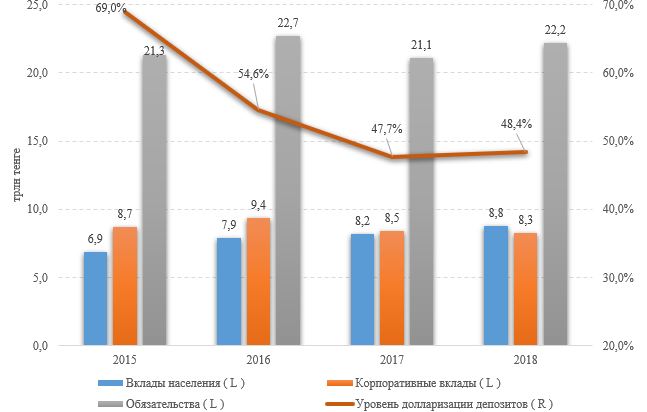

Обязательства выросли на 1,1 трлн тенге

Рост обязательств банков по итогам 2018 составил 5,2% или 1,1 трлн тенге, достигнув 22,2 трлн. Причин роста несколько, в том числе увеличение доли ценных бумаг в структуре обязательств (с 6,3% до 7,5%) и займов, полученных от других банков и организаций (с 2,9% до 3,7%).

Наибольший прирост по итогам года показал Forte Bank (+269,9 млрд тенге), который во многом был обеспечен продажей долговых бумаг. В 2018 году фининститут привлек фондирование, выпустив облигации. Хуже всего показателя у Цеснабанка, для которого год (особенно последние его месяцы) откровенно не задался – обязательства сократились на 443 млрд тенге.

Изменение обязательств и депозитной базы по итогам 2018 года

Население несет деньги в банки

Что касается депозитов, то их объем вырос на 362,5 млрд тенге или 2,2% (до 17 трлн тенге). Источником роста стало население:

казахстанцы пополнили свои депозиты на 544 млрд тенге, тогда как бизнес вывел 181,6 млрд тенге

«Замещение депозитов юрлиц вкладами физлиц происходило на фоне:

- досрочного изъятия ФНБ «Самрук-Казына» части депозитов (на сумму 337,0 млрд тенге) для финансирования собственных нужд,

- сохраняющейся высокой стоимости кредитных ресурсов, из-за чего компании используют для финансирования текущей деятельности свои собственные средства,

- оттоком корпоративных вкладов в инвалюте в зарубежные банки ввиду возможности размещения по более высокой доходности», — отмечают в АФК.

Сыграло свою роль и то, что проценты по вкладам физлиц выше, чем для бизнеса: средневзвешанные 9,7% против 7,1%. Впрочем, это значительно ниже, чем в 2017 году (10,5%и 8% соответственно), что стало реакцией сектора на снижение базовой ставки.

В разрезе банков больше всего средств населения привлекли Народный банк (+287,4 млрд тенге) и Kaspi Bank (+268,1 млрд тенге). В минус ушли 9 банков (включая 3, лишенных лицензии), больше всего – Цеснабанк (- 312,4 млрд тенге).

Что касается вкладов населения, то тут в лидерах Ситибанк (+205 млрд) и Банк Китая в Казахстане (139,3 млрд), наиболее снижение вновь у Цеснабанка (- 547,6 млрд тенге).

Банки заработали 638,4 млрд тенге

По итогам 2018 чистая прибыль банковского сектора составила 638,4 млрд тенге, из которых 70% разделили всего 3 финиститута: Народный Банк (284,7 млрд тенге), Kaspi (98,8 млрд тенге) и ДБ Сбербанк (43,7 млрд тенге).

«Согласно актуальной корпоративной отчетности, увеличение прибыли происходило на фоне роста чистых процентных доходов (Народный Банк), комиссионных и процентных доходов (Kaspi) и отсутствием существенных отчислений на резервы под обесценение кредитного портфеля, наблюдавшихся ранее (ДБ Сбербанк)», — отмечают в АФК.

По сравнению с 2017 упали доходы сразу 6 банков (не считая лишенных лицензии) — совокупно с 95 млрд до 25 млрд тенге.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472