Плохие кредиты под контролем: финрегулятор опубликовал свои цели на этот год

Операционный план Агентства по регулированию и развитию финансового рынка показывает, что за два оставшихся месяца с поставленными задачами АРРФР справится.

Операционный план содержит конкретные цели по 10 макроиндикаторам. Поскольку до конца этого года осталось всего два месяца, можно уже сейчас оценить, насколько реальны эти цели.

Плохие кредиты и устойчивость страховщиков

Первый макроиндикатор — доля займов с просрочкой платежа по основному долгу и/или вознаграждению сроком более 90 дней. Его предельное значение установлено в операционном плане в 7%. При этом к началу осени доля таких займов в совокупном ссудном портфеле банковского сектора оказалась на уровне 4,61%. За оставшееся время вряд ли эта цифра сильно изменится.

Второй макроиндикатор — агрегированный индекс финансовой устойчивости страховых (перестраховочных) организаций. Его целевое значение — 1,60. В регулярных обзорах АРРФР эти данные не приводятся, хотя индекс мониторится на ежемесячной основе. Поэтому сложно судить, насколько регулятор близок к достижению этой цели.

В росте цен на продукты виноват карантин — министр (обзор казСМИ)

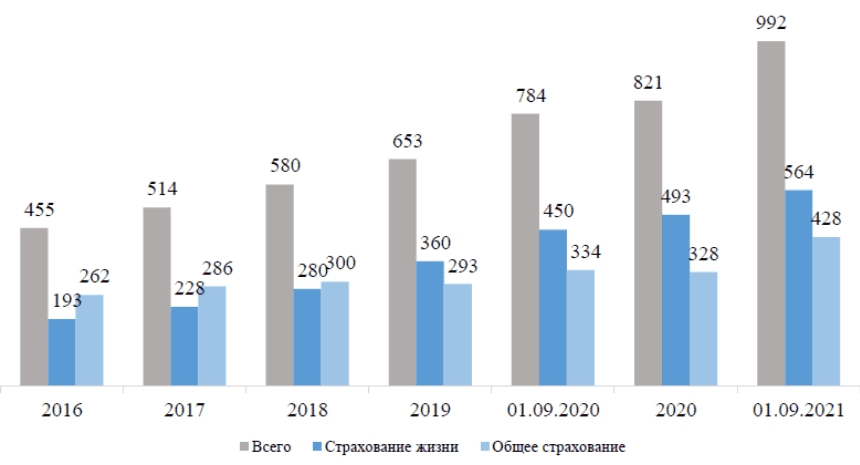

Кроме того, ведется оценка достаточности страховых резервов в рамках RAQMR (Reserves and Assets Quality and Matching Research). Из обзоров АРРФР известно, что совокупный объем страховых резервов увеличился с начала текущего года на 23,5% — до 846,9 млрд тенге.

Динамика страховых резервов, в том числе по «страхованию жизни» и «общему страхованию» (млрд тенге)

Фактические значения третьего макроиндикатора — агрегированного индекса финансовой устойчивости профессиональных участников рынка ценных бумаг – также не афишируются. Но в операционном цели обозначены значением в 1,9. Мониторится же финансовая устойчивость профучастников путем проведения внутренней оценки рисков по модели RASS (Risk Assessment and Supervision System).

В рамках этого же индикатора запланирована выработка предложений по усовершенствованию пруденциального регулирования профучастников на основе международного опыта.

Все три перечисленных макроиндикатора отнесены в плане к первому стратегическому направлению — обеспечению стабильности финансового рынка.

Финансирование экономики

Повышение эффективности сектора в финансировании экономики включает четыре макроиндикатора.

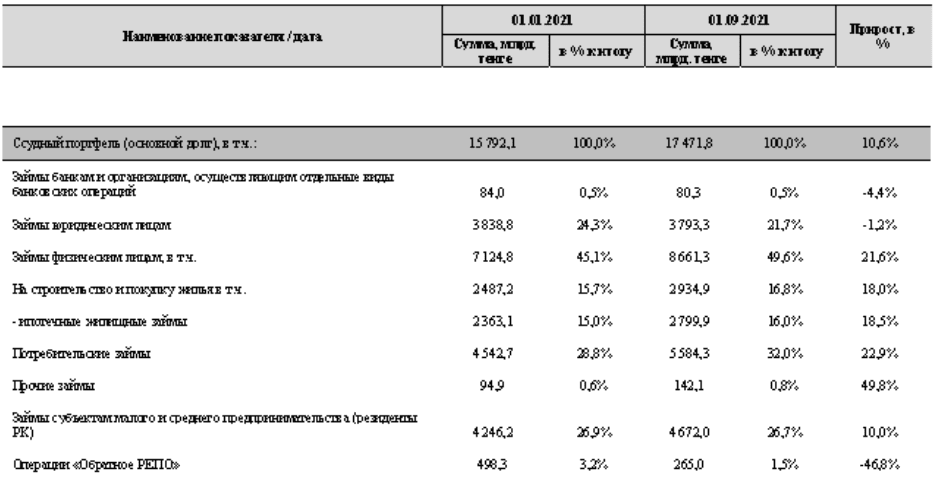

Первый предусматривает прирост совокупного ссудного портфеля банковского сектора к показателю 2019 года от 15 % до 20%. С начала года по этому показателю сложился прирост на 10,6%. Если учесть, что в 2020 году ссудный портфель вырос на 7,1%, достижение намеченной цели по этому индикатору гарантировано.

https://365info.kz/2021/10/hroniki-turkmenistana-v-strane-zakanchivayutsya-dazhe-muka-i-hleb-obzor-smi

Следующий макроиндикатор нацелен на рост кредитования экономики на 10,5%. Если посмотреть по составляющим этого кредитования, не все обстоит гладко.

К примеру, объем займов юридическим лицам уменьшился с начала года на 1,2%. Поэтому общий рост кредитования в основном обеспечивают займы населению на строительство и покупку жилья (18,0% — до 2 трлн 934,9 млрд тенге) и потребительские кредиты (22,9% — до 5 трлн 584,3 млрд тенге).

Структура ссудного портфеля банковского сектора

Еще один макроиндикатор финансирования экономики — это доля активов страховых организаций к ВВП. Цель — 2,2%. И она уже достигнута. Поскольку по данным на сентябрь указанная доля составила 2,29%.

Рынок ценных бумаг

Цель АРРФР по индикатору «Рост капитализации рынка ценных бумаг» — 28%. Намеченная планка перекрыта с лихвой. По данным KASE, капитализация рынка акций с начала текущего года подпрыгнула на 51,9%.

Как отмечают биржевые аналитики, такой бурный рост связан с возобновлением сделок на KASE и ростом цены простых акций АО «Kaspi.kz». Свою роль сыграло и увеличение цен по акциям, входящим в корзину Индекса KASE. Прежде всего нацкомпании «Казатомпром» и «Народного банка Казахстана». По отношению к ВВП капитализация биржевого рынка акций еще весной достигла 30%, облигаций – 21%.

Финграмота и технологии

Третье стратегическое направление — развитие системы микрофинансирования. Оно включает всего один индикатор — «рост ссудного портфеля организаций, осуществляющих микрофинансовую деятельность – 23%».

Во время визита в Туркменистан президенту Токаеву подарили ахалтекинского скакуна

Из данных АРРФР следует, что цель была достигнута еще в первом полугодии. К апрелю совокупный ссудный портфель этих организаций вырос на 26,9%.

По одному макроиндикатору включают четвертое и пятое стратегические направления операционного плана. Применение новых технологий на финансовом рынке и цифровизация финансовых услуг предусматривают достижение уровня в 25%. Такой должна быть доля БВУ, использующих Open API для финансовых продуктов и сервисов.

В деле повышения финансовой грамотности населения соответствующий индекс должен составить 39,5%.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472