Проблемы с деньгами у населения начались еще до пандемии – кредитный опрос Нацбанка

Еще до введения введения режима ЧП банкиры констатировали ослабление кредитоспособности заемщиков и снижение спроса на кредиты.

Нацбанк опубликовал результаты традиционного опроса банков второго уровня по кредитованию за первый квартал 2020 года.

Примечательно, что по мнению банкиров,

сложности с обслуживанием кредитов испытывали в основном сферы услуг и торговли

Причем это наблюдалось еще до введения режима ЧП. И именно эти отрасли относятся к наиболее пострадавшим от последующих жестких карантинных мер.

Кроме того, в малом и среднем бизнесе в первом квартале наибольшие сложности испытывали сельское хозяйство и строительство, а в крупном – промышленность и транспорт.

Таким образом,

уже к началу действия режима ЧП экономика страны подавала вполне четкие сигналы бедствия

Поэтому стимулирующие меры правительству и Нацбанку стоило бы принять еще в конце января и февраля в качестве упреждающей «подушки безопасности».

Примечательно и то, что уже тогда была очевидна востребованность дистанционных банковских услуг, однако расширить их предложение смогли лишь немногие банки.

Ужесточение требований привело к падению спроса

Вопреки конкуренции за качественных заемщиков, условия кредитования в целом ужесточились за счет роста стоимости и рисков фондирования. Свою роль сыграли и растущие ожидания экономического спада и повышение риска в отдельных отраслях экономики.

Все это выразилось в повышении ставок по корпоративным кредитам. При этом большинство опрошенных банкиров полагали, что во втором квартале условия кредитования будут ужесточаться для всех сегментов заемщиков. В частности речь шла о росте требований к кредитоспособности последних и расширением маржи по наиболее рискованным видам кредитов.

Тем не менее, после введения режима ЧП во второй половине марта, согласно указу президента и регулятора, многие банки предоставили возможность отсрочки по платежам малому и среднему бизнесу. Но при этом, по мнению многих респондентов, отсрочки чаще предоставлялись по обеспеченным займам в тенге.

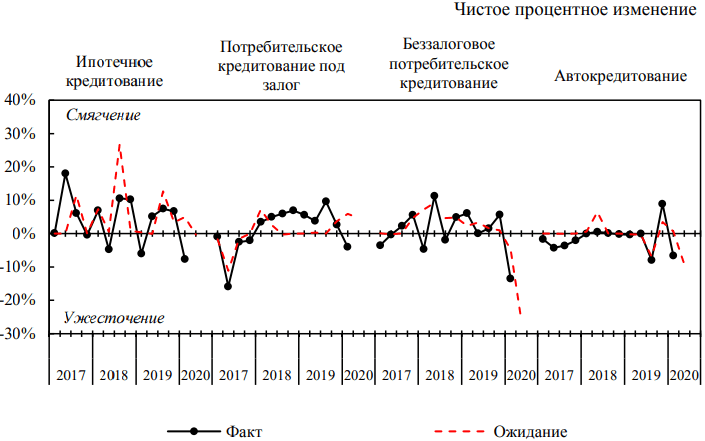

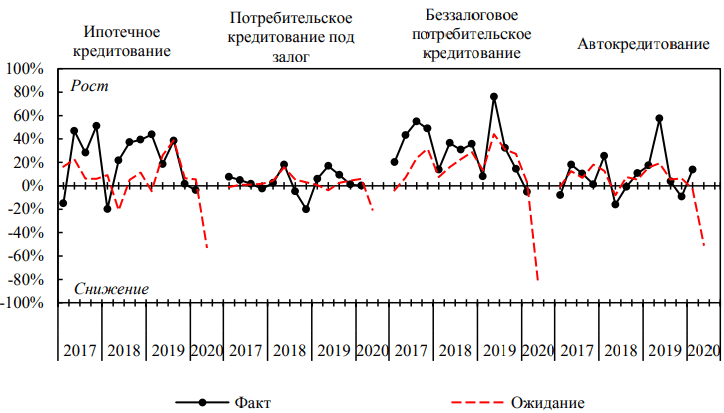

В розничном кредитовании уже в первом квартале наблюдалось значительное снижение спроса не только в связи с традиционно низкой потребительской активностью в начале года, но и под влиянием падения нефтяных цен. Здесь же начало пандемии и ужесточение условий беззалогового кредитования согласно новым требованиям к оценке платежеспособности заемщиков и расчету кредитной долговой нагрузки. Ставки вознаграждения поднялись по всем видам розничных кредитов.

Условия кредитования физических лиц

Ипотека и потребительские кредиты

В ипотечном кредитовании средняя сумма займа в столице и Алматы снизилась по сравнению с предыдущим кварталом втрое — до 14 млн тенге. В целом по системе, значение этого показателя осталось на уровне начала прошлого года. Такое падение спроса на ипотеку привело и к сужению маржи по стандартным кредитам.

В потребительском кредитовании маржа сузилась по стандартным и рискованным видам кредитов. Количество заявок на кредит под залог недвижимости упало на 67% за квартал. Средняя сумма обеспеченного займа снизилась на 58% к прошлому кварталу.

Объем заявок на беззалоговые кредиты и средняя сумма займа без обеспечения сократились почти в 3 раза к предшествующему кварталу. Рост же продолжился только в автокредитовании. Но при этом даже после выделения дополнительного транша «Банком развития Казахстана» для льготного автокредитования и в этом сегменте банкиры ожидали значительного снижения спроса.

Спрос со стороны физических лиц на кредитные ресурсы

Для информации

Опрос банков второго уровня по кредитованию проводится специалистами центрального банка на ежеквартальной основе с целью оценки изменений в спросе и предложении кредитных ресурсов.

Опросник адресован руководителям банка, ответственным за формирование общей кредитной политики банка и управление рисками. При этом наряду с анкетированием используется и последующее интервью с представителями банковского сектора.

Результаты обследования агрегируются в виде чистого процентного изменения, представляющего собой разницу между долей респондентов, отметивших увеличение (смягчение) параметра, и долей опрошенных, отметивших его уменьшение (ужесточение).

При этом агрегация проводится с учётом долей банка в соответствующем сегменте рынка кредитования. Варьируется от -100% (если все банки выберут «уменьшился/ужесточился значительно» до +100% (если все банки выберут увеличился/смягчился значительно».

Позитивное значение данного индикатора ЧПИ свидетельствует о тенденции роста (смягчения), негативное значение – о снижении (ужесточении) параметра.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472