Когда и как коронавирус ударит по банкам в Казахстане — исследование

В среднесрочной перспективе банки снова придется «спасать». Но делать это стоит не государству, а более успешным банкам в рамках практики peer-to-peer.

Ухудшение экономической ситуации в Казахстане в связи с пандемией коронавируса не может не затронуть банковский сектор, который и раньше был неустойчивым.

Специалисты консалтинговой компании ПОО «Radius Advisory Lab» провели подробный анализ банковской системы, основываясь на открытых данных, доступных на сайте Нацбанка по состоянию на 1 апреля 2020 года. И дали свои прогнозы.

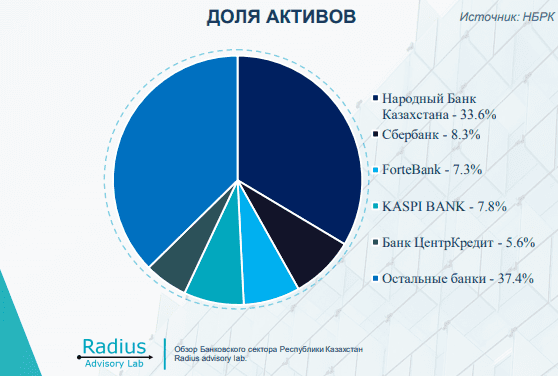

Распределение активов

— В виду слаборазвитой экономики страны банковский сектор остается неустойчивым. На сегодняшний день

активы крупнейшего банка — Народного Банка Казахстана — составляют 33,6% от совокупных активов банковского сектора. В то время, как у остальных банков доля не превышает 8,3%

На долю пяти крупнейших банков страны приходится 62,6% всех активов.

Реализация негативного сценария, при котором один или несколько банков первой пятерки не смогут отвечать по обязательствам, может привести к системным рискам. В таком случае

Фонд гарантирования депозитов не сможет обеспечить выплату средств вкладчикам без резкого роста инфляции и обесценения национальной валюты,

— говорится в отчете.

Кто уже пострадал от коронавируса?

А между тем обязательства банковского сектора остаются высококонцентрированными в виду высокой доли государства в экономике. Ситуация с пандемией коронавируса и связанных с этим ограничений в I квартале привели к росту неуплаты по кредитам на 3,64%.

Учитывая разные бизнес-модели, а также клиентскую базу, негативный эффект от вируса в каждом из банков проявляется по-разному. По данным аналитиков Radius Advisory Lab, у нескольких банков серьезно ухудшился ссудный портфель в I квартале 2020:

- Tengri Bank

- Capital Bank Kazakhstan

- Bank RBK

- ForteBank

Однако, по словам авторов отчета, причиной ухудшения мог стать не только COVID-19.

Завышенные ожидания банков

Несмотря на существенное влияние карантина, а также спад экономики, банки сохраняют оптимизм в отношении ожидаемых кредитных убытков.

Ожидаемые кредитные убытки находятся на уровне показателя 1 января 2020 года, когда коронавирус не оказывал существенного влияния на экономику Казахстана и всего мира. Авторы отчета, в свою очередь, предупреждают, что

недооценка кредитных рисков в условиях кризиса может привести к снижению устойчивости всего банковского сектора

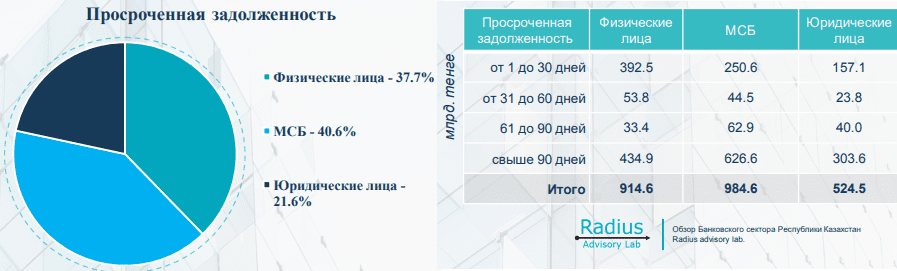

Согласно данным Национального банка, кредиты с просрочкой составляют 2,4 трлн тенге. Из них просроченная задолженность:

- физических лиц – 914,6 млрд

- МСБ – 984,6 млрд

- юридических лиц – 524,5 млрд

Из общего объема займов с просроченной задолженностью наибольшая часть

приходится на займы, по которым невыплаты составляют более 90 дней. Всего

на NPL (кредиты с просрочкой более 90 дней — ред.) приходится 56,3% всей просроченной задолженности — 1,4 трлн.

Просрочка по кредитам возрастет

В январе 2020 года NPL никак не изменился в относительном выражении и составил 8,1% от ссудного портфеля. В феврале и марте — 8,4%.

Учитывая, что влияние коронавируса на экономику страны началось после введения карантина в марте, эффект на NPL проявится не ранее конца июня 2020 года. Согласно прогнозам авторов,

при условии отсутствия резкого изменения обменного курса или базовой ставки, NPL в банковском секторе может составить 17,6%

Как отмечается в отчете, займы, вышедшие на просрочку более 60 дней, практически всегда переходят в категорию NPL. В то время как займы с просрочкой до 30 дней в 73,1% случаев возвращаются в категорию без просрочек. Среди займов

физических лиц вероятность перехода в категорию 90+ также преобладает в группе заемщиков, кто не смог заплатить в первые 60 дней.

Оценки извне…

Что касается достаточности капитала банков, на системном уровне она составляет 24,5%. Если взять во внимание, что по пруденциальным нормативам минимальное значение не должно быть ниже 7,5%, значит,

в краткосрочной перспективе банковский сектор остается устойчивым на системном уровне

Между тем, по данным агентства Moody’s, избыточная ликвидность в банковском

секторе РК и слабый спрос на кредиты свидетельствуют об отсутствии потребности привлекать займы вне страны. Более того, дефолты банков за последние несколько лет препятствуют привлечению иностранных займов. При оценке устойчивости банковского сектора Moody’s присвоил 6 баллов из 15, где 1 — очень низкий уровень устойчивости, а 15 – очень высокий. То есть

устойчивость банковского сектора Казахстана, по мнению агентства, на относительно низком уровне

Мнения разделились

Однако данная оценка соответствуют долгосрочной оценке банковского сектора through the cycle (TTC).

В свою очередь,

агентство S&P оценивает страновые риски в банковском секторе на уровне 9 из 10, где значение 1 соответствует самому низкому риску, а 10 — наивысшему

Также, по мнению рейтингового агентства S&P, НБРК имеет

низкую автономию, а также функции, не входящие в его мандат. По мнению авторов, эти характеристики являются факторами рисков для устойчивости банковского сектора.

В зоне риска

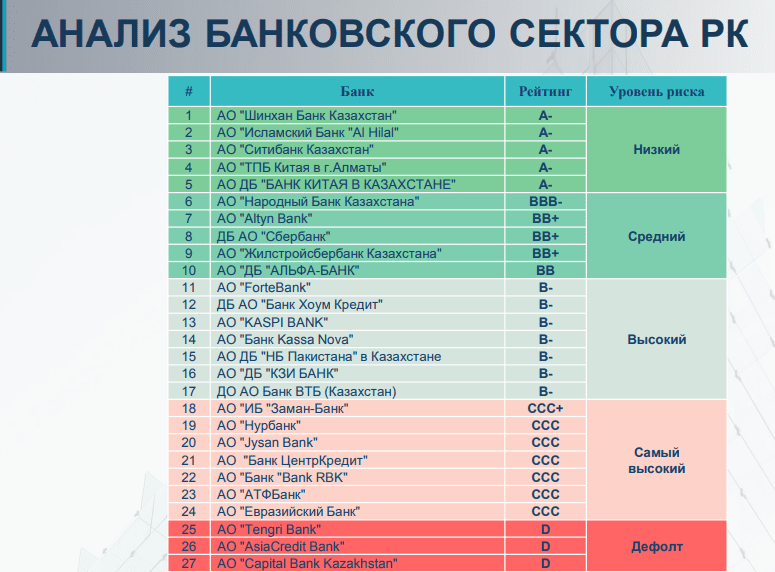

Авторы Radius Advisory Lab проанализировали 27 банков Казахстана. Согласно представленным данным,

трем банкам в категории «D» — Tengri Bank, AsiaCredit Bank и Capital Bank Kazakhstan — требуется немедленная докапитализация

Банкам категории «CСС» необходимо улучшить качество ссудного портфеля и по необходимости повысить уровень капитализации.

Банкам в категории «B-» также необходимо принимать меры для очистки ссудного портфеля от неработающих кредитов и создавать дополнительные провизии в виду воздействия COVID-19.

Рекомендации и решения

— Всем банкам требуется повысить уровень корпоративного управления и,

главным образом, системы управления рисками. Более того,

необходимо изменить подходы подбора независимых членов Советов Директоров,

а также совместно с Регулятором определить минимальный уровень их

компетенций. Важно обеспечить высокий уровень транспарентности банковского сектора и раскрытие в отчетности по МСФО. Еще одним важным

элементом является осознанность в проведении стресс-тестирования и анализа полученных результатов, — считают аналитики.

Пока выстоят, а дальше под вопросом…

В целом в краткосрочной перспективе банковский сектор Казахстана остается относительно устойчивым, даже учитывая влияние COVID-19 на экономику. У ряда

банков ожидается ухудшение качества активов, однако БВУ с низким уровнем риска до конца III квартала смогут восстановиться к показателям, которые были до периода пандемии. Но

в долгосрочной перспективе банковский сектор остается уязвимым к внешним и внутренним шокам

Большинство банков имеют географическую концентрацию, что ограничивает диверсификацию рисков. Несмотря на недавнюю помощь со стороны государства четырем банкам с нулевым или отрицательным собственным капиталом (по оценкам AQR), в

среднесрочной перспективе банки могут снова оказаться в критической ситуации, и помощь со стороны государства может потребоваться повторно

Защита от рисков

Регулятор должен разработать постпандемический план и реформировать

подходы надзора. В первую очередь важно пресекать существенные

отклонения провизий в межквартальной отчетности, а также ряде других

показателей. Помимо прочего,

регулятору необходимо ужесточить надзор в отношении системно значимых финансовых институтов и ввести практику помощи банкам per-to-peer

(в случае дефолта или банкротства помощь оказывается банками, а не государством — ред.). Это, по мнению экспертов Radius Advisory Lab, вынудит их более аккуратно относиться к системным рискам и не позволит отдельным банкам брать на себя дополнительные риски.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472