Фондовый рынок Казахстана показывает положительную динамику. Год удался?

Положительная динамика фондового рынка страны на протяжении последних двух лет дает основание утверждать, что Нацбанку удается постепенно выправлять ситуацию здесь в лучшую сторону.

Со статистикой не поспоришь

А ведь еще в 2011-2012 годах казалось, что этому рынку так и не удастся оправиться от потерь, понесенных под давлением финансового кризиса. Как следует из статистических выкладок аналитиков Казахстанской фондовой биржи (KASE), в разгар этого кризиса, пришедшийся на 2009 год, объем биржевых торгов сократился на 28,3% в тенговом выражении и на 40,9% — в долларовом эквиваленте. В 2010 году KASE отыграла эти потери, показав прирост оборотов соответственно на 33,9% и 32,7%. Но затем на фондовом рынке вновь воцарился спад, хотя экономика страны явно выходила на посткризисную траекторию развития. 2011-й год биржа завершила со снижением объема торгов на 3,1% (в долларовом выражении – на 2,7%). В прозвучавших тогда скептических комментариях участников рынка и экспертов указывалось, что главную ответственность за этот неожиданный негатив несло прежнее руководство Нацбанка, к которому тогда перешла миссия регулятора после упразднения АФН, а также правительство, не сумевшее вовремя вывести на биржу крупные пакеты акций госкомпаний. Показательно, что в 2011 году произошло одновременное снижение в двух ключевых секторах KASE — торговли иностранными валютами и операций репо, традиционно выступающими главными «локомотивами» биржевой динамики, так как на них приходится основная доля биржевого оборота. Сектор же торговли акциями и вовсе стал тогда абсолютным аутсайдером, показав падение объема торгов по итогам года на 43,2% (в долларовом эквиваленте – 42,8%).

В 2012 году, когда эксперты и участники рынка откровенно начали требовать смены руководства регулятора и перемен в его политике по отношению к фондовому рынку, итоги биржевой торговли вновь оказались неутешительными. Спад на KASE ускорился, так как объем торгов уменьшился по сравнению с 2011 годом на 6,7%, а в пересчете на доллары – на 8,3%. В Нацбанке пытались объяснить этот негатив ссылками на напряженную ситуацию в глобальной экономике. В ответ оппоненты регулятора ссылались на подъем рынка в соседней России, где индекс ММВБ в 2012 году прибавил 5,2%, а РТС – 10,5%, не говоря уже о мощном наступлении «быков» на биржах развитых стран. Так, в США «Dow Jones Industrial Average» подрос за тот года на 7,3%, «Standard & Poor’s 500» — на 14%, общеевропейский «Stoxx Europe» — 14%, британский «FTSE 100» — 5,8%, глобальный индекс «MSCI World» — 13,2%.

Примечательно также, что два ключевых сектора биржевой торговли – инвалют и операций репо – в 2012 году вновь показали снижение. А поскольку на них пришлось соответственно 52,1% и 41,3% от общего результата KASE, то в «минус» вполне логично ушла и вся биржа. Светлым пятном на этом негативном фоне оказался рынок акций, да и то главным образом благодаря «народному IPO» акций компании «Казтрансойл», в результате чего декабрьские обороты в этом секторе выросли по сравнению с ноябрем более чем в 17 раз! Естественно, что после такого скачка позитивными оказались и результаты биржевой торговли акциями за весь год – объем торгов по этим ценным бумагам увеличился на 28,4%, в долларовом эквиваленте – на 26,5%.

Ну, а большая часть прошлого года, как известно, и вовсе прошла в рыночно-регуляторной неопределенности, так как стало ясно, что отставка руководства Нацбанка – дело решенное, а усиление позиций государства в финансовом секторе становится необратимым. Биржевой рынок акций вновь впал в ступор, поскольку правительство затянуло выход очередных эмитентов на «Народное IPO». В результате по итогам 2013 года объем торгов здесь упал на 41,6%, в долларовом выражении – на 43,1%. Но после смены руководства регулятора осенью прошлого года выяснилось, что в целом ситуация на KASE все же меняется к лучшему, а биржевой рынок явно начал «разогреваться». Так, объем торговли инвалютами вырос по итогам прошлого года на 28,1%, в долларовом выражении – на 25,5%, а объем операций репо – соответственно на 4,9% и 2,7%. Эти два пришедших в себя «локомотива», на долю которых пришлось соответственно 57,4% и 37,2% от общего оборота KASE, вывели в «плюс» и всю биржу. Прирост объема торгов на ней составил в прошлом году 16,3%, в пересчете на инвалюту – 13,9%.

Работа над ошибками

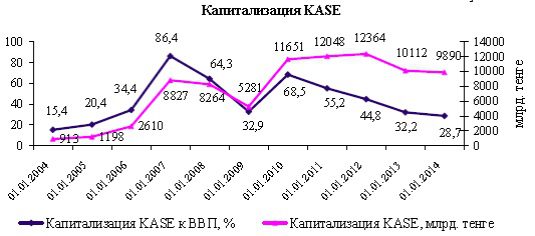

Столь выраженный биржевой позитив не стал основанием для почивания на лаврах обновленного топ-менеджмента Нацбанка, взявшегося за активную диагностику системных недостатков фондового рынка и его инфраструктуры с тем, чтобы внести необходимые коррективы в регуляторную среду и предложить новую стратегию его дальнейшего развития. В годовом отчете Нацбанка за прошлый год признается, что общая капитализация рынка по негосударственным ценным бумагам, включенным в официальный список KASE, за последнее время снизилась и в абсолютном выражении, и по отношению к ВВП страны (см. график 1).

График 1.

Источник: Национальный Банк РК.

Однако наиболее жесткие и правдивые оценки истинного положения дел на фондовом рынке были даны регулятором в Концепции развития финансового сектора РК до 2030 года. В ней говорится о том, что в финансовом секторе наличествует дефицит предложения и непривлекательность инструментов рынка ценных бумаг относительно депозитов банков и рынка недвижимости для розничных инвесторов. В результате отсутствует альтернативность рынку банковских услуг со стороны рынка ценных бумаг. Регулятор признает также, что на уменьшение ликвидности отечественного фондового рынка негативно повлияло сокращение инвестиционной активности основного класса институциональных инвесторов в лице НПФ и управляющих пенсионными активами, в том числе в результате законодательных изменений. В общем объеме торгов преобладают сделки с государственными ценными бумагами и операции репо. Однако введение в 2012 году ограничений на круг инвесторов в лице банков, НПФ и страховых организаций, осуществляющих деятельность в отрасли «страхование жизни», которые вправе участвовать при первичном размещении ГЦБ, привело к сокращению объемов торгов с данными финансовыми инструментами. В Концепции отмечается также, что сократились количество и объем действующих выпусков негосударственных облигаций, в том числе допущенных к обращению на KASE. Значительно сократился за последние годы и объем торгов акциями.

Вердикт регулятора был неутешителен: «Таким образом, отечественный рынок ценных бумаг на сегодняшний день характеризуется низкой ликвидностью, обусловленной недостатком качественных финансовых инструментов, и, соответственно, отсутствием интереса инвесторов в привлечении инвестиций через рынок ценных бумаг».

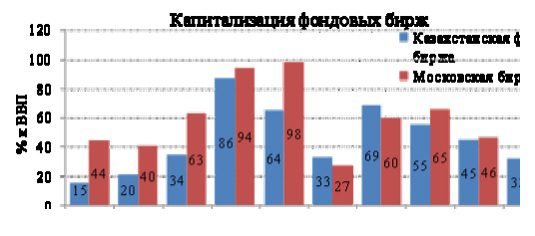

А при сравнении показателей казахстанского и российского фондового рынков выясняется, что капитализация бирж двух стран в принципе сопоставима, если соотносить ее с объемом национальных ВВП. Присутствует в обеих странах в последние годы и тенденция к снижению данного показателя в абсолютном и относительном выражении (по отношению к ВВП) по сравнению с максимумом, достигнутым в 2006 – 2007 годах.

Источник: Национальный Банк РК.

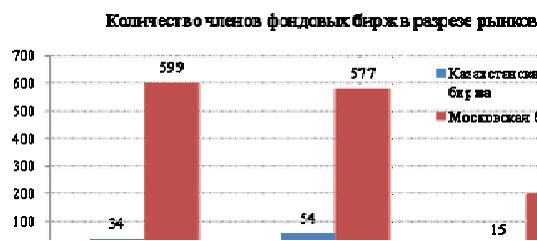

Аналитики Нацбанка вполне естественно признают превосходство на сегодняшний день Московской биржи над KASE по количеству финансовых инструментов и эмитентов. Это объясняется масштабом российской экономики, количеством населения, а также тем, что приватизация госпредприятий в соседней стране осуществлялась через фондовую биржу. Количество участников торгов на Московской бирже превышает аналогичный показатель KASE в 13 раз, число инструментов – в 3 раза, а эмитентов – в 5 раз.

Источник: Национальный Банк РК.

Количество торгуемых ценных бумаг на фондовых биржах (ценные бумаги/эмитенты).

Источник: Национальный Банк РК.

Поэтому не удивительно, что в Концепции констатируется высокая вероятность оттока отечественных эмитентов на торговые площадки стран-участниц Единого экономического пространства, не говоря уже о западных и азиатских фондовых биржах, где сложилась широкая инвесторская база. Избежать такого грустного сценария позволит активная поддержка государства через продолжение программы «Народного IPO» и создания стимулов для эмитентов и инвесторов к выходу на отечественный рынок ценных бумаг. Кроме того, в Концепции предложен целый комплекс других мер по развитию фондового рынка страны.

Похоже, год удался

Какой эффект дадут предложенные в Концепции меры, станет ясно уже в ближайшие годы. А пока биржевые статистики сообщают, что и этот год, второй по счету, KASE готовится завершить на подъеме. По итогам за январь-октябрь объем торгов на KASE вырос на 31,5% до 32 трлн. 836,1 млрд. тенге, а в долларовом эквиваленте – на 12,2% до $184 млрд. 172,8 млн. при том, что в феврале произошла девальвация.

По-прежнему основной позитивный тон на бирже задает сектор торговли иностранными валютами, где за 10 месяцев объем торгов вырос на 67,5% до 23 трлн. 586,1 млрд. тенге (71,8% от суммарного оборота KASE). В долларовом эквиваленте прирост составил 42,8% до $132 млрд. 254,8 млн. Радует в этом году положительной динамикой и сектор торговли акциями, где обороты увеличились на 57,0% до 99,5 млрд. тенге (в американской валюте – на 31,8% до $550,9 млн.). И это при том, что на бирже еще не сказалось влияние «Народного IPO» акций компании «KEGOC». Прирост сложился и в секторе торговли ГЦБ — 15,9% до 982,0 млрд. тенге, хотя в долларовом эквиваленте здесь произошло снижение на 2,0% до $5 млрд. 460,1 млн.

Подъем на KASE мог бы быть более значительным, если бы не спад в секторе операций репо, где объем торгов за 10 месяцев снизился на 17,5% до 7 трлн. 944,1 млрд. тенге, в долларовом эквиваленте – на 29,5% до $44 млрд. 654,6 млн. В «минусе» идет и сектор торговли корпоративными облигациями, где биржевые аналитики зафиксировали снижение оборотов на 40,2% до 183,1 млрд. тенге, в пересчете на инвалют — 49,2% до $1 млрд. 24,4 млн.

Объем торгов на KASE за январь-октябрь 2014 года с разбивкой по секторам рынка и сопоставление с показателями января-октября 2013 года.

Источник: KASE

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472