«Пенсионка» ставит на доллары и нацхолдинг

Как и ожидалось, за последний месяц ушедшего года Нацбанку и иностранным компаниям, управляющим инвестиционным портфелем пенсионных активов ЕНПФ, так и не удалось выправить ситуацию со снизившимся инвестиционным доходом и доходностью, распределенной на счета вкладчиков (получателей).

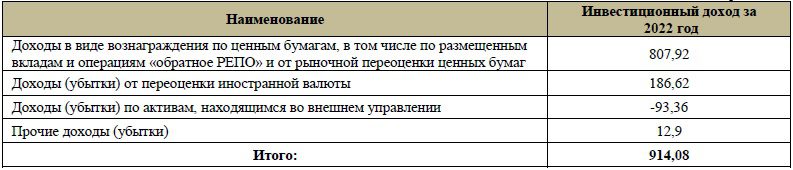

Основной источник дохода от инвестирования пенсионных активов – вознаграждение по ценным бумагам,

в том числе по размещенным вкладам, операциям обратного репо и от рыночной переоценки ценных бумаг принес тогда 1,2 трлн тенге.

- Доходы от переоценки иностранной валюты — 68,3 млрд

- по активам, находящимся во внешнем управлении — 141 млрд

- прочие доходы — еще 169,8 млрд

Доходность же пенсионных активов ЕНПФ, распределенная на счета вкладчиков (получателей) за 2021 год, составила 11,13% при инфляции 8,4%. Это дало положительную реальную доходность в 2,73%.

В структуре инвестиционного портфеля пенсионных активов ЕНПФ в 2021 году значительно увеличился объем долларовых инструментов – на 14,5%, до 4,2 трлн тенге, а их доля поднялась до 32,7%.

По тенговым инструментам произошло снижение на 4,1% — до 8,7 трлн тенге, доля же их в портфеле опустилась до 67,2%. Этот инвестиционный маневр выглядел вполне логичным на фоне ослабления тенге к доллару за год на 2,6%.

В 2022 году тенге ослаб к доллару в большей степени – на 7,1%. Однако инвестиционные управляющие почему-то решили не наращивать портфель долларовых инструментов или хотя бы сохранять его объем на прежнем уровне, уменьшив его на 2,8% — до 4,1 трлн тенге, что привело к сокращению их доли в общем объеме до 28,4%.

Зато по тенговым инструментам в минувшем году сложился прирост на 19,4% — до 10,4 трлн тенге, доля которых в инвестиционном портфеле пенсионных активов ЕНПФ поднялась до 71,6%.

Структура инвестиционного портфеля пенсионных активов ЕНПФ, находящихся в доверительном управлении Нацбанка РК, в разрезе валют (млрд тенге)

Но даже при столь нелогичном подходе к управлению инвестированием пенсионных накоплений доходы от переоценки иностранной валюты в прошлом году оказались гораздо больше по сравнению с 2021, составив 186,6 млрд тенге с ростом в 2,7 раз.

Зато уменьшились доходы, полученные от вознаграждения по ценным бумагам. В том числе по размещенным вкладам, операциям обратного репо и от рыночной переоценки ценных бумаг (на 2,5% — до 994,5 млрд тенге). Прочие доходы сократились в 13,2 раза — до 12,9 млрд, а по активам во внешнем управлении и вовсе сложился инвестиционный убыток — минус 93,4 млрд.

Структура инвестиционного дохода, полученного по пенсионным активам ЕНПФ, находящимся в доверительном управлении Нацбанка РК, млрд тенге

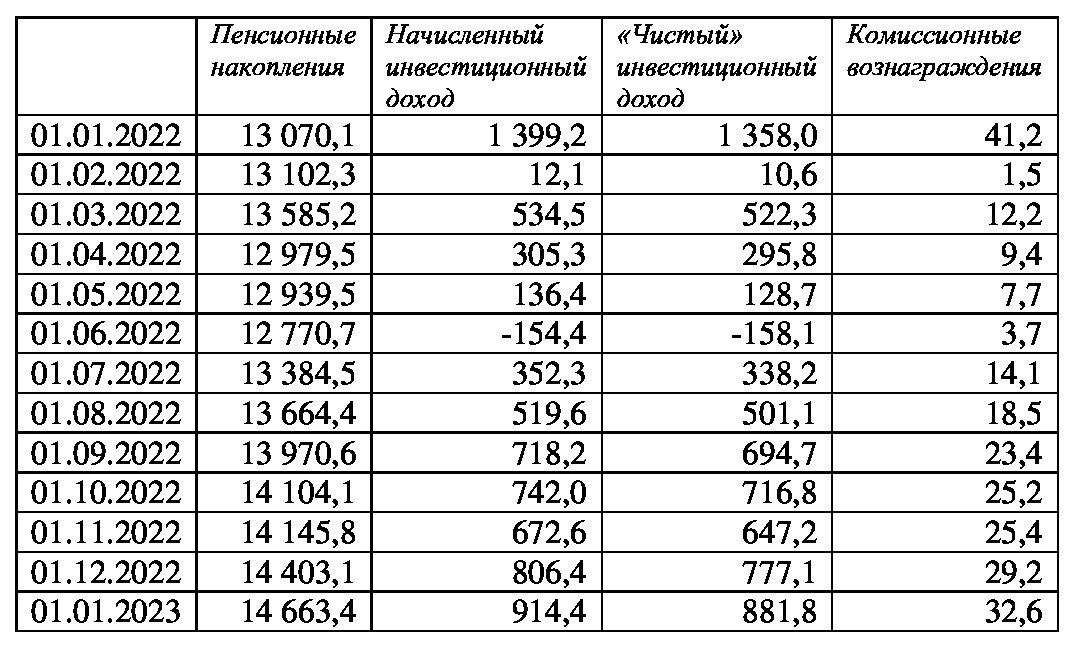

В итоге при увеличившемся за прошлый год на 12,2% (до 14 трлн 663,4 млрд) объеме пенсионных накоплений начисленный инвестиционный доход уменьшился более чем на треть (34,6% — до 914,4 млрд), «чистый» — на 35,1%, до 881,8 млрд тенге.

При этом объем выплаченных комиссионных за управление пенсионными активами снизился в меньшей степени – на 20,9%, до 32,6 млрд тенге. Доходность пенсионных активов, распределенная на счета вкладчиков (получателей) ЕНПФ по итогам ушедшего года оказалась гораздо ниже результата 2021 года, составив 6,55%.

С учетом декабрьской годовой инфляции в 20,3% нынешняя доходность выглядит весьма скромной, а в реальном выражении (то есть за вычетом инфляции) и вовсе сложилась отрицательной — минус 13,8% годовых

Удивительно, но при этом никто из чиновников, отвечающих за инвестиционное управление пенсионными активами, не лишился своих постов.

В Нацбанке же пояснили, что макроэкономическая ситуация в мире сложная, из-за чего многие международные институциональные инвесторы получили отрицательные результаты управления активами и понесли значительные убытки.

Кроме того, в центральном банке напомнили, что накопленная доходность за период с апреля 2014 года (когда завершилась консолидация пенсионных активов) по декабрь 2022 года составила 115,94%.

Показатели ЕНПФ по пенсионным активам (нарастающим итогом с начала 2022 года в млрд тенге)

За девять лет (с 2014 по 2022 гг.) в годовом выражении доходность пенсионных активов ЕНПФ составляет 9,33% годовых.

Судя по первым заявлениям представителей Нацбанка в начавшемся году, там хорошо понимают, что нужно срочно выправлять ситуацию с инвестированием пенсионных активов ЕНПФ.

Как заявил директор департамента монетарных операций Нацбанка Нуржан Турсунханов,

в 2023 году доля валютных активов в инвестиционном портфеле ЕНПФ может снизиться до 24,3%,

тогда как ее необходимо поддерживать на 30%-ой отметке. Поэтому Нацбанку в течение года придется осуществлять приобретение инвалюты на внутреннем рынке на общую сумму порядка 2 млрд долларов.

Как полагают в центральном банке, приобретение такого объема не окажет существенного влияния на валютный рынок, поскольку составит не более 6-7% от средних исторических значений.

К примеру, по данным Нацбанка, в 2022 году объем валютных торгов на Казахстанской фондовой бирже (KASE) составил $29,7 млрд. Выглядит такая оценка явно заниженной, поскольку аналитики KASE оценили прошлогодний объем торгов на биржевом валютном рынке в 44,8 млрд долларов, в том числе по доллару США — $32,3 млрд, российскому рублю — $4,6 млрд, китайскому юаню — $1,3 млрд, евро — $0,4 млрд, евро-долларe — $6,2 млрд.

Намерение же Нацбанка инвестировать в текущем году пенсионные активы ЕНПФ на общую сумму до 500 млрд тенге в долгосрочные облигации нацхолдинга «Байтерек» вызвало критику экспертов.

Как заявили в Нацбанке, пенсионные деньги пойдут на кредитование крупных проектов в машиностроении, металлургии, пищевой и легкой промышленности, строительной индустрии, инфраструктуре и других отраслях.

Отбор же проектов для финансирования и контроль за освоением выделенных средств будет осуществляться на уровне правительства.

С точки зрения кредитных рисков инвестиции в АО «НУХ «Байтерек» являются безопасными и рассматриваются в Нацбанке практически на уровне правительства, которое этим холдингом и владеет.

Эксперты же сразу заметили, что пока не известен список конкретных проектов, в которые будут вложены пенсионные накопления, и это не позволяет хотя бы приблизительно оценить ожидаемую доходность по инвестициям.

Кроме того, из-за повышения Нацбанком базовой ставки кредиты сейчас весьма подорожали, а так как в ЕНПФ рассчитывают на приличную доходность по ним, они станут еще дороже.

Напомнили эксперты и о весьма туманной сделке по приобретению местной «дочки» российского «Сбербанка» тем же нацхолдингом «Байтерек», и о критике со стороны участников рынка в адрес теперь уже Bereke Bank.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472