Нацбанк против правительства: базовая ставка создает лишние бюджетные расходы — экономист

7 июня монетарные власти приняли решение сохранить базовую ставку на уровне 14%, что является первопричиной стагнации качественного роста экономики и влечет дальнейшее обнищание населения.

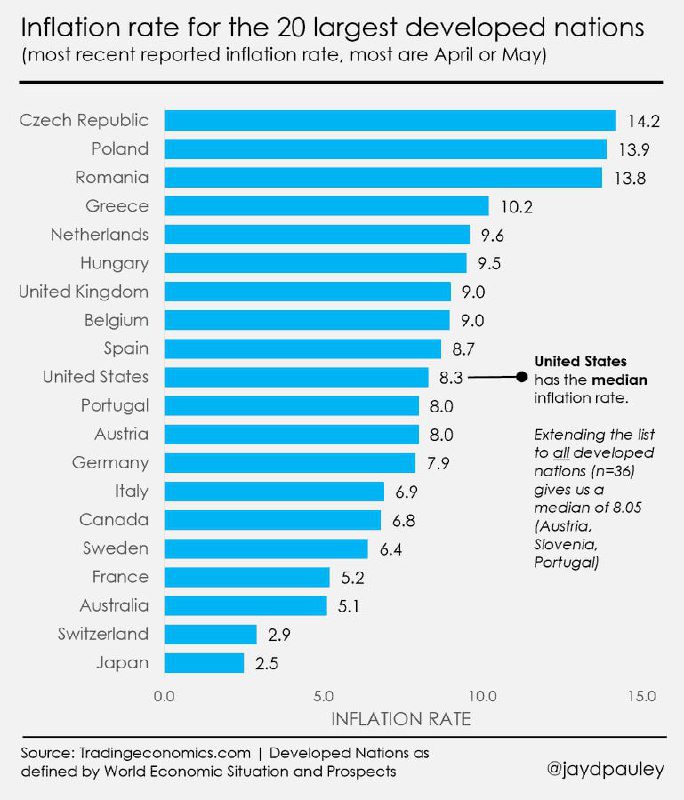

Мировая инфляция продолжает бить рекорды. На фоне прогнозов о надвигающемся продовольственном кризисе аномальный рост цен на еду уже в отдельных странах спровоцировал социальные бунты.

Аграрный Казахстан, взяв курс на переориентирование экономики из сырьевой в индустриальную, тоже не остается в стороне от мировых экономических потрясений. Стране нужно не только бороться с инфляцией, но и качественно экономически развиваться. А действия Нацбанка на поверку не позволяют сделать ни первое, ни второе.

ТОП-5 причин для беспокойства

Исполнительный директор аналитической компании DM Technology, экономист Эльдар Шамсутдинов назвал пять самых важных тенденций в денежно-кредитной политике монетарных властей и обозначил, куда они ведут.

- Нацбанк таргетирует курс, который является протекционистским. Это неплохо, но такие вещи нужно объявлять

- Нацбанк не ведет борьбу с инфляцией. В Казахстане высокий уровень переноса. Быстрое снижение инфляции может объясняться укреплением курса рубля. Это говорит о том, что эффект переноса является ключевым проинфляционным фактором. В России, например, изменился механизм с эффекта переноса на ожидания участников, поэтому российский Центробанк больше разговаривает с компаниями, чем с банками. А у нас до сих пор высокий уровень переноса – мы очень много импортируем, от чего зависит инфляция, несмотря на всевозможные заверения. В нашем случае с компаниями никто не разговаривает, хотя они являются конечными участниками принятия решений, копить деньги или тратить. У нас говорят с банкирами, поскольку считается, что банки являются держателями денег и решают, кредитовать население и бизнес или нет. Хотя на самом деле они лишь посредники в экономике

- Базовая ставка в Казахстане не работает в своем классическом предназначении, она больше служит для доходности банковского сектора — увеличения ликвидности и доходности банков. Причины в том, что у нас очень узкий спектр размещения для физлиц, если, конечно, не лезть в непонятную инвестиционную и брокерскую кухню с весьма условной перспективой вернуть деньги хотя бы один к одному. В Казахстане для физлиц инструменты размещения — это либо депозиты, либо появившийся недавно странный конструкт в виде депозитных сертификатов, либо металлические счета, да и те с комиссиями. Физлица сильно ограничены во вложениях денег – либо бегут на рынок недвижимости или вкладывают в автомобили, либо кладут на депозиты, если не сильно заморачиваться, или скупают валюту

- Фактически остановилось кредитование реального сектора экономики. Либо субсидируется со стороны правительства. В данном случае чем выше базовая ставка, тем требуется больше субсидий. Базовая ставка создает расходы бюджета, причем ненужные, которые можно было бы направить в образование, например

- Идет стагнация качественного роста экономики. Экономический рост в конце года монетарные власти все равно покажут, но он будет только благодаря выросшим ценам на сырье. Если бы они не выросли, у нас были бы большие проблемы.

А теперь обо всем этом более подробно.

Эльдар Шамсутдинов, фото с личной страницы в Facebook

Действия вслепую

— Эльдар, какие тенденции в экономике больнее всего бьют по интересам рядового потребителя?

— Если говорить о денежно-кредитной политике в целом, с 2015 года Нацбанк ввел инфляционное таргетирование. Сопровождалось это несколькими любопытными моментами.

Во-первых, банковский сектор на тот момент находился в плачевном состоянии, то есть кредитные портфели были забиты токсичными активами – неработающими кредитами. Во-вторых, у банков не хватало ликвидности, было очень много свободных денег в валюте. На тот момент долларизацию фиксировали на уровне, если не ошибаюсь, 63%. Было еще не 70%, как в январе 2016, но уже достаточно сильно ощутимо.

Кредитование реального сектора, а это средние и крупные предприятия, встало. Девальвацию проводить было нельзя, сделали обесценение тенге

Хотя сути не меняло.

— Те три волны, что мы пережили, это оно и было?

— Не совсем. У нас исторически так обусловлено, что Казахстан крайне сильно зависим от российского импорта — большая граница, тесные экономические связи. Большинство наших девальваций проводились вслед за рублем.

К событиям 2014 года, когда в Россию полетели первые санкции, наши монетарные власти оказались не готовы. Для них реально было шоком, как выходить из этого положения. Пошли на обесценение тенге. Минусом тех действий стало отсутствие разъяснительной работы. В очередной раз сделали это с перепугу, а надо было разъяснить.

Это бы вернуло доверие к национальной валюте, которое сильно упало из-за технических обесценений

Да, мы пользуемся тенге, но в долгосрочную перспективу деньги хранят очень немногие. Это можно посмотреть и по структуре вкладов. И не потому что у нас нет денег, а потому что к тенге нет доверия.

Для банков это плохо. Это значит, что по факту денежная база для кредитования краткосрочная, и никто не знает, что произойдет через год. Следовательно, БВУ стремятся либо давать короткие деньги, либо долгие, но так, чтобы можно было собирать их частями. Это плохо сказывается на инвестиционной привлекательности займов. То есть инвестиционные займы берут больше от необходимости, чем добровольно.

И постепенное удорожание денег через инфляционное таргетирование постоянно увеличивает стоимость денег

Инвестиционные займы сейчас брать вообще невыгодно – только если есть какая-то сверхидея, за счет которой можно окупить 16% годовых. Такую ставку обслуживать очень дорого.

Импортная инфляция — в стороне

— То есть в данный момент реальному сектору мешает развиваться высокая базовая ставка?

— Высокая и постепенно нарастающая, если точнее. В 2016 году я публиковал небольшой отчет: непонятно, как будет работать базовая ставка, когда в стране порядка 70% всех денег юридических лиц принадлежали квазигоссектору. То есть нацкомпании могли самостоятельно принимать решения и договариваться с банками о стоимости своих вкладов. Этот небольшой рыночный механизм сохранялся.

Но эти деньги сейчас завернули на счета Нацбанка – квазигоссектор хранит их либо в ГЦБ для покупки минфиновских бумаг, либо в нацбанковских нотах. То есть в рынок они почти не попадают

Это серьезное ухудшение для ликвидности банковского сектора с точки зрения кредитования. И если проследим тенденцию, с 2015 года банки нацелены на выдачу потребительских займов либо на прием депозитов.

Вследствие таких мер мы пришли к тому, что у нас банковский сектор обслуживает потребительские займы и держит деньги в Нацбанке. С точки зрения зажатия ликвидности – чтобы эти деньги не вылились на рынок и не вызвали инфляцию — решение правильное.

Но есть один нюанс. Мы страна развивающаяся и просто по учебникам действовать нельзя, каждый случай уникален. Наша уникальность в том, что наша инфляция считается по ИПЦ – индексу потребительских цен. Там около 530 товаров и услуг. И до октября 2021 года там было много чего нерелевантного для потребителя – DVD-диски и калькуляторы, например. Но именно эти товары при необходимости позволяли корректировать инфляцию в нужную для себя сторону. Иначе зачем было держать в корзине эти товары?

— А какие товары показывает реальный уровень инфляции?

— В основе нашего потребления лежат продукты питания. И по идее ИПЦ должен составляться по стоимости продовольствия. Но это тоже не совсем корректно, поскольку есть и другие товары, которыми мы постоянно пользуемся.

В частности, у нас много импорта. Это и не плохо, и не хорошо, это просто факт. Импорт всегда привозит с собой и чужую инфляцию. Если точнее — российскую. А корзина ИПЦ содержит крайне мало товаров с импортным содержанием

Там они есть, но эффект переноса небольшой. А значит, в статистике официальной инфляции не отражается уровень импортируемой инфляции.

И вот здесь самое интересное. Когда государство поддерживает потребительское кредитование, люди начинают заниматься импортом – стремительно развиваются торговые сети и посреднические услуги. И эти товары не участвуют в ИПЦ.

Дороже деньги — больше займов

— Хотя они составляют большую часть рынка?

— Да, то есть увеличивается стоимость денег, останавливается кредитование реального сектора, но при этом растут потребительские займы. Потому что человек, который берет потребительский кредит, вообще не обращает внимание на ставку. Ему важен товар прямо здесь и прямо сейчас. Потребительские займы не чувствительны к базовой ставке.

Получается, чем выше стоимость денег, тем больше стало потребительских займов. Странная корреляция, конечно, необъяснимая

До пандемии такого роста инфляции в Казахстане не было, хотя банки занимались тем же самым, и ничего толком не изменилось. Получается, официально государство показывает не самый высокий уровень инфляции. По крайней мере в Европе и некоторых странах она аномальная.

Инфляция в Евросоюзе, 2022 год

И здесь важно понять, что мы практически остановили кредитование реального сектора экономики. Мы остановили развитие экономики. У нас развивается что угодно – спекуляция, торговля, импорт, и все это поставлено на тартегирование инфляции, которое не учитывает импортные товары.

По факту же доходы населения падают, но инфляция не учитывает это падение. А ведь она в идеале показатель того, на сколько нужно индексировать зарплату, пенсии, пособия

и какая в конце концов должна быть доходность у пенсионного фонда, чтобы наши деньги не обесценивались. Этого не происходит на протяжении последних нескольких лет.

Поэтому когда нам говорят, что базовая ставка будет выше или ниже согласно расчетов на основании уровня инфляции, это вообще неверный ориентир. С самого начала инфляция неверная. И расчет ее для самого себя Нацбанк делает может быть и правильно, но публично никому не показывает. А значит, не работает с рынком.

А если с рынком не коммуницировать, его участники будут действовать вопреки решениям Нацбанка, интуитивно

А что обычно делают в этих случаях? Начинают покупать товары, видя, как они дорожают изо дня в день. Если государство хочет, чтобы люди перестали скупать товары и начали накапливать деньги, надо менять денежно-кредитную политику.

Налетай, подорожает!

— Это же и называется раскручиванием инфляционной спирали?

— Не совсем. В данном случае вмешался еще один важный фактор – скупка товаров происходит не только потому, что завтра будет дороже, но и потому, что завтра товара может не быть совсем.

Во время пандемии люди столкнулись с дефицитом. И этот шок действует до сих пор, рефлекторно скупают товары, опасаясь дефицита

Плюс на эти рефлексы наложились февральские события – снова нарушились еле-еле устоявшиеся логистические цепочки. И в этой ситуации действия Нацбанка выглядят контринтуитивно.

С одной стороны, мы понимаем, что высокий рубль — это больше протекционизм от российского импорта, а с другой — базовая ставка не является таким инструментом, сейчас это фактор остановки экономического роста.

— Если резюмировать, в Казахстане базовая ставка не работает по классической формуле, как во всем мире?

— Да. Во-вторых, эксперты ВШЭ уже говорили, что в Казахстане неинфляционное таргетирование. Это очень странный механизм, который непонятно как называть. А я говорю, что в Казахстане больше развито таргетирование курса.

Курс мы таргетируем в целях протекционизма, похоже. Я предполагаю, потому что не знаю логику Нацбанка, для меня это пока черный ящик

Проблема в том, что мы таргетируем это дело уже очень давно. Если присмотреться, у нас как таковой борьбы с инфляцией нет. У нас борьба с курсом.

— А по какой причине не происходит борьба с инфляцией?

— Мне кажется, все понимают, что у нас инфляция по большей части импортная и зависит от переориентирования нашего импорта — что мы сможем и откуда покупать в новых реалиях. Поэтому Нацбанк в первую очередь равняется на курс. В принципе это нормально. Но плохо, что он это делает про себя, не говоря с участниками рынка и не доводя до него свои тезисы.

Получается, этим самым Нацбанк саботирует экономический рост. Нет новых проектов, нет развития, мы стагнируем

И эта стагнация – следствие действий именно регулятора. В то время как правительство пытается каким-то образом реанимировать экономический рост через инвестиции, Нацбанк его блокирует в целях защиты от инфляции. А мы уже знаем, что на самом деле не от инфляции, а от курса. А от курса есть и другие инструментарии. Не нужно выдавать происходящее за инфляционное таргетирование.

Захват рыбки в моменте

— Если бы Нацбанк действовал с базовой ставкой по классической схеме, как это делает весь мир, что бы тогда было с экономикой, ценами и благосостоянием потребителей?

— Тут есть серьезный социальный фактор. Если один раз провести шоковую реформу, многие будут недовольны.

Плюс нужно сломить банковское лобби. Мы же помним проведение AQR банков, результаты которого так и не узнали до сих пор

Тогда действовавший председатель Нацбанка говорил, что в принципе регулятор будет работать над увеличением доходности и ликвидности банковского сектора. И похоже, то временное решение стало постоянным. В какой-то момент банковский сектор понял, что можно зарабатывать на депозитах, не кредитуя реальный сектор и не подвергая свой портфель рискам.

— Разве потребительское кредитование безрисковое? Туда вообще лезут все подряд, даже у кого доходов нет.

— Так и есть, но потребительское кредитование распространяется на больший круг заемщиков, а суммы гораздо меньшие. Риски разнятся. Даже если из тысячи потребительских кредитов один выпал как проблемный, то 999 останутся. Безусловно, есть риски, но физическому лицу-заемщику проще найти новую работу и оплатить кредит, чем неплатежеспособному юрлицу.

— Почему тогда эксперты часто предсказывают базовую ставку в Казахстане за день-два? Это ведь показатель того, что рынок все-таки в курсе происходящего?

— По факту они ее не предсказывают, они работают втемную, как раз ввиду отсутствия публичных обсуждений. Нацбанк сейчас занимается имитацией публичной дискуссии, и это ему нужно, чтобы сказать, как тесно он работает с экспертным полем и видит, что эксперты предугадывают его действия. А значит, его политика верна.

То есть когда эксперты в целом предполагают, что ставка будет расти, и она растет, Нацбанк это замечает, дескать, экономические агенты понимают, о чем идет речь. Но момент в том, что если бы эксперты действительно предсказывали изменение базовой ставки, они делали бы это не за день-два, а в течение всего периода.

За день-два это делается, чтобы попасть в мониторинги и собрать показательный отчет, какие у Нацбанка предсказуемые действия

Вообще, распространяются два темника. Первый — предсказательный, по прогнозам ставки. Второй — одобрительный, по итогам действий Нацбанка. Карго-культ как есть.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472