Наибольшие потери в 2018 году понес банковский сектор страны

И будет еще сложнее — об этом говорят цифры Нацбанка.

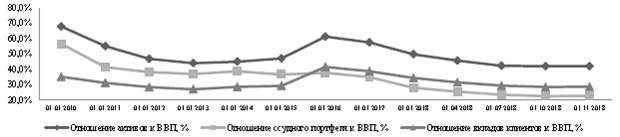

С начала года отношение его совокупных активов к ВВП снизилось к 1 ноября с 46,5 до 42,1%, ссудного портфеля – с 26,2 до 22,9%, а общего объема вкладов банковских клиентов – с 40,7 до 28,8%. Таким образом,

роль банковского сектора в экономике страны значительно снизилась

Как видно из графика, за последние 9 лет в наибольшей степени сократилось отношение совокупного ссудного портфеля к ВВП, которое в начале 2010 было на уровне 60%. А отношение совокупных активов банковского сектора к ВВП находилось тогда в районе 70%. Между тем 2010 год был первым после окончания глобального финансового кризиса!

Роль банковского сектора в экономике РК

Источник: Национальный банк РК

В Нацбанке отмечают также заметный рост концентрации банковского сектора в этом году. Доля пяти крупнейших банков в его совокупных активах поднялась с 57,6% на начало года до 62,4% к 1 ноября. В совокупном ссудном портфеле – с 56,6 до 62,1%, а в общем объеме банковских вкладов – с 60,5 до 64,5%.

Из данных регулятора также следует, что ему не удалось добиться особых успехов в политике дедолларизации. Так, доля вкладов юрлиц в инвалюте увеличилась с 42,9% на начало 2018 года до 45,5% к 1 ноября (в абсолютном выражении их объем составил 3 трлн 806,7 млрд тенге). Тогда как по депозитам физлиц сложилось снижение с 52,4 до 49,3% (4 трлн 153,7 млрд тенге).

В общей сложности

объем инвалютных депозитов составил 7 трлн 960,4 млрд тенге, или 47,4% от совокупного объема банковских вкладов

Динамика страховщиков более оптимистична

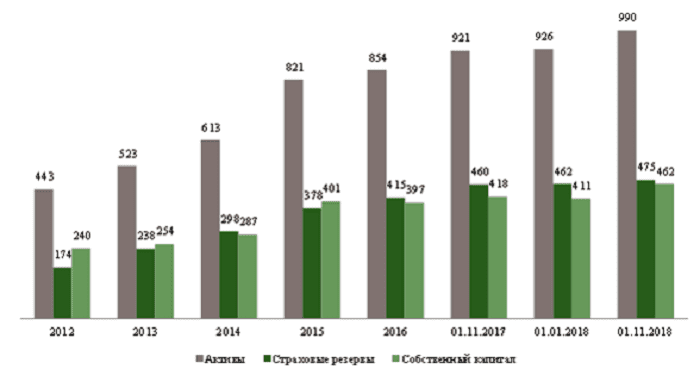

На фоне снижающейся роли банковского сектора в экономике динамика показателей страхового рынка выглядит более оптимистично. С начала 2018 отношение совокупных активов страховщиков к ВВП выросло с 1,7% до 1,9% к 1 ноября, их совокупного собственного капитала – с 0,8 до 0,9%.

Правда, снизилось отношение общего объема собранных страховых премий к ВВП – с 0,7 до 0,6%, а также размер страховых премий на душу населения – с 20 387,3 до 17 307 тенге.

Динамика активов, собственного капитала и страховых резервов

Источник: Национальный банк РК

Примечательно и то, что

доходность страхового бизнеса оказалась выше, чем у банковского сектора

Так, отношение чистой прибыли к совокупным активам (ROA) составила в банковском секторе 2,05%, а в страховом — 9,5%, к собственному капиталу по балансу (ROE) – соответственно 16,5% и 20,6%. Высоколиквидные активы (среднемесячное значение) в банковском секторе находились на уровне 34,8%, а у страховщиков – 73,8%.

Концентрация бизнеса в страховом секторе также высока:

- доля 10 крупнейших участников рынка в его совокупных активах к 1 ноября была на уровне в 79,8%,

- в совокупном собственном капитале – 79,3%,

- в общем объеме собранных премий – 65,1%.

Показательно, что как и на банковском рынке, где абсолютным

лидером по ключевым показателям деятельности является «Народный», в страховом секторе — «Евразия»

Из данных отчетности Нацбанка по страховому сектору следует, что нарушителями пруденциальных нормативов к началу зимы были компании «Салем» и «Альянс-Полис», не выполнившие нормативное требование к марже платежеспособности.

Показатели ЕНПФ

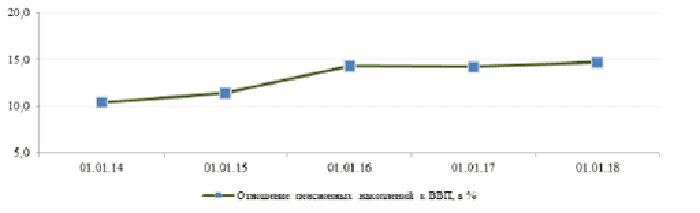

Роль накопительной пенсионной системы в экономике страны в последние годы практически не растет. Отношение пенсионных накоплений к ВВП с 2016 года находится в районе отметки 15%, хотя их объем растет постоянно. Одной из причин такого статистического парадокса является быстрый рост пенсионных выплат из ЕНПФ.

С начала года они увеличились к 1 ноября на 13,6% при увеличении пенсионных активов на 16,2%. Кроме того, ЕНПФ осуществлял возврат 50% от суммы обязательных пенсионных взносов, перечисленных за счет бюджетных средств до 1 января 2016 в пользу сотрудников (военнослужащих).

Общая сумма возврата составила к 1 ноября 148,3 млрд тенге

Динамика изменения отношения пенсионных накоплений к ВВП

Источник: Национальный банк РК

В заключение напомним, что через год завершается переходный период с момента вступления Казахстана в ВТО, после чего на внутреннем рынке будут упрощены правила выхода на него иностранных банков и страховщиков.

Они смогут работать через свои филиалы, не создавая здесь полноценных «дочек», как это требуется сегодня. Насколько готовы отечественные финансисты к резкому усилению конкуренции, вопрос пока риторический.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472