Бешеный спрос на кредиты ведет к повышению ставок

Закредитованность казахстанцев растет. Только потребительских кредитов за полгода население набрало на 1,6 трлн тенге. И зарабатывают на этом не только продавцы различных товаров и услуг, на которые и спускаются деньги, но и банки. Ставки вознаграждения растут вместе со спросом.

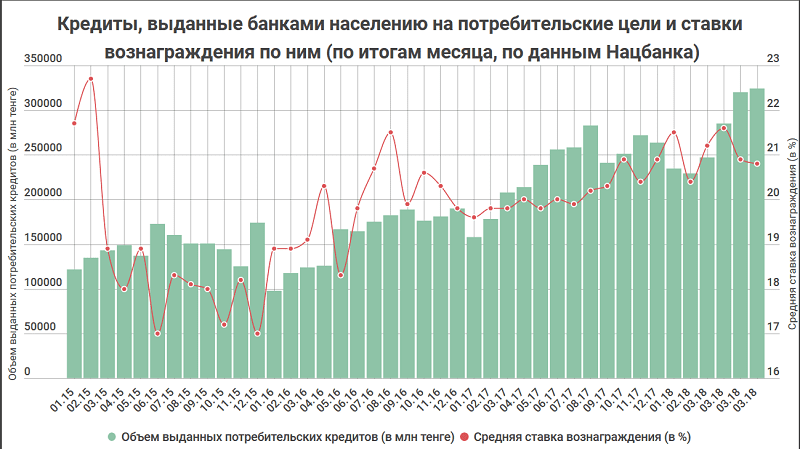

Кредитные аппетиты граждан растут как на дрожжах. В июне 2018 года только на потребительские цели банками было выдано 324,3 млрд тенге – это на 26,7% больше, чем годом ранее, и вдвое больше показателя июня 2016. Результат первого летнего месяца вообще является рекордным: столько кредитов население еще не брало никогда.

По данным Нацбанка, всего за первое полугодие 2018 года объем выданных потребительских кредитов составил 1 трлн 641,2 млрд тенге – это на 31% больше, чем в январе-июне 2017 года, и в 2 раза превышает показатели за аналогичный период 2016. Более того, при сохранении текущих показателей может сложиться любопытная картина:

за 7 месяцев 2018 года наши граждане наберут больше кредитов, чем за весь 2016 год

По состоянию на конец июня объем кредитов составил 4 трлн 833,8 млрд тенге. Только за первое полугодие закредитованность населения выросла на 311,3 млрд тенге, а за последние 12 месяцев – на 622,1 млрд. Среднемесячный прирост кредитного портфеля за последние 16 месяцев составляет 51,5 млрд тенге. И лишь дважды за это время граждане гасили долги перед банками активнее, чем набирали новые.

Выше спрос – выше проценты

Чем больше казахстанцы берут в долг у банков, тем дороже им обходится обслуживание займов

Средняя ставка вознаграждения по потребительским кредитам в июне 2018 составила 20,8%, снизившись с апрельского уровня на 0,8 пункта. Для сравнения: в 2017 году средний показатель не поднимался выше 20,8%.

Увеличение процентных ставок по ссудам идет вразрез с проводимой в республике политикой снижения базовой ставки, одна из целей которой – сделать кредитование более доступным (не только для бизнеса, но и для населения — как главного потребителя товаров и услуг).

Однако факт остается фактом: если

- в 2015 году средний потребительский кредит стоил 18,7%,

- в 2016 году – 19,9%,

- в 2017 году – 20,1%,

- то в первом полугодии 2018 года – уже 21,1%.

Проблемных кредитов в банках стало меньше, а прибыль упала

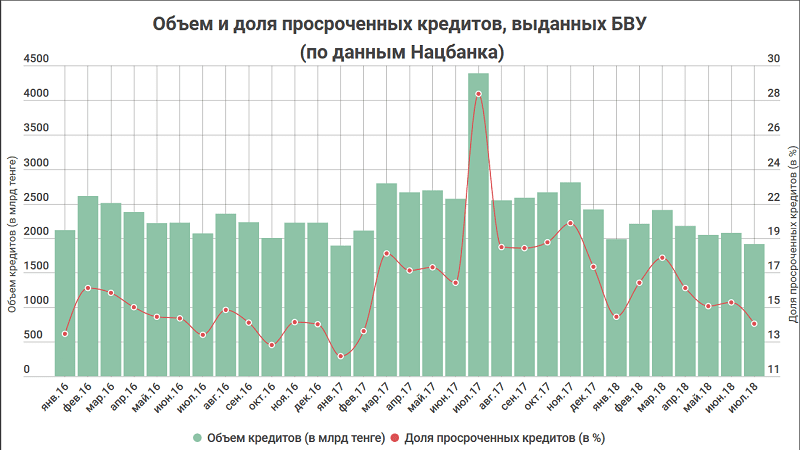

Причину роста ставок традиционно видят в невысокой сознательности населения – слишком уже много выданных средств не возвращаются.

Банки страхуют риски, повышая проценты по кредитам

– так добросовестные плательщики покрывают убытки банков от действий недобросовестных.

Однако сейчас процент просроченных платежей по кредитам снижается (14,21% — минимум с февраля 2017 года), а их общий объем на начало июля лишь во второй раз за 2,5 года опустился ниже 2 трлн тенге. То есть ситуация в секторе налаживается (после стольких влитых средств и масштабных реформ внутри отдельных БВУ), но потребителям от этого лучше не стало.

Спрос на ипотеку продолжает расти

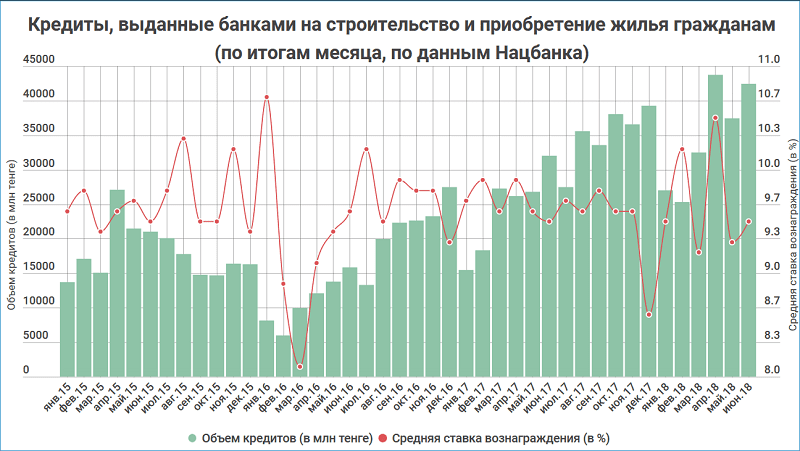

Ставки на ипотечное кредитование, в отличие от потребительского, более стабильны в среднесрочном рассмотрении, хотя и довольно сильно колеблются от одного месяца к другому.

Например, в июне средняя ставка составила 9,5% — на 1% меньше, чем в апреле, но на 0,2% меньше, чем в мае. Дальнейшая реализация госпрограмм (особенно «7-20-25») должна снизить стоимость кредита. Но ждать одномоментного изменения на рынке вряд ли стоит – там достаточно и менее выгодных предложений (с более высокими процентами, но меньшими требованиями).

При этом объем ипотечного кредитования продолжает расти – в июне выдано кредитов на 42,4 млрд тенге (+10,4 млрд тенге к июню 2017 года), а за первое полугодие – 208,5 млрд тенге (+62,3 млрд, или 42,6% к аналогичному периоду предыдущего года).

Всего по состоянию на конец июня объем ипотечного кредитования составил 1 трлн 142,6 млрд тенге. Подавляющее большинство кредитов – в тенге. Расчеты в нацвалюте за приобретенное жилье производится под 94% общего объема ипотеки.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472