Какую роль cыграет МФЦА в интеграции Евразии?

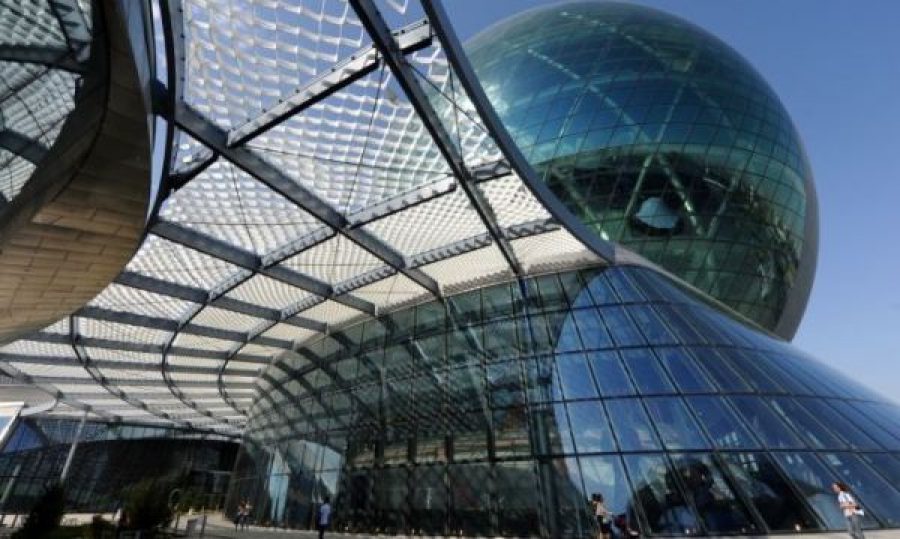

В начале июля открылся Международный финансовый центр «Астана» (МФЦА), который еще называют «страна в стране». Какие задачи на него возлагаются? Что он даст нашей республике? Какую роль будет играть на пространстве ЕАЭС? Расскажет Вячеслав Додонов, главный научный сотрудник Казахстанского института стратегических исследований (КИСИ).

Отличия хаба «Астана» от Дубая

По образцу Дубайского международного финансового центра МФЦА планирует принять у себя всех игроков рынка: небольшие компании, частные банки, брокеры, управляющие активами, исламские финансовые институты, финтех и блокчейн компании, пишет Spot.

Однако в отличие от Дубая Астана не будет требовать, чтобы его члены постоянно находились в столице Казахстана:

сборы тут намного ниже, а налоговые льготы привлекательнее

Есть планы по предоставлению услуг в разрешении споров внешним компаниям, местным предприятиям, которые не являются резидентами и часто жалуются на отсутствие независимости обычных судов.

Еще одно направление — стать арбитражным центром по контрактам между китайскими и российскими компаниями. А некоторые иностранные инвесторы уже интересуются, можно ли использовать МФЦА в качестве платформы для вложений в Узбекистан.

МФЦА, который призван стать евразийским финансовым хабом, занимает площадь в 1.6 га, здесь будет работать до 15 тысяч человек.

Основные направления деятельности — развитие рынка капитала, управление активами, управление благосостоянием состоятельных частных лиц, исламские финансы, новые финансовые технологии.

На территории действует упрощенный валютный, визовый и трудовой режимы;

все делопроизводство ведется на английском языке, а правосудие основано на английском праве.

Фото: 24.kz

Мост между Востоком и Западом

— На решение каких задач нацелен МФЦА и поможет ли он привлечь новые инвестиции в Казахстан?

— У МФЦА несколько целей и не все они прямо связаны с необходимостью привлечения в Казахстан иностранных инвестиций. Центр помимо прочего

призван играть роль связующего звена финансовых систем стран и регионов, граничащих с Казахстаном

(Центральной Азии, Кавказа, России, Западного Китая, Монголии), содействовать закреплению роли Казахстана как моста между Западом и Востоком, Азией и Европой, — рассказал аналитик порталу «Евразия.Эксперт».

Вячеслав Додонов, главный научный сотрудник КИСИ при Президенте РК. Фото: kisi.kz

Кроме того, МФЦА должен внедрять лучшие практики в своей сфере (в части биржевой деятельности, регуляторного режима, правового положения инвесторов и пр.), что

будет способствовать улучшению бизнес-среды страны в целом

Он должен стать своего рода проводником и форпостом лучших зарубежных технологий и ноу-хау в Казахстане.

Наконец, МФЦА должен будет попытаться занять специализированные ниши на международном рынке финансовых услуг с тем,

чтобы стать одним центров их предоставления в мировом масштабе –

речь в данном случае может идти о неких узкоспециализированных финансовых инструментах, например, о «зеленых» облигациях и пр.

Что же касается привлечения иностранных инвестиций посредством МФЦА, то это также возможно, но скорее в косвенном плане. Если МФЦА реализует свои планы, будут созданы планируемые институциональные условия, благоприятные для зарубежных участников, начнут активно работать иностранные партнеры, то

эта совокупность условий позволит активизировать приток иностранных инвестиций в Казахстан

Прийти к общему знаменателю

— 4 июля в Астане в рамках конференции Astana Finance Days Евразийская экономическая комиссия (ЕЭК) подписала Меморандум о сотрудничестве с МФЦА. Что означает его подписание? Каковы перспективы единого финансового рынка ЕАЭС?

— Документы такого рода предполагают скорее рамочные направления потенциального сотрудничества и не направлены на реализацию конкретных проектов. Меморандум

предполагает взаимодействие по вопросам развития финансовых рынков, рынков капитала,

торгового и инвестиционного сотрудничества, а также в сфере защиты прав и интересов потребителей финансовых услуг и инвесторов.

В частности, планируется проводить совместные аналитические исследования, работы, консультации, конференции, форумы, круглые столы и т. д., обмениваться статистическими, аналитическими и справочными материалами.

Я думаю, что такое

сотрудничество может быть полезным в процессе уточнения направлений формирования общего финрынка,

которое пока что идет не без проблем ввиду имеющихся у сторон разногласий по различным аспектам его функционирования.

В этой связи сотрудничество в рамках Меморандума может позволить согласовать позиции сторон, интенсифицировать процесс экспертного обсуждения, стимулировать создание совместных рабочих групп с вовлечением в их работу заинтересованных сторон от правительственных структур, финансового сектора, потребителей финансовых услуг.

Не без проблем

Перспективы общего рынка финансовых услуг ЕАЭС пока что я оцениваю как не слишком многообещающие

Есть опасность, что итоговый его формат будет выхолощен усилиями лоббистов из разных стран и реально работающего единого рынка не будет. Во всяком случае, в 2025 году.

Это обусловлено объективными факторами, прежде всего неготовностью финансовых институтов из небольших стран ЕАЭС на равных конкурировать с мощными финансовыми группами из России.

Поэтому естественно, что местный финансовый бизнес будет противодействовать созданию реально действующего общего рынка, и его старт (который может состояться в намеченный срок) будет скорее формальным.

Еще более острым является вопрос создания наднационального регулятора

Очевидно, что ни один из национальных регуляторов стран ЕАЭС не готов делиться своими полномочиями с такой структурой, поэтому если она и будет создана, то также скорее с номинальными правами и функциями,

без реального влияния на функционирование финансового сектора ЕАЭС и отдельных стран

Роль МФЦА в интеграции ЕАЭС

— Председатель ЕЭК Тигран Саркисян считает, что МФЦА «станет мощным драйвером и в чем-то даже прототипом для регулирования отдельных элементов общего финансового рынка Союза, который мы должны запустить в 2025». О каких конкретно элементах общего финансового рынка ЕАЭС идет речь и как еще финансовый центр может повлиять на развитие евразийской экономической интеграции?

— Боюсь, что задачи МФЦА все же практически не пересекаются с темой формирования общего финансового рынка ЕАЭС. И МФЦА может внести вклад в это формирование, как я уже отметил выше,

скорее в качестве площадки для экспертного обсуждения данного процесса

Да, «регулирование отдельных элементов общего финансового рынка» может перенять лучшие практики МФЦА, если они состоятся. И в этом смысле такая постановка вопроса уместна.

Также как уместна и постановка вопроса о том, что в процессе формирования общего рынка могут быть востребованы лучшие практики и любого другого финансового центра, отдельного национального регулятора или наднационального органа какого-либо интеграционного объединения.

— Руководство МФЦА хочет сделать Астану «местом притяжения всех банков развития». В ЕАЭС, по аналогии с ШОС, предлагается создать такое межбанковское объединение. Насколько это реалистично и какие секторы экономики могут быть интересны иностранным инвесторам?

— МФЦА должен найти свою нишу среди других финансовых центров мира. Это очень сложная задача, учитывая высокую конкуренцию на этом поле, поэтому руководство центра

будет искать любые возможности для повышения статуса МФЦА и интенсификации его деятельности

Попытка привлечения «всех банков развития» является одним из такого рода шагов.

Используя ресурс ЕАЭС, МФЦА очевидно может привлечь на свою площадку представительства банков развития стран-членов, возможно, ряда других партнеров, а также институтов ЕАЭС (например, добиться переезда ЕАБР из Алматы в Астану).

Но формальное присутствие банков развития на той или иной территории не является самоцелью. Прежде всего необходимо обеспечить их работу, с чем пока эти институты справляются и без создания дополнительных филиалов на территории МФЦА.

Не уверен, что существует прямая связь между присутствием банков на этой территории и ростом эффективности их деятельности, тогда как издержки от создания дополнительных структурных подразделений вырастут.

Выгодная сделка

— В середине июня Евразийский банк развития (ЕАБР) разместил облигации на KASE на сумму 50 млрд тенге (около $150 млн), что стало крупнейшим размещением облигаций международной финансовой организации в Казахстане. Что означает эта сделка и каковы перспективы финансового сотрудничества Казахстана и ЕАБР?

— Эта сделка (точнее, сделки – было три размещения по 20, 20 и 10 млрд тенге) продолжает достаточно длительную историю сотрудничества ЕАБР и казахстанских инвесторов, которая началась в 2009 году.

Почти ежегодно в этот период ЕАБР размещал крупные эмиссии облигаций:

- в 2009 – на 20 млрд тенге,

- в 2012 – на 9,9 млрд тенге,

- в 2013 – на 31,6 млрд тенге,

- в 2014 – на 40 млрд тенге,

- в 2017 – на 35 млрд тенге.

Учитывая, что в 2013 году курс тенге был выше текущего более чем в два раза (а в тот год ЕАБР разместил облигаций на 31,6 млрд тенге), рекорд этого года в 50 млрд является относительным.

В целом это взаимовыгодное сотрудничество эмитента и инвесторов

ЕАБР имеет высокий кредитный рейтинг, при этом доходность его облигаций достаточно привлекательна (при размещении она составила 9,1 % годовых), поэтому спрос на данные активы есть.

Перспективы дальнейшего сотрудничества также благоприятны – в Казахстане есть финансовые ресурсы, нуждающиеся в качественных инструментах для надежного и доходного размещения. У ЕАБР есть потребность в продолжении своей программы привлечения внешнего финансирования (общий объем этого привлечения насчитывает $3,4 млрд), поэтому это сотрудничество, думаю, будет продолжаться.

Тенге будет падать

— Национальная валюта ослабевает к доллару. Что, на ваш взгляд, может оказать поддержку тенге?

— На курс тенге влияет множество факторов – большинство объективных и стабильно действующих, но есть также и субъективные, проявляющиеся периодически. Основные факторы – цена нефти и курс самого доллара относительно мировых валют.

С этими факторами все понятно – если нефть в последнее время находится на высоких уровнях, то доллар в конце июня подходил к максимумам последнего года. Я думаю, именно с этим было связано локальное ослабление тенге, так как это было общемировой тенденцией, особенно для валют развивающихся рынков.

Кроме того,

в настоящее время на курс тенге оказывают давление локальные факторы, в том числе проблемы в банковской сфере

(у трех банков есть проблемы, у одного из них приостановлено действие лицензии, а для Казахстана это большое количество, учитывая, что у нас всего 32 банка), из-за которых с депозитов произошел отток средств,

часть которых, вероятно, ушла в валюту и создала дополнительное давление на курс тенге

Специфика бюджетного процесса Казахстана, с трансфертами в бюджет больших сумм из Нацфонда (средства которого хранятся преимущественно в валютных активах) также располагает к низкому курсу тенге. При этом конвертация из валютных активов дает большую тенговую массу для трансферта. Вся совокупность этих факторов обусловила снижение курса тенге, несмотря на высокие цены нефти.

Полагаю, что

до конца года курс тенге продолжит ослабление,

в том числе и потому, что я ожидаю снижения нефтяных цен, которые имеют приоритетное значение для курса казахстанской валюты.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472