Кредит под 730% годовых? Легко! В Казахстане процветают новые ростовщики

При этом Нацбанк заявил, что онлайн кредиторы ему не подотчетны.

В первом квартале 2017 года крупнейшие МФО нарастили свой портфель на 17% по сравнению с аналогичным периодом 2016 года. То есть

на фоне снижения банковского кредитования микрокредиты набирают обороты

А если существует возможность взять легкий заем на короткий срок, не выходя из офиса или квартиры, так это вообще становится опасной тенденцией. А еще и при отсутствии за ней должного контроля со стороны государства…

На днях председатель Нацбанка Данияр Акишев заявил, что в Казахстане прошли перерегистрацию около 200 микрокредитных организаций из более чем 2 тысяч, ранее существовавших. Глава регулятора отметил, что все остальные, кто не прошел процедуру перерегистрации после принятия в 2014 году закона об МФО (микрофинансовые организации, — ред.), работают незаконно и выдавать населению займы права не имеют.

Кредит под 3,7% в день — на здоровье!

«Я понимаю, что здесь может быть путаница в терминологии, возможно, для людей не имеет значения, организация микрокредитная или микрофинансовая. Но в свое время это было сделано специально, потому что у Национального банка отсутствует ресурс выйти и проверить. Поэтому был создан такой фильтр входа на рынок. Необходимо не просто поменять название, но и пройти регистрацию, и они уже могут законно осуществлять свою деятельность на рынке. К сожалению, мы знаем, что микрокредитные организации до сих пор существуют, но стоит вернуться к подходу связанных с микрокредитованием — небольшие суммы на короткий период без подтверждения дохода.

Проценты, которые выплачивают граждане, очень высокие. По сути, это ростовщический вид деятельности,

— сказал Акишев.

В Казахстане с 2012 года максимальная эффективная годовая процентная ставка для банков второго уровня, микрокредитных организаций и кредитных товариществ установлена на уровне 56%. Однако

отдельные конторы, занимающиеся кредитованием через интернет, зарабатывают на нуждах населения под 730% годовых!

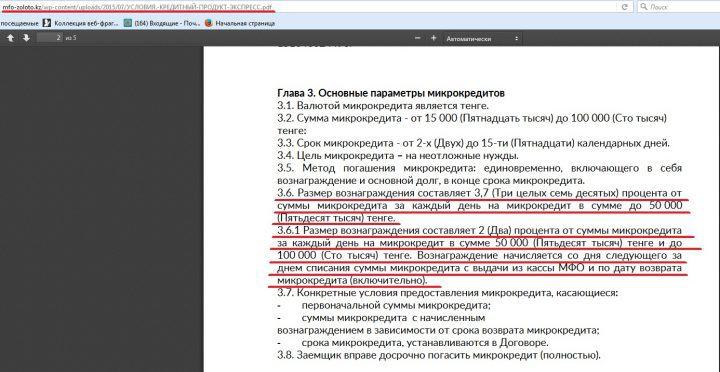

Например, на сайте одной из таких МФО мы нашли вот такие условия кредитования:

Методом несложных математических подсчетов мы выяснили, что если взять микрокредит в сумме менее чем 50 тысяч тенге, то годовая ставка составит 1350%! Если сумма займа составит от 50 до 100 тысяч тенге, то годовая процентная ставка составит 730%. Что как бы явно выше, чем установленные законом 56% годовых.

Онлайн кредиторы не попадают под регулирование Нацбанка

После того как в июне председатель Нацбанка заявил, что регулятор ведет работу по выявлению нарушителей и делает это совместно с правоохранительными органами, некоторые МФО изменили тактику своего поведения.

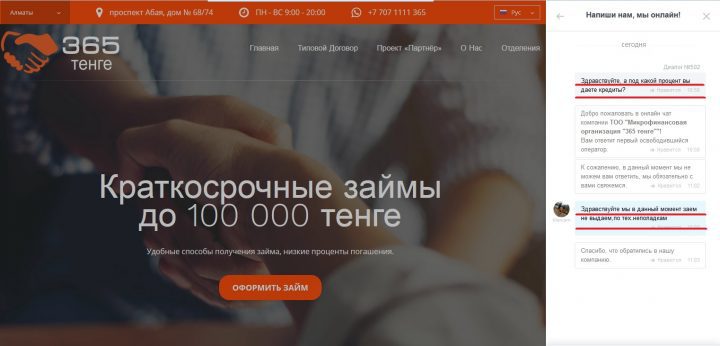

Наш журналист напрямую поинтересовался, под какой процент можно получить микрокредит в одной из МФО. И вот какой был получен ответ:

Между тем, спустя несколько дней после того как Данияр Акишев заявил о том, что в Казахстане на законных основаниях работают лишь 10% всех микрофинансовых организаций, он же другому СМИ прокомментировал, что онлайн кредиторы вообще не подпадают под регулирование Нацбанком.

«Указанные организации осуществляют свою деятельность на общих основаниях в рамках гражданского законодательства. При этом требования постановления правления Национального Банка РК № 377 от 29 декабря 2012 года «Об утверждении Правил расчета годовой эффективной ставки вознаграждения по предоставляемым микрокредитам» не распространяются на данные организации», — говорится в комментариях Нацбанка.

То есть финрегулятор дал понять, что контроль и надзор им осуществляется только за деятельностью финансовых, микрофинансовых организаций, коллекторских агентств, но организации, предоставляющие кредиты в онлайн-режиме, к ним не относятся. Хотя представленные нами скриншоты — как раз с сайтов, где идет онлайн кредитование. Временно приостановленное, правда.

Не будете платить — залезем на счет!

Что самое интересное, никем не регулируемая и незаконная деятельность таких кредиторов не только вгоняет заемщиков в долговую кабалу, но также отражается на их кредитной истории, а также сулит проблемы с коллекторскими компаниями.

Учитывая низкую финансовую грамотность населения и легкость выдачи онлайн кредитов без залога и подтверждения дохода, люди часто «клюют» на уловки онлайн кредиторов. А кредиты, выданные на кабальных условиях, возвращать все равно придется. Так как договором прописана возможность без какого-либо согласия заемщика на списание долга с любых банковских счетов!

Экономист Арман Байганов считает, что Нацбанк должен инициировать поправки в законодательство о микрокредитовании, чтобы онлайн конторы также подпадали под регулирование Нацбанком. В противном случае,

этот стихийный рынок легкого и быстрого зарабатывания денег на нуждах населения приведет к социальному взрыву

Старая новая проблема

К слову, еще в 2010 году депутат мажилиса Аманжан Жамалов поднимал тему чересчур дорогого микрокредитования в стране. Он направлял депутатский запрос бывшему тогда главе Нацбанка Григорию Марченко. Однако, как мы видим, с тех пор ничего не изменилось.

«Идея микрокредитования, успешно работающая во многих странах, заключается в том, чтобы дать возможность людям, живущим на пособие по безработице, малоимущим, беженцам, получить небольшой стартовый капитал и начать свое дело, найти применение своим умениям и стремлению работать на пользу себе и другим. На начало 2005 года, по данным Всемирного банка, в систему микрокредитования в мире были вовлечены более 80 млн человек. Среди них 54,8 млн относятся к беднейшим слоям населения, которые с помощью микрокредита сумели вырваться из крайней нищеты. А человек, придумавший микрокредит — предприниматель из Бангладеш Мохаммед Юнус — в 2006 году стал лауреатом Нобелевской премии мира за свой вклад в искоренение бедности», — писал Жамалов в своем обращении в Нацбанк.

Также в депутатском запросе мажилисмен указывал на то, что проведенный анализ типовых договоров показал, что все МКО (ныне МФО — ред.) — это обычные ТОО, которые в отличие от банков не контролируются со стороны АФН (ныне упраздненного Агентства по финнадзору — ред.) и Нацбанка.

«Как правило, проценты являются не ежегодными, а ежемесячными и в среднем по рынку варьируются на уровне 3-5% в месяц, то есть фактически годовая ставка вознаграждения в микрокредитных организациях равна 60%, что в среднем в 4 раза выше, чем по банковскому займу

Кроме того, многие МКО удерживают с заемщика различные комиссии: до 10% за кредитные риски, до 0,25% в месяц за обслуживание и так далее. Таким образом, кроме вознаграждения по кредиту заемщик платит еще 10-20% от суммы кредита», — подчеркнул мажилисмен. — «В каждом договоре предусмотрены штрафные санкции за несвоевременное погашение. За один день просрочки заемщик уплачивает неустойку (пеню) от 0,5 до 2% от суммы просроченного платежа. За месяц неустойка составляет до 60%. Если же заемщик опоздает с уплатой на два месяца (например, будет вынужден уехать в командировку или попадет в больницу), за второй месяц просрочки пеня начисляется уже на два платежа, то есть составит уже 120% от суммы ежемесячного платежа, за третий месяц — 180% и так далее».

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472