Экономике Казахстана вынесен приговор. Полная версия доклада Standard & Poor’s

Страну спасет только высокая цена на нефть. Другой альтернативы не видно.

Рейтинговое агентство Standard & Poor’s подтвердило долгосрочные и краткосрочные суверенные кредитные рейтинги Республики Казахстан по обязательствам в иностранной и национальной валюте. Прогноз по долгосрочным рейтингам остается «Негативным».

Нулевой ВВП

«Позитивное влияние на рейтинги Республики Казахстан по-прежнему оказывают значительные фискальные активы, обусловленные профицитами бюджета в период высоких цен на сырьевые товары, — написано в докладе S&P. — Но уровень рейтингов Казахстана по-прежнему ограничен относительно низкой эффективностью институциональной системы.

Экономика Казахстана в высокой степени зависит от нефтяного сектора, который, по официальным оценкам, напрямую составлял примерно 15% ВВП и более половины объема экспорта в денежном выражении в 2014 году. Поскольку мировые цены на нефть остаются низкими, мы считаем, что

экономический рост Казахстана в 2016 году будет самым слабым за период, начиная с 1998 года, а рост ВВП будет нулевым в реальном выражении

Мы полагаем, что сокращение объемов экспорта будет обусловлено не только снижением цен на нефть, но и выработкой основных месторождений нефти. Это приведет к нулевому росту нефтедобычи или даже небольшому снижению ее объемов. Кроме того, мы учитываем спад потребления домохозяйств в реальном выражении, обусловленный снижением покупательной способности населения после значительной девальвации национальной валюты (тенге) в 2015 году».

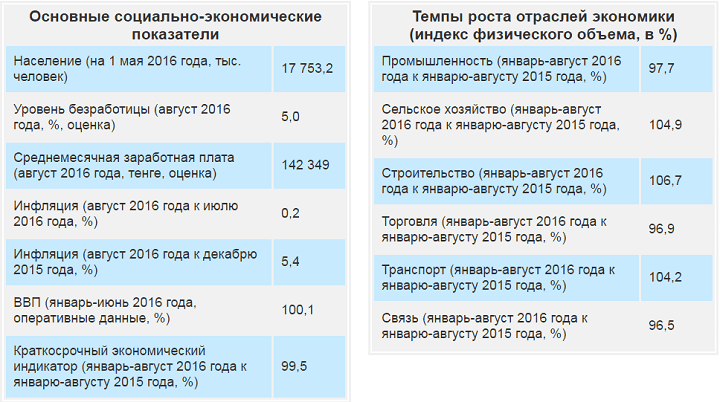

Социально-экономическое положение РК на 1 сентября 2016 года. Данные КС МНЭ РК

Свет в конце тоннеля

Согласно исследованиям S&P, в нашей экономике не все так уж трагично. Уже в следующем году начнется медленный подъем.

«По нашим прогнозам, экономика Казахстана вновь будет демонстрировать умеренные темпы роста, начиная с 2017 года, при этом рост ВВП составит в среднем около 2% в 2017-2019 годах, — продолжает агентство. — Прогнозируемая динамика макроэкономических показателей будет поддерживаться ростом объемов инвестиций и восстановлением уровня потребления. Необходимо подчеркнуть, что рост ВВП будет также обусловлен улучшением показателей экспорта в связи с постепенным ростом цен на нефть, а также окончательным вводом в эксплуатацию крупного нефтяного месторождения Кашаган после многократных задержек с запуском проекта.

Ввод в эксплуатацию Кашагана должен привести к значительному росту объемов нефтедобычи в будущем

Мы считаем, что низкие мировые цены на сырьевые товары привели к ряду негативных последствий для экономики Казахстана, которые не ограничились лишь снижением темпов роста. В частности, они обусловили ухудшение бюджетных показателей страны.

В настоящее время

мы по-прежнему считаем значительный объем накопленных активов Казахстана ключевым позитивным рейтинговым фактором

По нашим прогнозам, ликвидные активы расширенного правительства, состоящие главным образом из активов НФРК (преимущественно в форме иностранных инвестиций) и депозитов правительства в Национальном банке Республики Казахстан, к концу 2016 года составят примерно 50% ВВП. (Из наших расчетов ликвидных активов мы исключили финансирование НФРК организаций, связанных с государством, в национальной валюте). Учитывая относительно низкий уровень долга – около 20% ВВП, мы отмечаем, что правительство по-прежнему является нетто-кредитором. При этом объем активов превышает объем обязательств более чем на 30% ВВП».

Рост цен на товары и услуги в Казахстане за год

Экономика «расширенного правительства»

Для того чтобы лучше понять экономику Казахстана, аналитики Standard & Poor’s вводят термин «расширенное правительство» и не берут во внимание девальвацию тенге.

«Мы пересмотрели наш подход к расчету доходов и расходов бюджета правительства Казахстана с тем, чтобы лучше отразить бюджетные показатели «расширенного правительства» (расширенное правительство состоит из центрального правительства, региональных органов власти и НФРК), — читаем в докладе S&P.

В частности, мы стали включать внебюджетные экономические программы, осуществляемые через государственные организации и финансируемые НФРК, в наши расчеты расходов расширенного правительства. Кроме того,

в отличие от официальной статистики при расчете доходов расширенного правительства мы не учитываем эффект переоценки активов НФРК, выраженных в тенге

Такой эффект имел место в результате прошлогодней девальвации национальной валюты.

По нашим оценкам, в рамках пересмотренного подхода при расчете бюджетных показателей Казахстана дефицит бюджета расширенного правительства увеличился до высокого значения – 8,6% ВВП в 2015 г. (с профицита, в среднем составлявшего 3,5% ВВП в последние пять лет)».

Приоритетные проекты

«Наш базовый сценарий предполагает постепенную консолидацию бюджета с дефицитом, равномерно снижающимся в ближайшие три года, и небольшим профицитом в 2019 году, — уверено Standard & Poor’s. Наши ожидания основаны на следующих допущениях:

- Постепенный рост цен на нефть и увеличение объемов нефтедобычи, связанное с вводом в эксплуатацию Кашаганского месторождения в Каспийском море. Оба этих фактора будут способствовать росту доходов НФРК.

- Снижение капитальных расходов. Мы полагаем, что высокая в настоящее время доля капитальных расходов в общем объеме расходов расширенного правительства обеспечивает ему дополнительную гибкость. Ведь эти расходы могут быть сокращены в целях сдерживания дефицита. По нашим оценкам, в ближайшие годы правительство будет все в большей степени концентрироваться на приоритетных проектах. В то же время

часть расходов, в том числе в рамках программы «Нурлы Жол», будет выполнена в течение более продолжительного периода, чем изначально планировалось

- Рост доходов бюджета расширенного правительства. Планы руководства страны в отношении совершенствования системы налогообложения и сбора налогов, а также фокусирование на оптимизации налогового законодательства (например, путем повышения налога на добавленную стоимость) могут поддержать рост доходной части бюджета.

Риски государственного масштаба

В то же время, по мнению S&P, существуют риски, способные помешать планируемой консолидации бюджета. В конечном итоге они могут оказать негативное влияние на суверенные рейтинги Казахстана.

«Мы считаем, что по политическим причинам правительству может быть сложно контролировать расходы, в то время как

дальнейшие непредвиденные задержки с запуском Кашаганского проекта могут привести к снижению доходов ниже запланированного уровня

Мы также отмечаем ряд рисков, связанных с условными обязательствами правительства, хотя мы и оцениваем их как ограниченные в соответствии с нашей методологией. В частности, некоторые из этих рисков могут реализоваться, если правительство будет вынуждено оказать поддержку одной из многочисленных государственных организаций (негосударственная часть долга которых составляет более 20% ВВП) или какому-либо системообразующему банку, например Казкоммерцбанку.

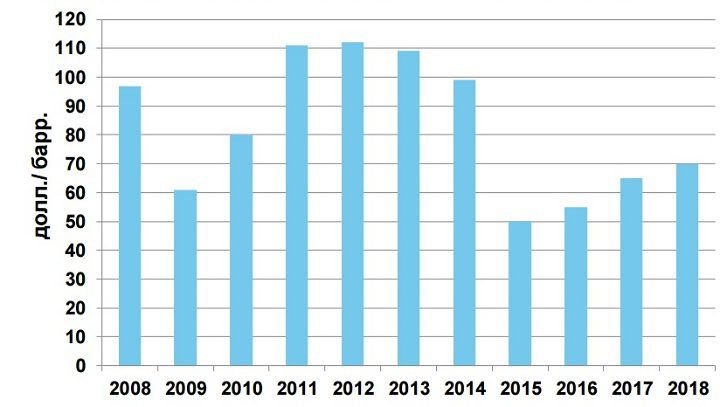

Прогноз цены на нефть от Standard & Poor’s

С надеждой на инвестиции

Говоря об импорте/экспорте Казахстана, эксперты Standard & Poor’s отмечают: «С нашей точки зрения, внешнеэкономические показатели Казахстана остаются под давлением, хотя они все еще относительно сильны и являются фактором, поддерживающим рейтинги. В 2015 году счет текущих операций (СТО) был исполнен с дефицитом, который составил 3,2% ВВП. Это произошло после пятилетнего периода профицитов, в среднем составлявших 2% ВВП.

Мы ожидаем, что дефицит достигнет пикового значения в 4% ВВП в 2016 году, вслед за чем постепенно будет сокращаться, поскольку цены на нефть будут восстанавливаться и Кашаганское месторождение вступит в строй. В краткосрочной перспективе СТО будет поддерживаться сокращением импорта, так как уровень потребления снижается в результате значительного ослабления тенге в прошлом году.

Мы по-прежнему видим риски в отношении платежного баланса в Казахстане, связанные со значительным притоком прямых иностранных инвестиций (ПИИ) долгового типа

По нашим оценкам, их объем составлял около 80 млрд долл. в 2015 г., что близко к 45% ВВП, или более 140% поступлений по СТО.

ПИИ такого рода сконцентрированы главным образом в нефтяной и добывающей отраслях. Несмотря на то, что связанные с ними риски представляют меньшую угрозу для финансового счета платежного баланса по сравнению с финансовыми потоками, подверженным влиянию настроений на рынке, мы отмечаем, что выплату задолженности между связанными компаниями проводить легче, нежели декларировать крупные дивиденды.

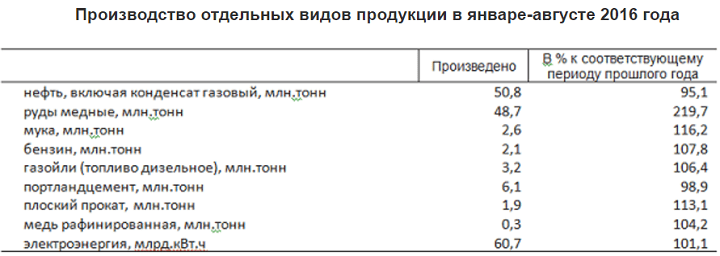

Падение производства в Казахстане. Данные КС МНЭ РК

Долларизация и девальвация

Разумеется, на рейтинги Казахстана негативно влияет абсолютная негибкость монетарной политики.

«В августе 2015 года НБРК объявил о переходе к «плавающему» курсу тенге и таргетированию инфляции, — напоминает Standard & Poor’s. — Последовавшая за этим корректировка обменного курса, как мы полагаем, позволила несколько снизить внешние риски. Вместе с тем мы отмечаем, что переход к эффективному инфляционному таргетированию займет определенное время, так как НБРК требуется полностью внедрить новые инструменты и закрепить уровень доверия участников рынка. По нашему мнению,

степень приверженности НБРК провозглашенной политике и его способность сдерживать инфляцию в установленных пределах также не до конца ясны

Мы полагаем, что НБРК может испытывать политическое давление, что было продемонстрировано рядом примеров на протяжении последнего года, включая, например, приобретение центральным банком доли в КазМунайГаз и компенсационные выплаты по депозитам в национальной валюте после девальвации тенге в 2015 г.

Мы также отмечаем высокий уровень долларизации депозитов резидентов в экономике Казахстана, что ограничивает гибкость монетарной политики. Хотя доля депозитов в иностранной валюте в совокупном объеме депозитов недавно сократилась до менее чем 60% с пикового значения в 70% в конце прошлого года, ее уровень остается высоким.

Депозиты коммерческих банков в НБРК, номинированные в иностранной валюте, составляли примерно половину международных резервов НБРК в конце 2015 года

Кроме того, НБРК проводит операции «валютный своп» с казахстанскими банками в объеме около 4 млрд долл. (почти 15% международных резервов), по сути перемещая эти внешние активы из банков в НБРК.

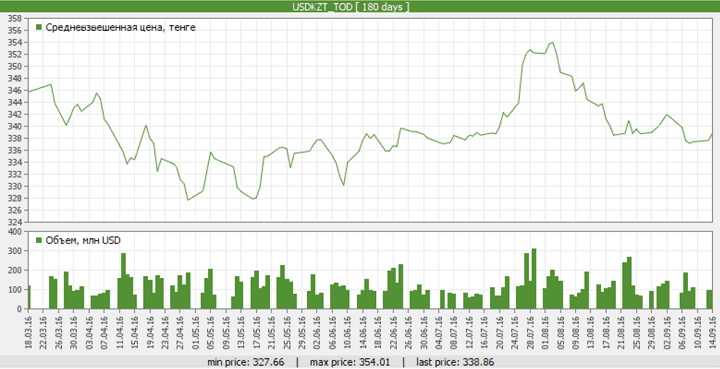

Динамика соотношения тенге/доллар за год. Данные KASE

Проблемные кредиты и транзит власти

«С нашей точки зрения банковская система Казахстана остается слабой, — подводит итог S&P. — Мы ожидаем роста проблемных кредитов (non-performing loans – NPL) в 2016 году, так как девальвация тенге в 2015 году повлияла на способность некоторых заемщиков обслуживать кредиты в иностранной валюте. Мы также полагаем, что

официальная статистика проблемных кредитов (почти 8% общего объема кредитов в июле 2016 года) недооценивает кредитный риск в секторе

Это связано с тем, что некоторые банки создали специальные юридические лица (special purpose vehicles – SPVs), в которые перевели проблемную задолженность, отразив ее по номинальным значениям. Если произвести необходимые корректировки, реальный уровень проблемных кредитов скорее всего окажется существенно более высоким.

Наши рейтинги Казахстана также ограничены низкой эффективностью институциональной системы. Мы полагаем, что процесс принятия решения в стране остается высокоцентрализованным, что может снизить его предсказуемость.

За прошедшие два года правительство объявило о ряде структурных реформ, однако нам еще предстоит убедиться в их успешном проведении

Вместе с тем мы отмечаем, что на протяжении последних 25 лет политическая система Казахстана является одной из самых стабильных в регионе».

Ежедневно внешний долг Казахстана растет на 5,8 млн долларов

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472