Сенсация от МВФ: юань станет резервной валютой

В воскресенье Международный валютный фонд сделал сенсационное сообщение: он объявил о том, что готов включить китайский юань в корзину резервных валют, на основе которых фонд формирует собственную расчетную единицу.

Почему юань может, а тенге — нет?

По сообщению информагентств, в докладе МВФ приводится положительное заключение по включению юаня в корзину: «С технической стороны все идет по плану, также нет никаких очевидных политических препятствий. Экспертное мнение, приведенное в докладе, склоняется к включению жэньминьби (официальное название юаня) в корзину, но решение остается за советом директоров», — цитирует агентство Рейтер свои источники в МВФ.

Случиться это по-настоящему эпохальное событие может только через год — в октябре 2016 года

МВФ в августе 2015 года продлил действие текущей корзины на девять месяцев — с 31 декабря 2015 года до 30 сентября 2016 года. Ранее организация подчеркивала, что международное признание юаня должно отвечать определенным рыночным критериям, а чтобы этого добиться, Китаю необходимо еще выполнить целый ряд предварительных условий.

По мнению профессора, доктора экономических наук Валентина Катасонова (РФ), де-факто юань уже в какой-то мере стал для некоторых стран резервной валютой. А для того, чтобы стать таковой де-юре, Китай должен обладать тремя ключевыми параметрами:

- значительным размером национальной экономики (показатели ВВП, доля в мировой торговле);

- стабильностью валюты (отсутствие или невысокая инфляция, устойчивость валютного курса);

- емкими и ликвидными финансовыми рынками.

Вот, например, казахстанский тенге МВФ не признает резервной валютой хотя бы по той причине, что по его критериям инфляционный рост цен не должен превышать 4% в год, а в РК он существенно выше. Китай по первым двум критериям вполне соответствует требованиям МВФ. Проблема с третьим критерием. Финансовые аналитики считают, что по-настоящему емкими и ликвидными финансовые рынки могут быть лишь у той страны, которая помимо всего прочего обеспечивает полную конвертируемость своей национальной денежной единицы. Но у Китая с этим проблемы.

Китай не может одновременно гнаться за двумя зайцами: продолжением своей торговой экспансии в мире и превращением юаня в резервную валюту.

Первый «заяц» требует поддержания заниженного курса юаня. Второго «зайца» при такой курсовой политике трудно поймать. Для этого «зайца» нужен более высокий курс юаня, причем желательно с некоторой тенденцией к росту. Чтобы был стимул накапливать юань в международных резервах.

Китайский плакат о счастье 50-х годов 20 века

Если посмотреть на ведущие резервные валюты (а их эмиссия осуществляется исключительно странами «золотого миллиарда»), то можно увидеть, что все они имеют курсы более высокие по сравнению с паритетом покупательной способности. А если еще внимательнее присмотреться к странами, которые эмитируют резервные валюты, то мы увидим, что все эти страны богатые.

Свое благоденствие они строят не за счет производства и экспорта товаров, а за счет международного движения капитала.

Для некоторых стран «золотого миллиарда» международное движение капитала становится источником благоденствия по той причине, что они живут подобно рантье, получающим ренту от зарубежных активов. Но в настоящее время на первое место выходит такой способ благоденствия, как внешние заимствования. Пользуясь привилегиями, вытекающими из права эмитировать резервную валюту, страны «золотого миллиарда» стягивают товары и услуги всего мира, оплачивая их своими денежными знаками. Эти денежные знаки – своеобразные векселя, которые богатые страны не собираются погашать и предлагают накапливать их другим странам до бесконечности.

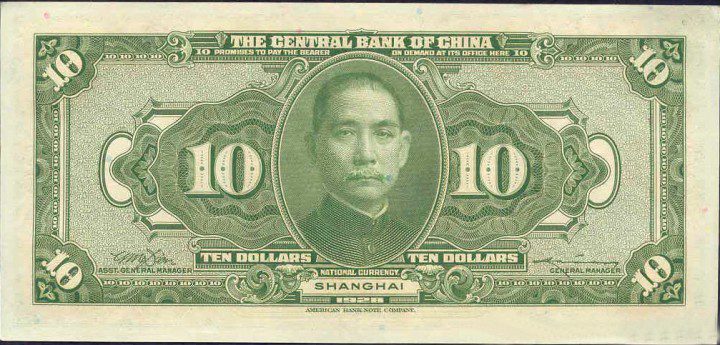

10 «китайских» долларов 1928 года. Шанхай

Вероятно, высокопоставленные китайские чиновники, провозглашающие задачу превращения юаня в конвертируемую валюту, мечтают сделать и Китай богатой страной, которая будет процветать за счет других стран. Может быть, Китай желает повторить опыт государств-рантье типа европейских стран-метрополий: Бельгии, Франции, Нидерландов, Великобритании? Или повторить опыт Соединенных Штатов, которые благодаря резервному статусу доллара паразитируют за счет остальных стран мира?

Внятного ответа китайские чиновники не дают. Понятно лишь одно:

ценой перехода Китая к юаню как резервной валюте будет утрата им своих торговых позиций.

К тому же резервные валюты – валюты стран с дефицитным платежным балансом. Еще в начале 1960-х гг. американский экономист бельгийского происхождения Роберт Триффин сформулировал дилемму, названную его именем. Один из вариантов формулировки дилеммы Триффина: доллар США как резервная валюта и промышленное величие Америки – несовместимые вещи. Другая формулировка: страна, эмитирующая резервную валюту, должна иметь дефицитный платежный баланс, а дефицитный платежный баланс подрывает доверие к этой резервной валюте.

Другие авторы, развивая и углубляя мысль Триффина, делают вывод, что национальная денежная единица не может выполнять функции международной (в том числе резервной) валюты. Другие авторы говорят, что она может выполнять такие функции, но для этого валюте нужна военная поддержка.

Доллар стал по-настоящему резервной валютой лишь тогда, когда США стали иметь устойчивый дефицит во внешней торговле.

Америка в 1960-е гг. начала лишаться статуса промышленной державы, а вместо товаров стала предлагать всему миру свои долговые расписки в виде «зеленой бумаги» и казначейских облигаций. Но для того, чтобы был спрос на «бумажную продукцию» ФРС и Казначейства США, дядя Сэм поддерживал и продолжает поддерживать его с помощью авианосцев и бомбардировщиков.

Так что резервный юань – ловушка для Китая. Либо ему потом придется «откручивать» назад, чтобы вырваться из ловушки. Но внешние рынки назад не вернешь. Либо продвигать резервный юань в мире с помощью военной силы. Ко второму варианту Пекин явно не готов. Он развивает свой военный потенциал, но не для глобализации по американской модели, а для защиты Китая как «срединной империи».

Немецкая марка — хроника падения

Через соблазны сделать свои валюты мировыми, которые пришли бы на смену доллару США, некоторые страны уже проходили. И им эти искушения обходились дорого. Речь идет прежде всего о Германии. В начале 70-х гг. прошлого века после прекращения размена «зеленой бумаги» на золото Америка провела девальвацию доллара, что вызвало большое неудовольствие со стороны ее европейских партнеров. Особенно их уязвило адресованное европейцам заявление тогдашнего министра финансов США Дж. Конналли:

«Доллар США – это наша валюта и ваша проблема».

Европейцы решили ответить дяде Сэму укреплением своих валют и постепенным вытеснением «зеленой бумаги» из европейского оборота.

50 немецких марок. 1948 год

В течение следующих 20 лет произошли весьма впечатляющие подвижки как в Европе, так и мире. В начале 70-х гг. торговля в Европе обслуживалась преимущественно с помощью доллара, а в начале 90-х гг. — более чем на 50% немецкой маркой. Ее доля в мировых золотовалютных резервах в 1989 году достигла пикового значения в 20%. Возникло ощущение, что Европа начинает освобождаться от американского засилья, в том числе от американской банковской системы. Апогеем европейского расцвета было объединение валют отдельных государств в евро. Кто-то уже прочил евро на место доллара США как ведущей резервной валюты.

А дальше Европа, казалось бы неожиданно, пошла на снижение, пиковое значение евро в мировых резервах стало снижаться, доллар стал восстанавливать несколько ослабленные позиции. А еще позднее в ЕС начался долговой кризис, особенно в те странах, которые стали называть группой PIIGS. Вряд ли создатели евро ставили задачу превращения евро в резервную валюту, которая бы заместила доллар США. Сначала германские промышленники не хотели укрепления марки, а позднее промышленники объединенной Европы не хотели укрепления евро.

Сначала марка, а затем евро быстро взошли на мировом валютном небосклоне как яркие звезды, но еще быстрее произошел их закат.

Тем не менее за истекшее столетие был один случай, когда произошла смена валюты, которая в полном объеме выполняла функции мировых денег (в том числе резервной валюты). Мы говорим о британском фунте стерлингов и долларе ФРС США. Эта смена не проходила мирно и спокойно. Она была подкреплена двумя кровопролитными мировыми войнами. Началась смена в августе 1914 года и завершилась в июле 1944 года, переходный период длился ровно 30 лет. Для вытеснения фунта долларом потребовались миллионы человеческих жизней. При всей шаткости доллара его доля в мировых золотовалютных резервах и сегодня превышает 60%.

Если быть реалистом…

Следует признать, что юаню никогда не заместить доллар в качестве мировых денег. В лучшем случае юань может стать резервной валютой «регионального значения». Скажем, в рамках АСЕАН. Может юань стать резервной валютой и у экономически слаборазвитых стран. Таким странам накапливать доллары, евро и другие резервные валюты достаточно проблематично. К тому же их разворот в сторону Китая как главного торгового партнера сегодня очевиден. Особенно это касается стран в Африке, которую Китай облюбовал как свою вотчину.

Три с лишним года назад Нигерия объявила, что часть ее резервов в иностранной валюте будет переведена в юани.

Она стала первой африканской страной, заявившей об этом. Сегодня на африканском континенте таких стран уже несколько. Впрочем, особые отношения у Китая уже сложились и со многими странами Латинской Америки.

Картина китайского художника Лю И «Пекин 2008». На ней в китайском интерьере изображены четыре девушки, играющие в мацзян, являющиеся аллегориями четырех стран Тихоокеанского региона. Азиатская девушка, сидящая на первом плане, спиной к зрителю, с татуировкой на спине – это Китай; сосредоточенно играющая девушка слева – Япония; девушка в длинных одеждах, склонившая голову – США; лежащая в расслабленной позе – Россия; девочка, стоящая сбоку – Тайвань.

Странам не обязательно даже заявлять о включении юаня в состав своих международных резервов, поскольку МВФ не требует в обязательном порядке от стран-членов представлять данные об этих резервах в разбивке по валютам. Не все страны представляют такую информацию. Кстати, если говорить об официальных заявлениях денежных властей других стран об использовании юаня в качестве резервной валюты, то приоритет тут принадлежит Национальному банку Беларуси (НББ). Еще в сентябре 2007 года НББ сообщил о включении юаня в состав своих золотовалютных резервов. Согласно различным источникам, некоторые объемы юаней в своих резервах имеют Центробанки Малайзии, Южной Кореи, Камбоджи, Филиппин и России.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472