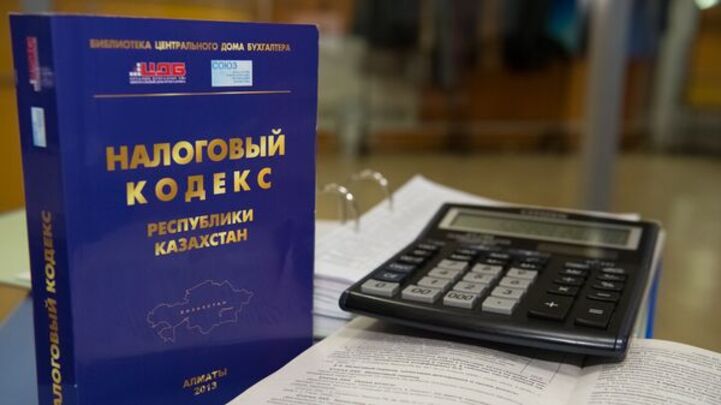

Понять сложно даже финансистам — эксперт раскритиковал налоговую систему Казахстана

В Казахстане существует множество проблем в сфере налогообложения и сбора налогов. Несобранные налоги представляют собой упущенные возможности для улучшения качества жизни в обществе. Об этом говорил глава государства в своем послании, поручив правительству совершенствование Налогового кодекса.

Для более глубокого понимания этой проблематики газета «Айкын» обратилась к Алтаю Болтайханулы, финансисту, профессору Академии государственного управления при президенте, доктору экономических наук.

— Сможет ли Национальный Фонд обеспечить будущее детей с помощью инвестиций?

— С 2024 года 50 % годового инвестиционного дохода Нацфонда будет направляться на детские счета. Однако вопрос о достаточности этих средств для оплаты жилья или образования детей до их достижения 18-летнего возраста остается актуальным.

Эксперты, включая представителя Счетного комитета, отмечают, что основная цель Национального фонда — создание финансовой подушки безопасности для будущих поколений. На данный момент общий объем активов превышает 55 миллиардов долларов. Президент установил задачу увеличить этот объем до 100 миллиардов долларов, что, по мнению экспертов, позволит увеличить сумму, выделяемую на детей.

С увеличением доходов от управления фондом предполагается увеличение средств, направляемых на детские счета. Это может создать дополнительные возможности для обеспечения будущих поколений Казахстана необходимыми ресурсами на образование и жилье.

— Недавно президент поручил сократить объем средств, поступающих из Национального фонда. Есть ли способ увеличить казну фонда?

— Необходимо усовершенствовать процесс эффективного управления собранными средствами во избежание повторного получения крупных сумм средств из фонда. Расходы не должны превышать доходы. Глава государства поручил сократить сумму денег. Однако сегодня не заметно, чтобы поступления от фонда резко сократились. Поэтому мы по-прежнему зависим от Национального фонда. Потому что в последующие годы были проблемы с налоговыми поступлениями. Поэтому президент поручил правительству усовершенствовать Налоговый и Бюджетный кодекс. Налоговую систему необходимо тщательно изучить и проанализировать. Потому что наша налоговая система не отвечает требованиям современности.

— Во время пандемии бизнесменам предоставили налоговые льготы. Увидели ли мы результаты? Что именно вы можете предложить для регулярного сбора налогов?

— Я высказал предложение членам правительства и депутатам парламента о постоянной взаимосвязи Налогового и Бюджетного Кодексов, поскольку эти два документа тесно переплетены. Для эффективной регулировки налоговой системы необходимо провести комплексный анализ ее работы. Однако наша проблема состоит в том, что мы реагируем на проблемы отдельными частями, а не ведем всесторонние обсуждения налоговой системы. Это затрудняет достижение желаемых результатов.

В частности, налог на добавленную стоимость, налог на доходы физических лиц и налог на прибыль организаций требуют усовершенствования механизма сбора и своевременного взимания.

Механизм сбора корпоративных доходов и налога на добавленную стоимость у крупных предприятий не соответствует современным требованиям. Эти два источника налогов составляют 60-70 % республиканского бюджета. Например, корпоративный подоходный налог взимается не в полной мере. Планировалось собрать около 400 миллиардов налогов, однако за 11 месяцев было собрано только 50 % от этой цели.

Предлагается увеличить механизм авансовой уплаты налога до 70-80 %. Если предприятия в нефтегазовой и горнодобывающей сферах будут платить налоги авансом, это позволит эффективнее использовать средства. Крупные предприятия обычно уплачивают налоги в декабре, внесение которых в казну приводит к значительному пополнению бюджета. При ежемесячном поступлении налогов до 170-200 миллиардов в начале года и до 500-600 миллиардов в конце года от крупных производств, деньги должны быть использованы эффективно. Однако, недостаточное время для достижения целей к концу года может затруднить эффективное использование собранных средств.

— Недавно министр национальной экономики предложил увеличить налог на добавленную стоимость с 12 % до 16 %. Эффективно ли повышение на 16 %?

— Я против повышения налога на добавленную стоимость с 12 % до 16 %. В Европе она составляет более 20 %. Казахстан нельзя сравнивать с зарубежными странами. Механизм сбора налогов в нашей стране не такой, как в других странах

Основная проблема заключается в том, что ранее налог на добавленную стоимость составлял 20%, и его понижение до 12% было направлено на уменьшение теневой экономики. Однако при последующем росте отмечается увеличение числа фиктивных компаний. Это связано с тем, что снижение налоговой нагрузки сделало открытие подобных фирм выгодным. Если мы вернемся к повышению ставки с 12 % до 16 %, это может спровоцировать восстановление популярности фиктивных компаний. Это может стимулировать открытие нескольких компаний с целью получения больших сумм из бюджета.

Поэтому важно провести тщательный анализ и оценить возможные последствия, прежде чем принимать окончательное решение по повышению налога на добавленную стоимость».

— У нас много органов налогового надзора. Однако почему число «уклонистов» не уменьшается?

— Существует связь между государством, экономическими субъектами и гражданами, представляющее собой взаимосвязанную систему. Увеличение доходов в данной системе приносит выгоду государству. Многочисленные факторы негативно влияют на бесперебойную работу налоговой системы, делая ее функционирование сложным и запутанным. Например, сложность механизмов сбора налогов становится препятствием для обычных людей. Даже профессионалы в области финансов не всегда могут правильно интерпретировать и применить действующий Налоговый кодекс.

Участвуя в разработке первого Налогового кодекса в Казахстане, я убедился, что сложность и объем кодекса создают трудности не только для налогоплательщиков, но и для финансистов. Миллионы налогоплательщиков сталкиваются с этой проблемой, и они ищут различные способы избежать уплаты налогов. Сложность Налогового кодекса и его понимания создает препятствия как для обычных людей, так и для специалистов. Понимание этого кодекса становится более сложным из-за различных ссылок и дополнительных законов, что делает его восприятие сложным для широкой аудитории. В случае, если Налоговый кодекс не будет доступно и понятно изложен для населения, сложности и проблемы будут только усиливаться.

— С 2021 года началась Декларированная кампания. Оказывает ли декларация влияние на сбор налогов, несмотря на различия в доходах между богатыми и бедными?

— Вопрос подачи декларации о доходах и расходах в настоящее время ограничен бюджетниками. Однако, чтобы сделать этот процесс более эффективным, следует идти шаг за шагом. Предстоит провести анализ доходов государственных служащих и произвести выводы на основе этих данных. Оценивая работу квазисектора, необходимо перейти к тщательной проверке счетов частных лиц. В планах на 2025 год — проверка финансовых транзакций частных лиц, в случае превышения 100 операций за три месяца.

Одновременно важно рассмотреть проблемы подачи налоговой декларации гражданам, приближающимся к пенсионному возрасту. С этой перспективы становится сложно избежать продажи имущества и занятия трудовой деятельности.

— После январского инцидента президент подписал указ, запрещающий вывоз 5, 10, 20, 50, 100 граммов золотых слитков, выпущенных Национальным банком, наличной стоимостью, превышающей 10 тысяч долларов. В обществе часто обсуждается вопрос введения налога на богатство. Каков должен быть его точный механизм?

— Опыт России в налогообложении состоятельных граждан является примером принципиального стремления к налоговой справедливости. Для Казахстана необходимо внимательно изучить механизмы установления критериев богатства, используя опыт других стран. Важно определить, что включает в себя понятие богатства, будь то самолеты, яхты, роскошные особняки или золотые слитки. Необходимо ответить на вопрос: оплачивают ли налоги владельцы частных коттеджей? При наличии большого количества элитной недвижимости, есть ли подобные владельцы, уплатившие налоги? Эти ответы пока остаются неизвестными.

В последние годы состоятельные инвесторы приобретали несколько квартир и даже части домов, на которые ведется строительство фундамента. Интересно, что строительные компании утверждают: ‘Квартиры отсутствуют’, хотя все жилье в многоэтажных комплексах приобретает один частный предприниматель. Почему на таких инвесторов не распространяется налогообложение? Этот вопрос не раз поднимался: ‘Почему не взимать налоги с таких инвесторов?’. Я высказал эту идею. Для частных лиц более выгодно инвестировать в строительство, однако они избегают уплаты налогов. Почему? Дело в отсутствии реальных механизмов, позволяющих решить эту проблему.

Для решения этого вопроса необходимо четко определить критерии богатства и закрепить их в законе. Например, если речь идет о золотых слитках или наличных деньгах, должны быть установлены конкретные суммы для уплаты налогов. Подача декларации должна предусматривать четкую информацию о всех активах. Такой подход сделает систему более прозрачной и понятной для граждан.

Переводные статьи могут не отражать позицию редакции 365info и публикуются с целью повышения информированности наших читателей

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472