Нацбанк раздает деньги и списывает убытки

Хотя согласно своей нынешней стратегии денежно-кредитной политики центральный банк Казахстана намерен выйти до 2025 года из государственных программ льготного кредитования, пока до этой цели ему далеко. К такому выводу можно прийти после ознакомления с консолидированной финансовой отчетностью центрального банка Казахстана за прошлый год.

Напомним, что по закону главной задачей Нацбанка является обеспечение стабильности цен в стране, с которой в последние годы он явно не справляется, хотя и декларирует свою приверженность режиму инфляционного таргетирования. А справиться с этой задачей ему не по силам, поскольку пять лет тому назад государство взвалило на Нацбанк бремя программы повышения финансовой устойчивости, суть которой заключается в накачивании большими деньгами экономики через оздоровление банков второго уровня и восстановление кредитования реального сектора. Между тем вывод с рынка «лишних» денег как раз является одним из ключевых инструментов инфляционного таргетирования!

Соответствующее поручение по «перезагрузке» финансового сектора было дано Нацбанку и правительству в январе 2017 года в послании тогдашнего главы государства. В июле того же года была утверждена упомянутая программа. Нацбанком в то время руководил Данияр Акишев, премьер-министром был Бакытжан Сагинтаев. Оператором же программы стало АО «Казахстанский фонд устойчивости» («КФУ»), зарегистрированное в сентябре 2017 года с единственным акционером в лице Нацбанка. «КФУ» являлась денежным посредником между Нацбанком и банками второго уровня в механизме финансовой поддержки последних за счет предоставления денежных средств на условиях субординированного долга. Кроме того, «КФУ» получил право на поиск инвесторов для вхождения в капитал банков второго уровня и другие полномочия в деятельности на финансовом рынке, включая реализацию программ по льготному кредитованию субъектов малого и среднего бизнеса, финансированию проектов «Нұрлы жер» и ипотечному жилищному кредитованию в рамках госпрограммы «7-20-25». Для последней задачи к «КФУ» была присоединена другая дочерняя организация Нацбанка — АО «Ипотечная организация «Баспана». А чтобы финансовая ноша центрального банка не была чрезмерной, от него правительству был передан «Фонд проблемных кредитов» («ФПК»). И сразу же было заявлено, что правительство выделит «ФПК» огромную сумму в 2 трлн. тенге для выкупа проблемных кредитов банков.

Сам же Нацбанк заявлял в 2017 году о выделении свыше 500 млрд. тенге на оздоровление банков и 600 млрд. тенге для кредитования приоритетных секторов экономики. После г-на Акишева эстафету принял возглавивший Нацбанк Ерболат Досаев, ныне занимающий пост акима Алматы. Его сменил в Нацбанке в январе прошлого года Галымжан Пирматов, тогда как пост премьер-министра занял Алихан Смаилов вместо Аскара Мамина.

В июле прошлого года г-н Смаилов, отвечая на запрос депутатов мажилиса, сообщил, что «КФУ» купил с 2017 года облигации проблемных банков второго уровня на общую сумму 701 млрд. тенге за счет средств Нацбанка. По данным премьер-министра, прежде всего была оказана помощь 5 финансовым институтам — «Евразийскому Банку», «АТФ Банку», «Цеснабанку», «Банку ЦентрКредит» и «Bank RBK» с совокупным убытком в 1,2 трлн. тенге на момент вхождения в программу составлял 1,2 трлн. тенге. К началу прошлого года завершилась программа льготного кредитования субъектов малого и среднего предпринимательства, запущенная в 2020 году в качестве антикризисной меры во время пандемии коронавируса, с общим объемом финансирования 0,8 трлн. тенге. При этом банки продолжили кредитование юридических лиц по программе «Экономика простых вещей», предусматривающей выделение заемных средств реальному сектору на 1 трлн. тенге. В розничном сегменте кредитования основными программами поддержки стали «7-20-25» с бюджетом 1 трлн. тенге и «Баспана Хит» (0,6 трлн. тенге).

Что касается прошлогодних расходов Нацбанка по оздоровлению банковского сектора и экономики, то в его консолидированной финансовой отчетности указывается на приобретение «КФУ» купонных облигаций банков второго уровня в рамках реализации программы «Экономика простых вещей» в объеме 25,4 млрд. тенге с процентными ставками от 10,75% до 17,50% годовых и обязательством их погашения по истечению сроков от 3 до 10 лет. В отчетности эти ценные бумаги отражены по справедливой стоимости при первоначальном признании рассчитанной с применением оценочных рыночных процентных ставок от 15,64% до 17,29% годовых. Разница между номинальной стоимостью и справедливой стоимостью на дату первоначального признания в размере 658,8 млн. тенге была отражена в 2022 году в качестве расходов по оздоровлению банковского сектора и экономики в составе прибыли или убытка.

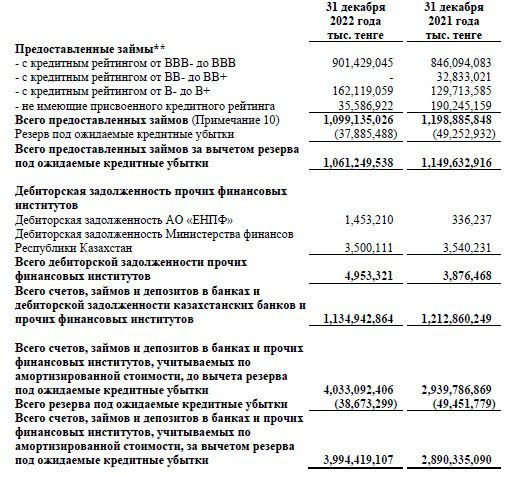

Счета, займы и депозиты Национального банка РК в банках и прочих финансовых институтах

Источник: Национальный банк РК

Примечание: ** Предоставленные займы, учитываемые по амортизированной стоимости, включают купонные облигации банков второго уровня и организаций квазигосударственного сектора

В рамках программы рефинансирования ипотечных жилищных займов (ипотечных займов) «КФУ» приобрел в прошлом году купонные облигации одной организации квазигосударственного сектора на общую сумму 3,3 млрд. тенге с процентными ставками 0,10% и 2,99% годовых и обязательством их погашения по истечению сроков от 27 до 30 лет. Как видно, разница между условиями заимствования такой организации и банков второго уровня весьма велика. В отчетности Нацбанка эти облигации отражены по справедливой стоимости при первоначальном признании, рассчитанной с применением оценочных рыночных процентных ставок от 9,37% до 10,55%. Разница между номинальной стоимостью и справедливой стоимостью на дату первоначального признания в размере почти 3,0 млрд. тенге отражена в прошлом году в качестве расходов по оздоровлению банковского сектора и экономики в составе прибыли или убытка.

Далее «КФУ» произвел в прошлом году корректировку первоначального признания убытка по купонным облигациям одной организации квазигосударственного сектора, приобретенным по программе «Нұрлы Жер» в 2021 году, в связи с пересмотром ставки дисконтирования. Эта корректировка повлекла убыток в размере 5,4 млрд. тенге, который был отражен в качестве расходов по оздоровлению банковского сектора и экономики в составе прибыли или убытка. В конце прошлого года «КФУ» реструктуризовал и передал правительственной организации на безвозмездной основе облигации контролируемого последним «ФПК», приобретенные в 2020 и 2021 годах. В итоге справедливая стоимость этих бондов на дату передачи в размере 163,4 млрд. тенге была признана в качестве расходов по оздоровлению банковского сектора и экономики в составе прибыли или убытка.

Из-за существенной модификации условий обращения Нацбанк прекратил признание старых купонных облигаций, приобретенных «КФУ» в 2021 году в рамках реализации программ «Дорожная карта занятости» и «Нұрлы Жер», эмитентом которых выступила организация квазигосударственного сектора. Облигации были выпущены на суммы в 100,0 млрд. тенге и 120,0 млрд. тенге с процентными ставками 7% и 4% годовых и сроком погашения в 10-12 лет и 2-20 лет. Нацбанк отразил эти ценные бумаги по справедливой стоимости при первоначальном признании, рассчитанной с применением оценочных рыночных процентных ставок 9,65% и 10,77% годовых соответственно. Разница между номинальной стоимостью и справедливой стоимостью на дату первоначального признания в размере 22,4 млрд. тенге и 59,6 млрд. тенге, соответственно была отражена в 2021 году в качестве расходов по оздоровлению банковского сектора и экономики в составе прибыли или убытка. В прошлом же году после того, как Нацбанк прекратил признание старых купонных облигаций и признал новые финансовые активы, эти бонды были приведены к справедливой стоимости на дату первоначального признания с использованием оценочной рыночной процентной ставки в 13,19% годовых, что повлекло признание убытка от существенной модификации условий в размере 25,7 млрд. тенге.

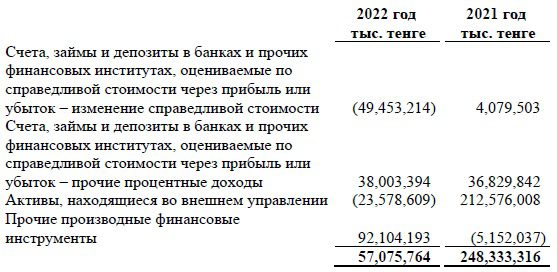

Чистая прибыль от операций с финансовыми инструментами, оцениваемыми по справедливой стоимости через прибыль или убыток

Кроме того, по программе рефинансирования ипотечных жилищных займов и ипотечных займов» «КФУ» обеспечивал целевое размещение вкладов в банках второго уровня с процентными ставками 0,10% и 2,99% годовых на срок до 20 лет. В прошлом году по вкладам, размещенным «КФУ» в нескольких банках под такие низкие процентные ставки, Нацбанком были признаны убытки на разницу между номинальной стоимостью и справедливой стоимостью на дату первоначального признания вкладов, рассчитанной с применением рыночных процентных ставок от 10,87% до 15,00% годовых, в размере 14,9 млрд. тенге. Для сравнения: в 2021 году было 32,2 млрд. тенге. Но общая сумма убытка по этой статье оказалась в прошлом году гораздо больше – 25,0 млрд. тенге, так как в нее были включены суммы возмещения затрат банков второго уровня по государственным пошлинам, уплаченным с поданных в суд исковых заявлений по займам заемщиков, и в связи с рефинансированием проблемных валютных займов общим объемом 10,2 млрд. тенге.

В прошлом году также был списан и восстановлен на общую сумму 1,5 млрд. тенге (после 5,1 млрд. тенге в 2021 году) оценочный резерв под убытки по облигациям ТОО «СК ДСФК» — специальной финансовой компании, которой были переданы сомнительные активы «Bank RBK». Последняя осуществляет работу по взысканию переданной задолженности в целях обеспечения выплат держателям облигаций. По упомянутым выше облигациям «ФПК» был списан оценочный резерв под убытки в общей сумме 2,7 млрд. тенге наряду с уменьшением резервов по ним в прошлом году на 3,2 млрд. тенге. Кроме того, в прошлом году частичное погашение просроченных займов в размере 5,7 млрд. тенге привело к уменьшению оценочного резерва по убыткам в сумме 5,7 млрд. тенге. Также были созданы резервы в 100%-ном размере по займам, просроченным на срок более 90 дней, в объеме 35,6 млрд. тенге.

В портфеле Нацбанка также учитывались обыкновенные акции нацкомпании «КазМунайГаз» на сумму почти в 542,0 млрд. тенге, оцениваемые по справедливой стоимости через прочий совокупный доход, тогда как в 2021 году по номинальной стоимости они учитывались в объеме 750,0 млрд. тенге. После IPO эти акции были включены в листинг Казахстанской фондовой биржи (KASE), что дало возможность переоценивать их ежедневно. Убыток от переоценки сложился в размере 208,0 млрд. тенге и признан в прочем совокупном доходе по итогам прошлого года.

На рынке розничного кредитования «КФУ» в течение прошлого года приобрел портфели ипотечных кредитов у 9 банков второго уровня. Объем требований по выкупленным займам по состоянию на 31 декабря прошлого года составил 1,1 трлн. тенге.

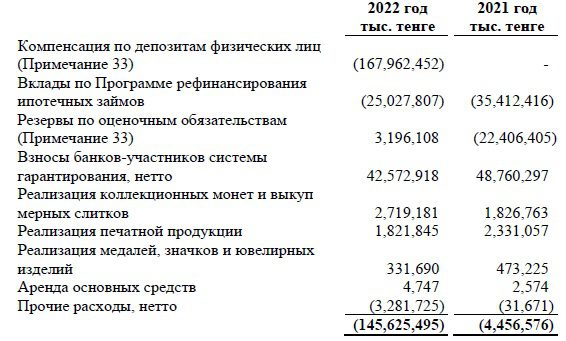

Прочие операционные расходы/доходы, нетто

Источник: Национальный банк РК

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472