Дела пенсионные поют романсы

При росте потребительских цен с начала уходящего года на 18,9% по итогам 11 месяцев доходность вкладчиков (получателей) ЕНПФ, распределенная на их счета по итогам 11 месяцев, составила лишь 5,78%.

В реальном выражении, то есть за вычетом инфляции, эта доходность сложилась отрицательной — минус 13,12% годовых, суля немалые убытки будущим и состоявшимся пенсионерам.

При подсчетах в годовом выражении сложилась аналогичная ситуация. По состоянию на 1 декабря доходность пенсионных активов за последние 12 месяцев (с декабря прошлого года по ноябрь уходящего) для вкладчиков (получателей) ЕНПФ составила 5,91% при годовой инфляции в 19,6%.

Добавим также к этой грустной картине, что три месяца подряд — в марте, апреле и мае, наблюдалось снижение общего объема пенсионных накоплений соответственно на 4,5%, 0,3% и 1,3%.

Основной причиной этого явления стало изъятие накоплений для зачисления уполномоченными операторами на специальные счета заявителей и передачи управляющим инвестиционным портфелем в объеме 880,9 млрд тенге за 11 месяцев (за весь период с февраля прошлого года из ЕНПФ было выведено почти 3,5 трлн).

Значительно колебалась в уходящем году величина начисленного инвестиционного дохода по пенсионным накоплениям. В марте произошло его снижение к предшествующему месяцу почти в 1,8 раз, за апрель – еще в 2,2 раза, после чего по итогам мая был зафиксирован инвестиционный убыток в минус 154,4 млрд тенге.

Затем ситуация начала выправляться, однако в октябре вновь произошло снижение начисленного инвестиционного дохода – на 9,4% к сентябрю. В итоге по состоянию на 1 декабря начисленный инвестиционный доход составил 806,4 против 1 трлн 380,8 млрд тенге на ту же дату прошлого года, или в 1,7 раз меньше!

Схожая динамика сложилась и по «чистому» инвестиционному доходу, определяемому как разница между начисленным инвестдоходом и выплаченными комиссионными вознаграждениями. К началу зимы его величина составила 777,1 против 1 трлн 341,3 млрд тенге год назад. Кстати, уменьшился и размер комиссионных – на 26,1%, до 29,2 млрд тенге.

Показатели ЕНПФ по пенсионным активам (нарастающим итогом с начала 2022 года в млрд тенге)

Источник: ЕНПФ

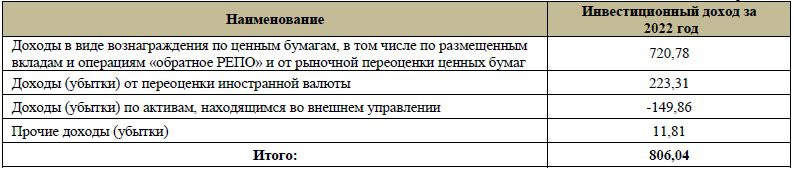

В структуре начисленного инвестиционного дохода по-прежнему значительная его часть приходится на курсовую разницу, полученную от переоценки иностранной валюты — 223,3 млрд тенге. В прошлом же году на 1 декабря на этот источник пришлось лишь 83,1 млрд тенге, или в 2,7 раз меньше. Такое разительное отличие указывает на возросшую зависимость начисленного инвестиционного дохода от обесценения тенге к доллару и другим резервным валютам.

Что касается основного источника дохода от инвестирования пенсионных активов – вознаграждения по ценным бумагам, в том числе по размещенным вкладам, операциям обратного репо и от рыночной переоценки ценных бумаг, по этой статье поступления составили за 11 месяцев уходящего года 720,8 против 960,3 млрд тенге в 2021 году со снижением на 25%.

Добавим также, что негативное влияние на общий инвестиционный результат оказал в завершающемся году убыток по активам, находящимся во внешнем управлении, составивший минус 149,9 млрд тенге, тогда как в прошлом году на 1 декабря значился доход в 161,1 млрд.

Структура инвестиционного дохода, полученного по пенсионным активам ЕНПФ, находящимся в доверительном управлении Национального банка РК, млрд тенге

Источник: ЕНПФ

В разрезе валют в структуре инвестиционного портфеля пенсионных активов ЕНПФ выросла доля тенговых инструментов – с 67,2% на начало года до 71,5% на 1 декабря. В абсолютном выражении объем инвестиций в них вырос за 11 месяцев на 17,3% — до 10 трлн 289,6 млрд тенге.

Доля долларовых инструментов снизилась с 32,7% до 28,5%, их объем уменьшился почти на 4% — до 4 трлн 97,5 млрд тенге. Не может не вызывать понятное удивление рост инвестиций в рублевые инструменты – на 4,7% (до 8,8 млрд тенге). Впрочем, их доля в инвестиционном портфеле пенсионных активов ЕНПФ незначительна и к тому же осталась на уровне начала года в 0,06%.

В уходящем году значительно выросли инвестиции в долг правительства, выпускаемый в виде ГЦБ Минфина: на 35,4% (до 6 трлн 911,8 млрд тенге, или 48% от всего инвестиционного портфеля пенсионных активов ЕНПФ).

На втором месте к началу зимы шли инвестиции в индексное управление активами (ГЦБ развитых и развивающихся стран, активы во внешнем управлении) – 2 трлн 926,1 млрд тенге (20,3% портфеля). Далее следовали облигации отечественных квазигосударственных организаций (1 трлн 720,8 млрд, или почти 12%) и банков (945,1 млрд — 6,6%).

Структура инвестиционного портфеля пенсионных активов ЕНПФ, находящихся в доверительном управлении Национальным банком РК, в разрезе валют (млрд тенге)

Источник: ЕНПФ

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472