Пенсионная система требует перемен

Поручение главы государства разработать эффективную инвестиционную стратегию ЕНПФ, данное послании народу Казахстана, прозвучало весьма своевременно – ведь 2022 год оказался не лучшим для доходности пенсионных активов, инвестирование которых доверено Нацбанку.

Более того, как выясняется из данных ЕНПФ, в 2022 году наблюдалось не только резкое падение инвестиционного дохода, полученного по пенсионным активам, но и объема пенсионных накоплений.

Началось это явление в марте, когда накопления уменьшились на 4,5% — до 12 трлн 979,5 млрд, в абсолютном выражении – на 605,7 млрд тенге. В апреле темпы снижения замедлились, составив соответственно 0,3% и 40 млрд тенге — до 12 трлн 939,5 млрд. Однако в мае они вновь ускорились. В результате объем пенсионных накоплений сократился еще на 1,3% — до 12 трлн 770,7 млрд, в абсолютном выражении – на 168,8 млрд. В общей сложности

за три весенних месяца будущие и состоявшиеся пенсионеры потеряли 814,5 млрд,

а рост пенсионных накоплений возобновился лишь в июне.

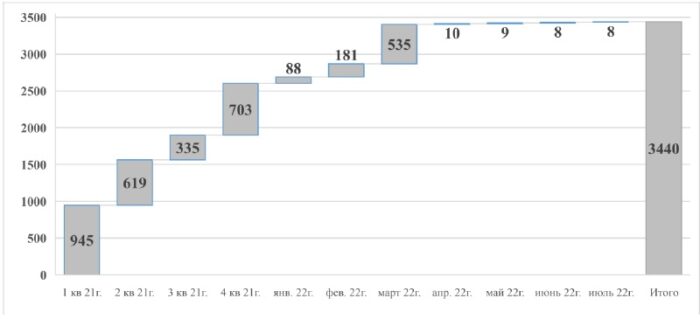

При этом наиболее активный период снятия пенсионных накоплений свыше разрешенного предела на улучшение жилищных условий, лечение и перевод в управляющие компании пришелся на 2021 год.

Тогда в первом квартале из ЕНПФ было изъято 945 млрд, во втором – 619 млрд, третьем – 335 млрд, а в четвертом – 703 млрд тенге.

В 2022 же году максимальный объем изъятий пришелся на первый квартал – 804 млрд,

в том числе в январе из ЕНПФ было выведено 88 млрд, в феврале – 181 млрд, в марте – 535 млрд. После марта произошло резкое снижение изъятий, в мае максимальный объем составил лишь 10 млрд тенге.

Объемы изъятий пенсионных накоплений, млрд тенге (Источник: ЕНПФ)

Наряду с изъятием пенсионных накоплений другой основной причиной снижения их общего объема стало значительное падение начисленного инвестиционного дохода, также начавшееся в марте.

Тогда его величина упала в 1,8 раз — до 305,3 млрд, в абсолютном выражении – на 229,2 млрд. В апреле темпы снижения ускорились, начисленный инвестиционный доход уменьшился еще в 2,2 раза (на 168,9 млрд) — до 136,4 млрд.

В мае по пенсионным активам ЕНПФ и вовсе сложился инвестиционный убыток — минус 154,4 млрд!

В июне ситуация улучшилась, и по пенсионным активам сложился начисленный инвестиционный доход в 352,3 млрд, который вырос за июль до 519,5 млрд. Однако этот результат все еще меньше показанного на начало весны — 534,5 млрд тенге.

Схожая динамика сложилась в 2022 году и по «чистому» инвестиционному доходу, который рассчитывается как разница между начисленным доходом и комиссионными вознаграждениями, удерживаемыми в пользу ЕНПФ и Нацбанка.

Величина этого дохода также стала отрицательной к началу лета, составив убыток минус 158,1 млрд, а до этого быстро снижалась в марте, апреле и мае — соответственно на 226,5, 167,1 и 286,8 млрд тенге.

За весну общие потери вкладчиков ЕНПФ по этому показателю составили 680,4 млрд

Показатели ЕНПФ по пенсионным активам (нарастающий итог с начала 2022 в млрд тенге)

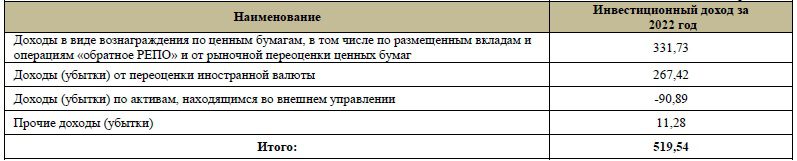

Также надо учесть, что в структуре начисленного инвестиционного дохода, полученного по пенсионным активам ЕНПФ к 1 августа, значительная часть (51,5%, или 267,4 млрд) приходится на доход от переоценки иностранной валюты, то есть от девальвации тенге к доллару. Это означает, что в случае укрепления казахстанской валюты эта часть инвестиционного дохода сократится.

А нужно учесть, что по пенсионным активам, находящимся во внешнем управлении, был получен инвестиционный убыток минус 90,9 млрд. Поэтому вкладчикам ЕНПФ остается уповать лишь на доходы, получаемые от инвестирования их накоплений в виде вознаграждения по ценным бумагам, в том числе по размещенным вкладам и операциям обратного репо, а также от рыночной переоценки ценных бумаг.

В 2022 году по итогам семи месяцев эти доходы составили 331,7 млрд тенге.

Структура инвестиционного дохода, полученного по пенсионным активам ЕНПФ, находящимся в доверительном управлении Национального банка РК

Напомним, что под управлением Нацбанка пенсионные активы ЕНПФ инвестированы в основном в государственные ценные бумаги Минфина, то есть в долг правительства (43,9% от всего инвестиционного портфеля) и облигации организаций квазигоссектора (12,5%), а также в индексное управление активами (22,1%).

В разрезе валют основная часть инвестиций приходится на тенговые (69%) и долларовые (30,9%) инструменты

Таким образом, в случае девальвации тенге к доллару автоматически генерируется доход в виде курсовой разницы, а при укреплении – убыток по долларовой части инвестпортфеля ЕНПФ.

Как покончить с этой «автоматикой», в Нацбанке пока не предлагали. Поэтому остается только надеяться на исполнение поручения главы государства, который поставил задачу привлечь к инвестиционному управлению пенсионными активами частные компании с безупречной репутацией и высокопрофессиональными командами.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472