Ежедневно в стране оформляется 31 800 кредитов

Чаще всего банки не отказывают в ипотеке.

Опрос руководителей банков по кредитованию проводится Нацбанком раз в квартал.

До 2018 года его итогом было чистое процентное изменение (ЧПИ). Это разница между долей респондентов, отметивших увеличение (смягчение) параметра, и долей респондентов, отметивших его уменьшение (ужесточение). С 2018 года учитывается и доля банка на рынке кредитования.

«Позитивное значение данного индикатора ЧПИ свидетельствует о тенденции роста (смягчения), негативное значение – о снижении (ужесточении) параметра. При этом значение чистого процентного изменения не показывает величину изменения в параметре, а указывает только на само изменение», — отмечают в Нацбанке.

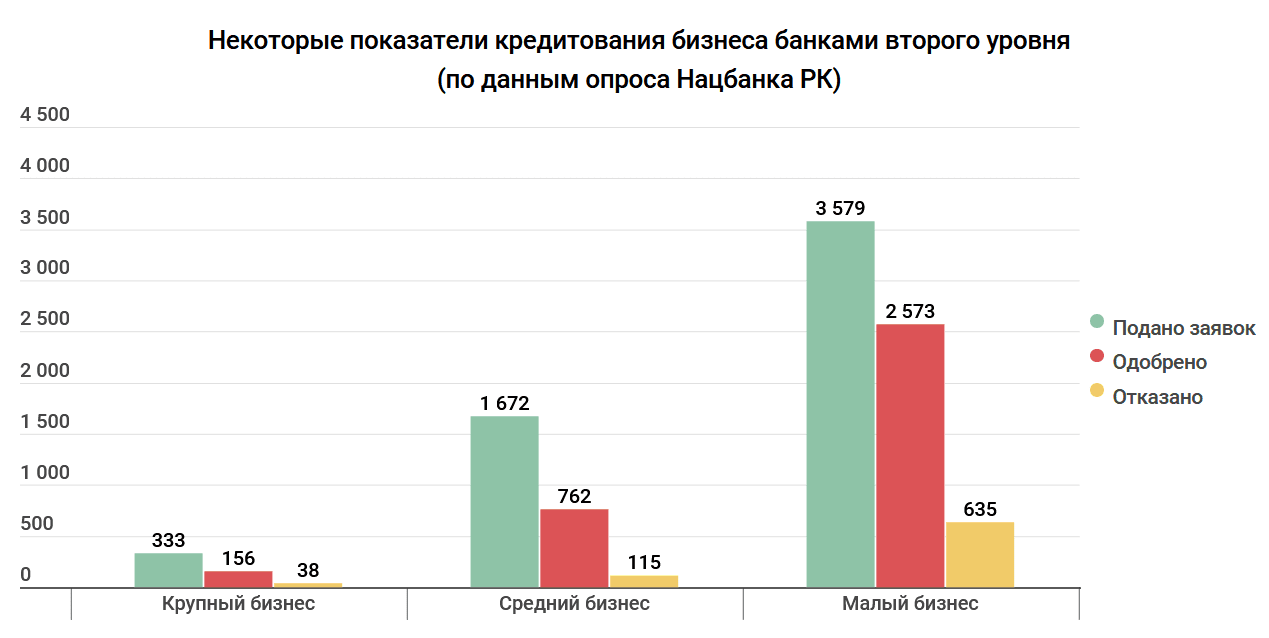

Также с 2018 года банки делятся информацией о количестве поступивших и одобренных заявок. Общее число включает в себя как те заявки, по которым принято кредитное решение (одобрено или отказано), так и те, которые находились на рассмотрении.

Спрос растет, но дают не всем

Один из главных итогов опроса по итогам III квартала – банки не очень охотно дают кредиты населению. В третьем квартале одобрено:

- 54,8% ипотечных кредитов (31,8 из 58,1 тыс. заявок)

- 35,3% потребительских кредитов под залог (5 из 14,2 тыс.)

- 49,6% беззалоговых кредитов (2,8 из 5,6 млн)

- 14,4% автокредитов (43,4 из 301,3 тыс.)

Таким образом, нетрудно посчитать, что общее количество одобренных кредитов по итогам июля-сентября составило 2,86 млн. А это примерно по 31,8 тыс. каждый день. Еще по 34,7 тыс. заявок приходят отказы.

При этом кредиты становятся все более привлекательными: проценты по ним снижаются на фоне растущей конкуренции (не касается это только автокредитования, условия по которым не меняются).

«В потребительском кредитовании конкуренция смещается в плоскость удобства процедур рассмотрения заявок и коммуникации с потенциальными заемщиками», — отмечают в Нацбанке.

Усиление конкуренции также проявлялось в активизации маркетинговых акций и рекламных кампаний. Более четверти респондентов отметили, что именно реклама привела к росту спроса на кредиты. Важную роль играют и государственные программы.

«Как и ранее, предложение ипотеки формируется за счет государственных программ поддержки жилищного строительства – «Баспана Хит» и «7-20-25». Банки отметили нехватку жилищных площадей, соответствующих условиям программ. По их мнению, спрос рос благодаря снижению процентных ставок и комиссий, улучшению перспектив на рынке недвижимости, уверенности заемщиков в способности обслуживать долг. В следующем квартале банки ожидают смягчения по другим условиям ипотеки», — отмечают в Нацбанке.

Уступки заемщикам

Растет число желающих взять и другие виды кредитов. Так,

- число заявок на автокредитование за квартал выросло на 15%,

- на беззалоговые займы – на 13%,

- под залог недвижимости – на 11%.

Одной из причин стало снижение ставок, которому также способствовала высокая конкуренция.

«В этом сегменте банки смягчали требования по кредитному лимиту и платежеспособности заемщиков, что настораживает, и по комиссиям и платам за обслуживание», — отмечает регулятор.

При этом добавляет, что введение новых регуляторных требований к кредитоспособности заемщиков замедлит кредитование.

Некоторые банки отметили рост интереса клиентов к кредитным картам с возможностью рассрочки и готовы их предлагать. В целом респонденты ожидают сохранения текущего роста спроса на все виды розничного кредитования.

Госпрограммы помогают и тормозят

Как следует из итогов опроса, банки в третьем квартале снизили ставки по займам для крупного бизнеса. Причина – конкуренция и борьба за качественных заемщиков. При этом БВУ, предоставляя бизнесу льготные предложения, взамен ничего нового не потребовали – требования к кредитоспособности заемщиков не изменились.

Улучшение условий привело к тому, что бизнес, как крупный, так и средний, стал чаще брать краткосрочные займы. Наибольшее влияние на это оказала необходимость в финансировании оборотных средств.

При этом спрос со стороны малого бизнеса по-прежнему невысок. Однако в скором времени ситуация может измениться:

«Банки все больше занимаются развитием кредитования МСБ. В эту нишу планируют заходить традиционно розничные банки. В свою очередь корпоративные упрощают процессы выдачи кредитов. Разрабатываются новые скоринговые модели. Также запускаются специализированные продукты для молодых предпринимателей, стартапов, автокредитов и беззалоговое кредитование для ИП», — отмечают в Нацбанке.

Долгосрочное кредитование в основном представлено госпрограммами, но условия этих программ и сдерживают его развитие.

«Так, банки-участники программы «Экономика простых вещей» отмечают наличие большого числа заемщиков, заинтересованных в финансировании оборотного капитала. Также отмечают недостаток спроса на кредит для инвестиций в основной капитал. В то же время наличие такого спроса отметили банки, не попавшие в программу», — отмечает регулятор.

По прогнозу банков, в следующем квартале спрос на кредит продолжит медленно расти. При этом что-либо менять в условиях кредитования и требований к заемщикам они не планируют.

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472