Почему Нацбанк не показывает нефтяные доходы?

Представив в годовом отчете Нацбанка итоги управления активами Национального фонда РК, аналитики регулятора, как и следовало ожидать, деликатно умолчали о снижении общего объема его активов в 2017 году.

Как уже не раз отмечалось в наших предыдущих материалах,

вопреки значительному росту мировых цен на нефть, активы фонда в 2017 продолжали снижаться

как в тенговом, так и в долларовом эквивалентах. При этом в минфине, формально выступающим владельцем денег Нацфонда, их учет ведут в казахстанской валюте, тогда как Нацбанк, управляющий ими наряду с иностранными компаниями, дает свою статистику в долларовом эквиваленте.

https://365info.kz/2018/01/neftedollary-arestovyvayut-no-oni-kopyatsya/

Но поскольку часть активов фонда вложена в тенговые облигации двух госхолдингов — «Самрук-Казына» и «КазАгро», есть у него составляющая и в отечественной валюте объемом в 803,2 млрд тенге, а также остаток на тенговом счете в размере 337,9 млрд тенге.

Общая же рыночная стоимость портфеля Нацфонда составила по итогам 2017 $61,8 млрд,

из которых на валютную часть приходилось $58,3 млрд. А поскольку последняя на начало 2018 была на уровне в $61,2 млрд, нетрудно подсчитать, что ее объем сократился за год на 4,7%.

Фото: x-true.info

Деньги нефтяной «кубышки»

https://365info.kz/2018/02/natsfond-vse-eshhe-ne-vosstanovilsya/

Примечательно, что в оперативных ежемесячных данных того же Нацбанка по активам фонда это снижение указывалось,

тогда как в годовом отчете о столь значимом статистическом негативе почему-то не говорится

Зато в нем подчеркивается, что валовые золотовалютные резервы центрального банка увеличились за год на 3,5% — до $30,7 млрд.

Вернемся к деньгам нефтяной «кубышки» Казахстана. Валютный портфель Нацфонда делится на стабилизационный и сберегательный портфели. Их объем составил соответственно $7,9 млрд и $50,4 млрд, согласно оценкам рыночной стоимости ценных бумаг и других финансовых инструментов, входящих в эти составляющие, по данным глобального кастодиана.

Правда, какой именно иностранный банк выступает в этой роли, в отчете регулятора не сообщается

«Черное золото» подорожало, но нефтяная «кубышка» тает

Инвестиционный доход (реализованный и нереализованный), рассчитанный в базовой валюте, в роли которой выступает доллар США, сложился по итогам 2017 года в размере $4,4 млрд, а доходность портфеля Нацфонда составила 7,61%.

Для сравнения: в 2016 году, первом полном году руководства Данияра Акишева, эти показатели были на уровне в $0,6 млрд тенге (0,84%).

С начала создания отечественной нефтяной «кубышки» доходность ее портфеля по 31 декабря 2017 года составила 80,83%, а в годовом выражении – 3,64%.

Как видно из нижеприведенного графика, наиболее высокие показатели доходности были достигнуты давно – в 2007 (9,9%), 2003 и 2006 годах (по 8,7%). А в последующие годы рубеж среднегодовой уровень был превышен лишь однажды, в 2009 году (7,3%). В 2010-2016 гг. доходность была ниже этой планки.

Доходность портфеля Нац фонда РК в долларах США. Источник: Национальный банк РК

Отрицательная сверхдоходность

Активы стабилизационного портфеля Нацфонда, находящегося в самостоятельном управлении Нацбанком, размещались в 2017 в инструменты денежного рынка и ценные бумаги с фиксированным доходом (в основном в ценные бумаги казначейства США).

Таким образом,

Казахстан давал деньги в долг правительству США немалые суммы

Однако в результате доходность стабилизационного портфеля Нацфонда сложилась на уровне 0,83%, тогда как по эталонному портфелю (Merrill Lynch 6-month US Treasury Bill Index) — 0,95%.

В итоге Нацбанк «заработал» фонду отрицательную сверхдоходность в размере минус 0,12%

Сберегательным портфелем Нацфонда по типу мандата «Глобальные облигации» управлял не только Нацбанк, но и иностранные компании. Активы по этому типу мандата распределились между ними соответственно в 72,3% и 27,7% от соответствующей части портфеля.

Доходность же управления этим субпортфелем облигаций в 2017 году составила 5,75%, тогда как по эталонному портфелю — 5,51%, что дало сверхдоходность в 0,24%.

Субпортфелем же по типу мандата «Глобальные акции» управляли 5 внешних управляющих. Здесь доходность сложилась на уровне 22,81% против 23,08% по бенчмарку, а сверхдоходность оказалась отрицательной — минус 0,27%.

Инвестирование еще одной части сберегательного портфеля — по типу мандата «Глобальное тактическое распределение активов» — осуществлялось одним внешним управляющим.

Именно здесь была показана наиболее высокая сверхдоходность на уровне в 1,56%,

так как доходность управления активами сберегательного портфеля по данному типу мандата сложилась в 10,43% против 8,87% по эталонному портфелю.

Довольно странная закрытость

Как видно из этих данных,

именно внешние управляющие обеспечили общую высокую доходность по активам Нацфонда в 2017,

однако какие иностранные компании добились столь весомого результата, в годовом отчете Нацбанка не сообщается.

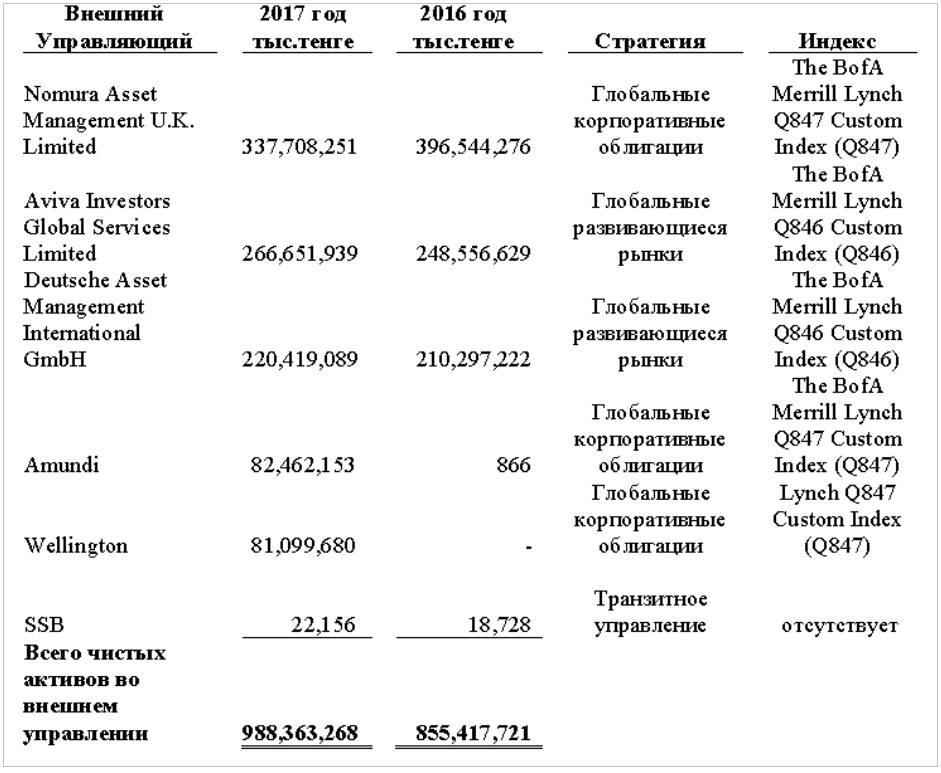

Такая закрытость выглядит довольно странно на фоне сведений консолидированной финансовой отчетности регулятора по итогам 2017, где приведен список внешних управляющих частью собственных золотовалютных резервов Нацбанка.

А ведь изначально говорилось о том, что отечественный Нацфонд будет следовать примеру нефтяного (Пенсионного) фонда Норвегии, славящемуся своей открытостью для налогоплательщиков этой страны!

Портфели активов Нацбанка РК, находящиеся во внешнем управлении. Источник: Нацбанк РК

050013, Республика Казахстан г. Алматы, мкр. Керемет, дом 7, корпус 39, оф. 472